[뉴스핌=문형민 기자] 현대차와 기아차가 보유한 현대위아 주식을 매각한 것이 현대차그룹의 지주회사 전환을 위한 포석일 수 있다는 주장이 제기됐다.

현대차그룹이 지주회사로 전환하기 위해서는 순환출자 구조를 해소하는 것 외에도 현대차와 기아차가 보유한 계열사 지분에 대한 교통정리가 필요하기 때문이다.

16일 증권업계에 따르면 현대차와 기아차는 이날 보유하고 있던 현대위아 주식 중 각각 168만주와 89만주를 국내외 기관투자자들에 매각했다. 가격은 전날 종가 대비 5% 할인한 13만1600원. 현대차와 기아차는 이 매각을 통해 3500억원을 가량을 확보했다.

현대차그룹은 매각 자금으로 차량용 비메모리 반도체 개발과 생산을 위해 출자한 현대차전자에 투자하겠다고 설명했다. 현대차전자는 현재 자본금 5억원, 매출액 10억원 정도에 불과하다.

하지만 이 같은 사업상 목적 외에도 지배구조 재편을 위한 사전 포석이라는 해석이 나왔다.

현대증권에서 지주회사를 담당하는 전용기 애널리스트는 "현대모비스 중심의 지주회사로 전환하기 위해서는 현대차와 기아차가 보유하고 있는 계열사 지분을 가장 적은 거래비용을 들여 한 곳으로 모아야한다"며 "이번 현대위아 지분 매각이 이를 위한 포석일 수 있다"고 주장했다.

전 애널리스트에 따르면 현대차는 이번 지분 매각 자금으로 현대하이스코 주식을 추가 취득, 지분율을 현재 26.1%에서 40%로 높일 수 있다. 그리고 이를 기아차가 보유한 현대위아, 현대다이모스, 현대파워텍, 현대오토에버 등 4개 계열사 주식과 맞바꾼다(지분 스왑).

이 거래가 이뤄지면 현대차는 현대오토에버 50%, 현대파워텍 75.2%, 현대위아 41%, 현대다이모스 98%를 보유하게 된다. 기아차는 현대하이스코 지분 53%를 보유한 최대주주가 된다. 1차적인 계열사 지분 교통정리가 완성되는 셈이다.

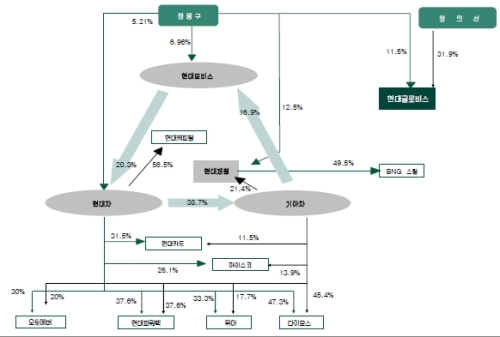

다음 단계는 순환출자 해소다. 현재 현대모비스가 현대차 지분 20.3%, 현대차는 기아차 지분 38.7%, 기아차는 현대모비스 지분 16.9%를 각각 보유하는 환상형 구조다.

전 애널리스트는 "정몽구 회장 부자가 보유한 현대글로비스 지분을 기아차에 넘기고, 기아차로부터 현대모비스 주식 16.9%를 받아오면 순환출자는 쉽게 해결된다"며 "다만 각 지분의 시가 차이가 1조5000억원이어서 이 차이가 줄어야한다"고 설명했다.

이 거래가 성사되면 정 회장 부자는 현대모비스 지분 23.8%를 보유하게 되고, 인적분할을 하면 지분회사 지분율을 60%까지 높일 수 있다. 물론 공정거래법상 현대모비스가 지주회사로 전환하려면 현대차가 보유중인 금융회사 주식(현대카드 43%, 현대캐피탈 56.5%) 매각도 이뤄져야한다.

전 애널리스트는 "국제 신용평가사로부터 BBB 등급을 받고 있는 현대차, 기아차, 현대모비스가 순환출자구조를 해소하고 지주회사로 전환하면 등급이 상향 조정될 것"이라며 "이는 해외자금조달을 수월하게하고, 조달비용도 감소시켜 장기적으로 현대차그룹 성장성에 매우 긍정적인 요인"이라고 말했다.

한편, 정몽구 회장의 외아들인 정의선 현대차 부회장은 이날 현대제철 주주총회에서 사내이사로 선임됐다. 정 부회장은 현대차 및 기아차, 현대모비스에 이어 현대제철 경영에도 참여하며 현대차그룹 계열사에 대한 지배력을 더욱 강화하게 됐다.

▶ 주식투자로 돈좀 벌고 계십니까?

▶ 글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌 Newspim] 문형민 기자 (hyung13@newspim.com)

영상

영상