[뉴스핌=김사헌 기자] 아시아 지역의 은행 대출이 줄어들면서, 이 지역 기업들의 채권 발행이 빠르게 증가하고 있다. 이 회사채를 보다 높은 수익률을 추구하는 지역 신흥 부유층 투자자들의 수요가 흡수하고 있는 것으로 나타났다.

최근에는 시장 여건이 불안정해지면서 발행 속도가 주춤하는 모습이지만, 추세는 여전한 것으로 판단된다.

은행 대출은 그 동안 아시아 기업들의 주요 자금조달원이었고, 그래서 아시아 회사채 시장은 미국이나 유럽에 비해 규모가 작았다.

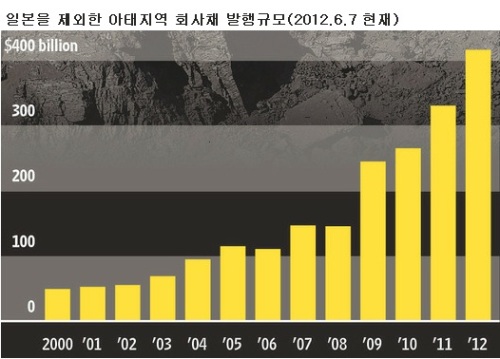

8일자 월스트리트저널(WSJ)은 시장조사업체 딜로직(DeaLogic)의 자료를 인용, 2012년 들어 6월 7일까지 일본을 제외한 아태지역 회사채 발행 규모는 3980억 달러를 기록, 지난해 같은 기간에 비해 29%나 증가했다고 보도했다.

이는 금융 위기 이전의 사상 최대치를 기록했던 2007년 같은 기간과 비교할 때는 3배나 늘어난 수치.

대조적으로 은행의 신디케이티드론 규모는 995억 달러로 44%나 감소했다. 2009년 이후 가장 낮은 수준이다.

최근 변화는 은행대출 비용이 높아지고 또한 대출 자체도 쉽지 않은 환경이 되어가고 있음을 보여주고 있다. 특히 채권발행이 쉽지 않은 중소기업은 헤지펀드나 사모펀드 등에서 값비싼 자금을 끌어들이는 실정이다.

회사채 발행을 통한 자금조달은 투자등급이든 투기등급이든 은행대출에 비해 비용이 더 높은 것이 일반적이다. 하지만 은행대출에 비해 한도 규제가 적고 장기간 저금리를 붙들어 맬 수도 있다는 장점 때문에 기업들은 회사채 발행을 선호하고 있다.

특히 이 지역에서 수십년 동안 주요 대출자로 활약했던 유럽계 금융회사들이 빠져나간 가운데, 은행대출 금리가 높아지고 있는 추세인 점도 회사채 시장에 유리하게 작용하고 있다.

딜로직에 따르면 2010년 1분기에 지역 신디케이티드론의 25%를 차지했던 유럽계 은행은 올해 1분기 비중이 11%로 줄었다. 또 아태지역 투자등급 기업에 대한 신디케이티드론 금리는 리보+173.5BP 수준으로 2008년 이래 두 배 가량 올랐다.

지역 은행들이 유럽이 빠져나간 자리를 메우기 위해 경쟁하고 있지만, 위험 부담을 억제하려다보니 주로 최우량기업에만 대출하는 추세이며, 헤지펀드나 사모펀드가 은행대출과 회사채시장 사이의 공백을 차지하고 있다.

한편, 아시아 회사채 시장의 활황세 뒤에는 이 회사채에 투자하고 싶어하는 부유층들이 있다. 노무라의 관련 전문가는 "아시아 지역 회사채 시장의 가장 큰 자원이자 동력원은 프라이빗뱅크"라고 말했다.

▶ "왕의 귀환" 주식 최고의 별들이 한자리에 -독새,길상,유창범,윤종민...

▶ 글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)

영상

영상