[뉴스핌=이영기 기자] LG전자가 1년 만에 회사채 시장을 찾자 기관투자자들도 회사채 수요예측에서 열기로 호응했다. LG전자는 회사채 수요예측에서 공모희망금리내에 참가한 금액을 전액 유효수요로 인정하면서 장단을 맞추는 모습이다.

LG전자는 당초 발행 예정액 2000억원에서 유효수요로 인정된 금액을 모두 수용해 1000억원 증액한 총 3000억원의 회사채를 발행키로 했기 때문이다.

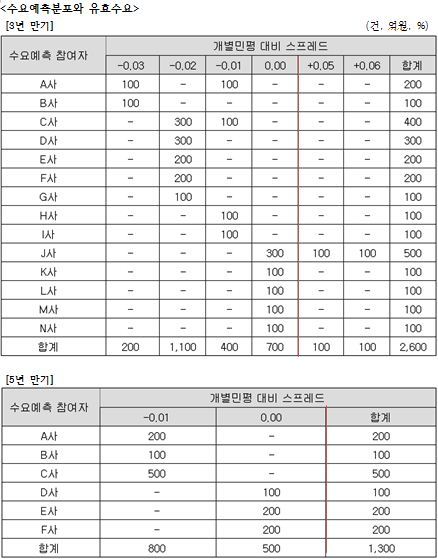

4일 금융감독원에 따르면, LG전자는 전날 실시된 3년만기 1200억원과 5년만기 800억원 총 2000억원에 대한 수요예측에서 각각 2600억원과 1300억원 총 3900억원이 참가했다.

LG전자가 희망공모금리로 제시한 금리수준은 3년만기는 '해당만기 개별민평금리 - (0.03%p~ 0.01%p)', 5년만기는 '해당만기 개별민평금리 - (0.01%p~ 0.00%p)'였다.

희망공모금리 밴드내에 들어온 수요참가금액은 3년만기와 5년만기 각각 1700억원과 1300억원이었고, LG전자는 이를 모두 유효수요로 처리함과 동시에 해당금액만큼 회사채 발행물량을 늘이기로 결정했다.

발행금리는 3년만기는 3.10%, 5년만기는 3.19% 수준.

당초 예정금액수준으로 유효수요를 인정하면 3년만기의 경우 발행금리를 0.02%p 낮출 수 있겠지만, 제시한 희망공모금리 수준에 참여한 투자자를 존중해 유효수요로 전액 담아내고 발행금리도 희망공모금리의 상한으로 결정한 것이다.

지난 8월 27일 5년만기 회사채 500억원을 발행한 삼성정밀화학의 경우와는 대조가 되고 여기에는 기업문화가 반영된 것으로 해석하는 시각도 있다.

한 크레딧애널리스트는 "발행여건에 따라 발행금액을 조정할 수도 있겠지만, 회사채 시장을 대하는 기본적인 태도에는 기업문화도 상당한 영향을 미친 것으로 본다"라고 말했다.

▶글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌] 이영기 기자 (007@newspim.com)

영상

영상