[뉴스핌=이영기 기자] 금융위원회가 회사채 시장의 경색을 해결하기 위해 프라이머리 채권담보부증권(Primary - Collaterized Bond Obligation) 관련자 회의를 개최한다.

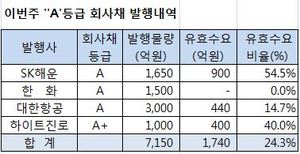

웅진사태 이후에 A등급 이하 회사채가 차환발행에서 어려움을 겪는 등 기업들의 자금난을 해소키 위한 방안 강구에 나선 것이다.

10일 회사채 시장에 따르면, 이날 오후 신용보증기금 등을 포함한 주요 P-CBO발행자들이 금융위원회에서 P-CBO활성화 방안에 관한 회의에 참석한다.

금융위 주관으로 회사채 시장과 'A'등급이하 회사 지원방안에 대한 일종의 사전 진단회의가 열리는 것이다.

한 금융위 관계자는 "회사채 시장을 직접 모니터링하는 금감원측에서 최근 초우량 회사채를 제외한 A등급 이하 회사채 차환발행이 어렵다는 문제를 제기했다"면서 "이에 대한 대책을 세우기 위해 사전 진단차원으로 이해하면 될 것"이라고 말했다.

지난 9일 권혁세 금융감독원장은 이 문제 해결을 위해 "P-CBO시장을 활성화하고 하이브리드채권, 신용등급이 떨어지는 채권 등이 활발히 발행되도록 여건을 마련하겠다"고 강조한 바 있다.

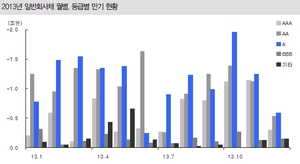

금감원에 따르면 내년에 만기가 도래하는 'A' 등급이하 회사채 규모는 약 20조원에 이른다.

금융위는 P-CBO 활성화를 포함해 여러가지 방안을 강구한다는 방침을 세운 것으로 알려졌다.

이 일환으로 이번 P-CBO 관계자 회의가 개최되는 것이고 다른 회사채 시장 관계자들의 의견도 진단차원에서 수렴하겠다는 입장이다.

이 관계자는 "문제인식에서 이제 진단을 통해 보다 효과적인 방안들을 강구할 예정이고 최대한 빨리 결과를 내놓겠다"고 말했다.

이같은 입장에 대해 회사채 시장의 한 전문가는 "P-CBO가 활성화돼 어느정도로 회사채 만기물을 소화해 줄 지 모르지만, 일단 정책당국이 의지를 보이는 자체가 긍정적으로 보인다"라며 환영했다.

하지만 특히 중소기업들이 겪는 자금조달의 애로를 고려하면 회사채 시장 뿐만 아니라 자금이 돌게하는 보다 다양하고 효과적인 방안들이 강구돼야 할 것으로 보인다.

다른 한 전문가는 "P-CBO는 기업지원 방안의 하나일 뿐"이라며 "회사채 전체의 10%도 안되는 P-CBO를 언급하는 것 보다는 돈이 돌게하는 보다 효과적인 방안이 강구돼야 할 것"이라고 강조했다.

한편, P-CBO는 신용도가 낮아 회사채 발행이 곤란한 기업들의 채권을 신용보증기금 등이 보증해 주는 채권을 말한다. 연말 발행예정까지 합치면 올해 발행액은 약 3조원 수준이다.

하이브리드 채권은 이자를 지급하면서도 주식의 성격을 가미한 신종자본증권으로 최근 발행에서 자본인정여부를 둘러싸고 이슈가 됐던 '영구채'도 하이브리드 채권의 일종이다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

홈

주요뉴스

기타

금융위, 회사채 활성화 위해 'P-CBO회의' 연다

- A등급 이하 회사 지원방안 마련

영상

영상