[뉴스핌=이영기 기자] LG생활건강이 일본의 생활건강용품회사 '에버라이프(Everlife)' 인수자금을 회사채로 조달한다.

연이은 M&A에 따라 LG생건의 차입규모는 증가하지만 재무적부담은 크지 않은 것으로 평가된다.

4일 회사채 시장에 따르면, LG생건이 3년만기 3000억원과 5년만기 2000억원 총 5000억원 규모의 회사채를 발행한다.

LG생건은 발행자금 중 2000억원은 우선 에버라이프 인수자금으로, 나머지 3000억원은 오는 15일 만기도래 하는 회사채 상환에 사용할 계획이다.

1000억원대의 내부자금을 준비하고 있는 LG생건은 이로서 총 규모 3189억원의 에버라이프 인수도 매끄럽게 마무할 수 있게 된다.

비록 발행규모가 5000억원으로 LG생건으로서는 가장 큰 규모이지만, 시장에서는 이번 회사채가 무난히 소화될 것으로 전망한다.

한 크레딧 애널리스트는 "5000억원이 연초 발행규모로는 다소 부담스럽지만, 회사채 등급이 기존의 'AA/안정적'을 유지되고 M&A자금의 외부조달이 아직은 큰 부담으로 작용하지는 않아 무리는 없을 것"이라고 말했다.

사실 연속한 M&A로 LG생건의 부채규모는 그간 지속 증가해 왔다.

지난 2007년 코카콜라음료, 2009년 다이아몬드샘물과 더페이스샵, 2011년 바이올렛드림(구 보브화장품), 2012년 Ginza Stefany 등 M&A 자금 상당부분을 회사채 등 외부자금으로 충당했기 때문이다.

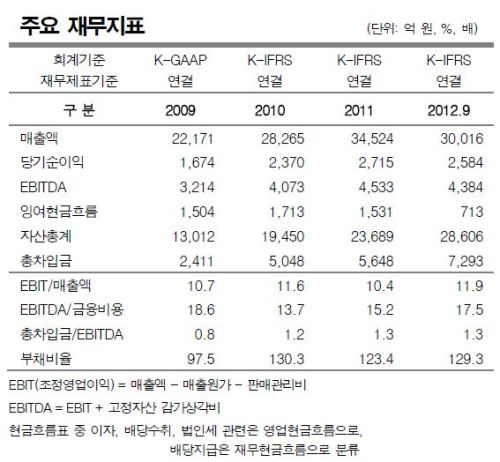

하지만 이같은 차입증가에도 불구하고 그 수준이 재무건전성을 우려할 정도는 아닌 것으로 평가된다. 현금창출력 대비 차입금규모는 크지 않다는 것.

앞의 애널리스트는 "차입금 증가에도 불구하고 강화된 사업역량을 바탕으로 EBITDA(법인세 이자 감가상각비 차감 전 영업이익)창출규모도 크게 증가해, 지난해 3분기 연결기준 차입금/EBITDA는 1.3배에 불과하다"고 말했다.

한국신용평가와 NICE신용평가도 전날 LG생건의 회사채 등급을 기존 'AA/안정적'으로 유지했다.

한편, 이번 회사채 수요예측은 오는 8일 실시된다. LG생건은 각만기물에 대한 공모희망금리로 '3년만기 국고채 + (0.22%p~0.37%p)'와 '5년만기 국고채 +(0.19%p~0.34%p)를 제시했다.

이는 국고채 대비 LG생건 회사채 수익률 차이인 스프레드가 각 만기별로 0.37%p와 0.34%p이고, 최근 스프레드가 확대된 점을 감안한 것이다.

오는 15일에 발행되는 이번 회사채의 발행주간사는 우리투자증권과 한국투자증권이 공동으로 맡았다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

홈

주요뉴스

기타

LG생건, '에버라이프' M&A자금 회사채로 조달

5000억 발행해 인수자금으로 2000억 사용

관련기사

LG생건, 日 '에버라이프'·'더페이스샵 싱가포르 판매법인' 인수(상보)

"LG생건, 日에버라이프 인수…중장기 성장 견조"- 현대

"LG생활건강, 4분기 실적 기대치 소폭 하락"-신한

LG생건, 김태희 '샴푸의 요정' 화보 공개

영상

영상