[뉴스핌=이동훈 기자] 전셋값을 잡기 위한 여야정간 줄다리기가 시작돼 결과에 관심이 모아진다. 과거 정부는 전셋값이 급등했을 때 어떤 조치를 취했을까.

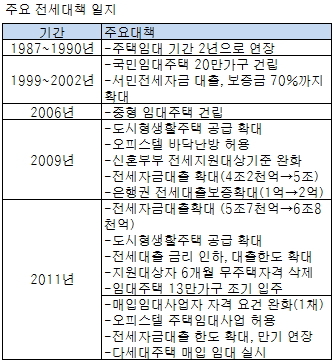

지난 30여년간 정부는 모두 4차례에 걸쳐 전세대책을 내놨다. 이 기간 동안 정부가 내놓은 대책은 임대차 보호법이 효과가 가장 컸다. 나머지는 대출 확대 등의 대증요법(對症療法)이어서 큰 효과는 거두지 못했다.

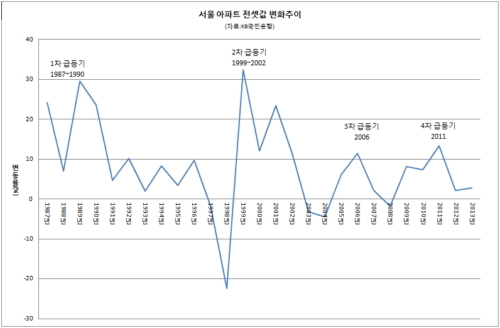

22일 KB에 따르면 지난 1990년대 이후 전세가 폭등현상은 87~90년, 99~2002년, 2006년, 2011년 4차례에 걸쳐 발생했다. 이 기간 서울 아파트 전셋값은 10%를 넘어 20%까지 올랐다.

이 가운데 정부가 적극적인 전세대책을 폈던 시기는 1990년이다. 당시는 1987년 집값 급등세와 맞물리며 전세값이 폭등하던 시기였다. 서울 아파트 전셋값은 87년 24.2% 오른데 이어 88년 7.0%, 89년 29.6%, 90년 23.7% 뛰었다. 4년새 84% 오르는 기염을 토했다.

이에 대응해 국회는 1989년 12월 31일 논란 끝에 임대차 기간을 2년으로 연장하는 내용을 담은 주택임대차보호법 개정안을 통과시켰다. 그때까지 법으로 보호됐던 임대차 기간은 1년이었다.

개정된 임대차 보호법은 시행전까지 규제를 피해 집주인들이 전셋값을 끌어 올리는 부작용을 낳았다. 하지만 이듬해인 91년부터 97년까지 서울 아파트 전셋값은 연 평균 5.5%대로 상승폭이 크게 둔화됐다.

99년부터 2002년은 IMF(국제통화기금) 외환위기 이후 매매 및 전셋값이 동반 폭등했던 시기다. 서울지역 아파트 전셋값은 99년 32.5%가 오른데 이어 2000년 12.1%, 2001년 23.4%, 2002년 11.4% 올랐다. 이때 역시 4년새 80% 가량 뛰었다.

99년부터 2002년은 IMF(국제통화기금) 외환위기 이후 매매 및 전셋값이 동반 폭등했던 시기다. 서울지역 아파트 전셋값은 99년 32.5%가 오른데 이어 2000년 12.1%, 2001년 23.4%, 2002년 11.4% 올랐다. 이때 역시 4년새 80% 가량 뛰었다.

하지만 당시 정부대책은 같은 기간 66%가 오른 집값을 잡는데 집중됐다. 전셋값 안정을 위해선 임대주택 조기 공급을 제외하곤 전세자금 대출 금리 인하 등의 대증요법에 집중됐다.

이로 인해 2003년부터 2년간 전셋값도 하락해 세입자를 구하기 힘든 '역전세난'이 나타났다.

하지만 2년간 떨어진 전셋값은 다음해인 2005년 6.2%가 오르며 그대로 회복했다. 곧 이어 2006년에는 11.5%가 올랐다. 전세난이 재현된 것이다.

대증적 전세대책이 남발됐던 시기는 이명박 정부 들어서인 2009년과 2011년이다. 정부는 이 기간 전세자금 대출을 확대하고 개인의 대출 한도도 높였다. 도시형생활주택과 주거용 오피스텔을 주택으로 인정하기는 했지만 오히려 전세난을 덜 대체 상품이 되지는 못했다.

전셋값은 2009년 8.1%가 오른데 이어 2010년 7.3%, 2011년 13.4%가 뛰었다. 대증요법 중심의 전세대책이 효력을 발휘하지 못한 것이다.

이런 이유로 일부 전문가들은 전세난을 해소하기 위한 최선책으로 임대차 보호를 꼽는다.

단국대 조명래 교수는 "전월세의 가격을 통제하는 대책은 시장에서 가장 확실한 효과를 기대할 수 있다"며 "전월세 상한제와 임대계약 갱신청권을 도입하면 전셋값이 폭등한다고 주장하지만 이는 장기적인 효과를 위한 일시적인 장애일 뿐이다"이라고 말했다.

그는 또 "과거 1990년의 주택임대차보호법 시행이 전셋값 폭등을 불러왔다고 주장하지만 사실 개정안의 국회통과에서 시행까지 오른 전셋값은 7~8%로 전년도 오름폭의 3분의 1에 그쳤다"고 덧붙였다.

목원대 정재호 교수도 "전세 시장의 안정을 위해서는 임대차 기간을 3년으로 늘리거나 전월세 상한제와 임대차계약갱신청구권 도입 같은 원천적인 대책을 검토해야할 것"이라며 "전세 대출 확대는 결국 집주인 우위의 시장을 바꿀 수가 없다"고 말했다.

[뉴스핌 Newspim] 이동훈 기자 (donglee@newspim.com)

영상

영상