[뉴욕=뉴스핌 황숙혜 특파원] 월가 투자자들이 ‘리스크의 덫’에 걸렸다는 주장이 나왔다.

연방준비제도(Fed)가 기준금리를 인플레이션보다 낮은 수준으로 장기간 유지, 고평가에도 불구하고 주식 매입을 지속할 수밖에 없는 환경을 조성하고 있다는 지적이다.

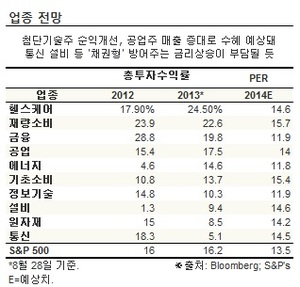

예일대학교 로버트 쉴러 교수에 따르면 뉴욕증시는 10년 평균 이익 대비 23.8배에 거래되고 있다. 이는 1881년 이후 평균 밸류에이션인 16.5배를 크게 웃도는 수치다.

국채 수익률과 비교하면 주식시장의 상대적인 고평가는 더욱 뚜렷하게 드러난다. 연초 이후 미국 국채는 평균 3.8% 하락했고, 연준의 자산 매입 축소에 따라 추가 하락할 것이라는 의견이 지배적이다.

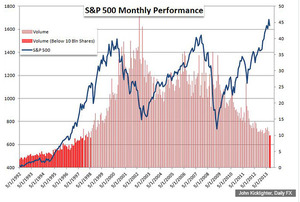

리먼 브러더스의 파산으로 촉발된 금융위기로 뉴욕증시가 12년래 최저치를 기록했던 2009년 3월 이후 S&P500 지수는 149%에 이르는 상승률을 기록했다.

지난달 초 기준 향후 12개월 이익 전망치 대비 S&P50 지수의 밸류에이션은 15.5배로 2010년 4월 이후 초고치를 나타냈다.

주가 고평가에도 불구하고 주식 ‘사자’가 꼬리를 무는 것은 연준의 통화정책이 핵심적인 배경이라는 것이 투자가들의 주장이다.

플레밍 패밀리 앤 파트너스의 아서 그리고리언츠 펀드매니저는 “역사적으로 볼 때 현 시점은 리스크 노출을 축소해야 하는 상황이지만 투자자들이 부적절한 자산으로 리스크를 회피하도록 몰리고 있다”고 지적했다.

그는 “연준의 제로금리 정책이 이 같은 문제의 주요인”이라며 “음악이 나오는 한 춤을 계속 추거나 잠재 수익률을 크게 제한하거나 둘 중 한 가지를 선택해야 하는 상황”이라고 말했다.

연준이 유동성을 공급하는 과정에는 거의 모든 투자자들이 잔치를 즐겼지만 리스크가 점차 높아진다는 것이 중론이다.

동시에 주식을 중심으로 위험자산에서 발을 뺄 경우 인플레이션에 자산 가치가 희석되는 리스크를 피하기 어려운 딜레마에 빠졌다는 얘기다.

월가의 이코노미스트는 연준이 내주 열리는 회의에서 월 400억달러 규모의 모기지 증권 매입을 현행대로 유지한 채 국채 매입 규모를 450억달러에서 100억달러 줄일 것으로 내다보고 있다.

[뉴스핌 Newspim] 황숙혜 기자 (higrace@newspim.com)

영상

영상