[뉴스핌=강필성 기자] 동부그룹이 고강도 구조조정을 통해 3조원을 조달하는 자구계획을 내놨다.

동부그룹은 보도자료를 통해 오는 2015년까지 고강도 구조조정을 통해 3조원의 자금을 조달, 재무구조개선약정을 졸업하겠다는 계획을 발표했다. 이후 사업 측면에서는 앞으로 금융, 철강, 전자, 농업·바이오 등 4대 주력분야를 중점적으로 키워나갈 계획이다.

동부 관계자는 “금융당국의 자구노력 확대 요청을 적극 수용하는 한편, 재무구조를 보다 획기적으로 개선하기 위해 선제적이고 강도 높은 구조조정이 필요하다고 판단했다”고 밝혔다.

동부는 자구계획 실현을 위해 2015년까지 주요 계열사인 동부하이텍과 동부메탈, 동부제철 인천공장, 동부발전당진 지분 등을 매각하고, 김준기 회장의 사재출연을 통한 증자 참여 등을 포함한 고강도의 구조조정을 추진키로 했다.

동부하이텍은 보유 중인 동부메탈 지분 등을 처분해 차입금을 대폭 축소한 뒤 매각될 계획이다. 그 동안 동부가 중점적으로 육성해 온 비메모리 반도체사업을 떼낸다는 점에서 주목된다.

동부 관계자는 “지난 10여년간 엄청난 투자와 각고의 노력을 통해 이제 사업이 정상궤도에 올랐으나, 반도체부문의 향후 투자에 대한 금융권의 계속되는 우려를 불식시키기 위해 불가피하게 매각을 결정하게 됐다”고 말했다.

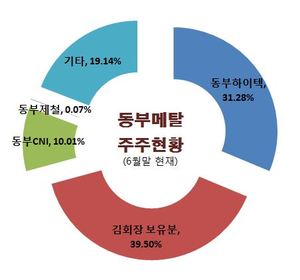

동부메탈의 경우 동부하이텍이 보유하고 있는 지분(31.28%)에 김준기 회장이 1인 대주주로 있는 동부인베스트먼트 보유 지분(31%)과 동부스탁인베스트먼트 보유 지분(8.5%)을 합친 경영권 있는 지분(70.78%)을 매각하기로 했다.

동부제철은 인천공장 및 당진항만 매각 외에 동부특수강 IPO, 유상증자, 보유 계열사 지분 처분 등을 추진한다. 이를 통해 현재 2조 3500억원의 차입금을 내년에는 1조원 이하로, 2015년에는 9000억원 이하로 대폭 줄이고, 현재 269%인 부채비율을 내년에는 154%로, 2015년에는 140%로 획기적으로 낮출 계획이다.

동부건설은 동부발전당진 지분을 비롯한 각종 자산 매각을 추진할 계획이다. 이미 동자동 오피스빌딩을 성공적으로 매각한 데 이어, 자회사인 동부익스프레스 지분 처분을 위한 막바지 작업도 진행되고 있다.

이밖에 동부팜한농은 울산, 김해 등지의 유휴부지 및 보유 지분을 처분하고, 동부CNI 등 다른 계열사들도 각종 유형 자산과 지분 등을 처분해 자구계획에 힘을 보탠다.

동부는 이러한 강도 높은 자구계획을 통해 2015년까지 약 3조원의 자금을 조달할 수 있을 것으로 자신하고 있다.

이번 자구계획은 각 계열사들이 보유하고 있는 다양한 자산과 실현성 높은 계획을 기반으로 단기간에 과감하고 획기적인 재무개선 성과를 기대하고 있다는 점이 특징이다. 동부하이텍과 동부메탈을 매각하면 이들 두 회사가 갖고 있던 차입금이 그만큼 줄어드는 효과도 상당할 것으로 예상된다.

이에 따라 동부는 현재 6조3000억원 규모인 차입금을 2조9000억원대로 대폭 줄이고, 부채비율은 현재 270%에서 170% 수준으로, 이자보상배율은 현재 0.14배에서 1.6배로 개선해, 2015년까지 재무구조개선약정에서 완전히 졸업할 계획이다.

[뉴스핌 Newspim] 강필성 기자 (feel@newspim.com)

영상

영상