[뉴스핌=강소영 기자]중국 대형 전자상거래 업체 징둥상청(京東商城)이 미국 증시상장을 빠른 속도로 추진하고 있어 경쟁 업체인 알리바바보다 먼저 증시에 안착할 것으로 보인다.

북경상보(北京商報)는 업계 전문가의 평론을 인용해 징둥상청의 속도감있는 미국 증시 상장 추진이 시기적·전략적으로 탁월한 선택이라고 12일 보도했다.

징둥상청은 지난 1월 30일 미국 증권거래위원회(SEC)에 상장심사청구서를 제출해 미국 증시 상장을 확정지었고, 현재 뉴욕증권거래소와 나스닥 시장을 두고 최종 상장 시장을 검토중이다.

징둥상청의 증시 상장 추진은 차등의결권 문제를 두고 상장이 지연되고 있는 알리바바와 비교되고 있다. 중국 전가상거래 전문가이자 경제학 박사인 저우훙메이(周洪美) 인민대학 교수는 징둥상청이 알리바바가 증시에 상장하기 전 발빠른 상장에 나섰다는 점을 전략적으로 높이 평가했다.

지금 상장을 하지 않으면 알리바바와 상장 시기가 겹칠 수 있고, 이 경우 시장의 관심이 알리바바에게 쏠릴 수 밖에 없어 상장을 내년 이후로 미뤄야한다는 것이 저우 교수의 분석이다.

게다가 미국 증시가 전반적으로 상승세를 보이고 있는 점도 징둥상청의 상장 성공가능성을 높이고 있다고 평가됐다. 지금과 같이 증시가 오르는 틈을 타 상장하게 되면 '몸 값'을 극대화 할 수 있지만, 미국 증시에 불확실성이 많아 상장을 오래 끌면 불리할 수 있다는 분석이다.

상장 시기 선택의 중요성은 경쟁업체인 알리바바를 통해서 확인할 수 있다. 알리바바는 지난 홍콩 증시 활황이 막을 내리기 직전인 2007년 11월 상장해 131억 홍콩 달러를 모집했다. 그후 만 4년 뒤인 2012년 2월 IPO 당시 발행가에 주식 공개 매수에 나서며 상장폐지 수순을 밟았다. 즉, 알리바바는 4년이 넘는 시간동안 이자 한 푼 내지 않고 공모자금을 사용해 시가가 가장 높을 때 상장하는 전략이 얼마나 중요한 지를 잘 보여줬다고 저우 교수는 설명했다.

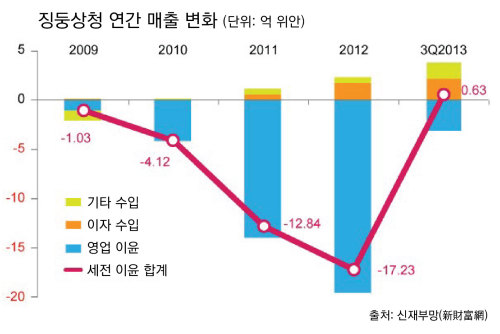

상장 시기 선택은 탁월했지만 문제는 징둥상청의 시가총액이다. 징둥상청이 중국에서 규모가 있는 전자상거래 업체이지만, 알리바바에 밀리고 있고, 지난 몇 년간 영업손실을 기록했기 때문이다. 그러나 징둥상청은 2013년 1~3분기 477억 위안의 매출을 기록, 6300만 위안의 순이익을 거두며 시장을 놀래켰다. 총 매출대비 순이익 비율이 다소 작지만 징둥상청이 2009년 이후 줄곧 손실을 기록했다는 점을 감안하면 극적인 실적 전환이다.

상장 시기 선택은 탁월했지만 문제는 징둥상청의 시가총액이다. 징둥상청이 중국에서 규모가 있는 전자상거래 업체이지만, 알리바바에 밀리고 있고, 지난 몇 년간 영업손실을 기록했기 때문이다. 그러나 징둥상청은 2013년 1~3분기 477억 위안의 매출을 기록, 6300만 위안의 순이익을 거두며 시장을 놀래켰다. 총 매출대비 순이익 비율이 다소 작지만 징둥상청이 2009년 이후 줄곧 손실을 기록했다는 점을 감안하면 극적인 실적 전환이다.

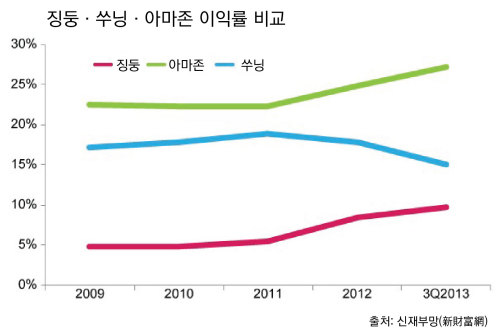

징둥상청이 오랜 기간에 걸친 영업손실을 이익으로 전환할 수 있었던 것은 수익률은 높이고 비용은 줄이는 전략이 주효했기 때문으로 풀이된다. 2009년 이후 징둥상청의 이익률은 완만한 상승세를 보였고, 영업비용은 2012년을 기점으로 크게 줄었다.

징둥상청이 오랜 기간에 걸친 영업손실을 이익으로 전환할 수 있었던 것은 수익률은 높이고 비용은 줄이는 전략이 주효했기 때문으로 풀이된다. 2009년 이후 징둥상청의 이익률은 완만한 상승세를 보였고, 영업비용은 2012년을 기점으로 크게 줄었다.

저우 교수는 "지난해 매출을 기초로 계산해보면 징둥상청의 시가총액은 220억~290억 달러에 그친다.그러나 최근 아마존의 시가총액이 급증하고 있어 징둥상청의 시가 총액도 300억을 넘어설 가능성이 매우 크다"고 전망했다.

또한 "둥징상청의 연평균 성장률이 아마존을 앞선다는 점도 이 업체의 전망을 밝게한다"고 덧붙였다.

그러나 아마존이 미국 최대 전자상거래 업체이자 킨들 등 자사 생산 제품을 보유하고 있다는 점, 알리바바가 언젠가는 상장을 마무리 할 것이라는 점은 징둥상청의 '약점'으로 지적됐다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)

영상

영상