[뉴스핌=우수연 기자] 국가신용등급 강등에도 브라질 국채는 여전히 투자매력이 크다는 평가가 우세하다.

신용등급 강등 이슈는 이미 현금리 수준에 선반영됐으며 높은 절대금리와 비과세 혜택 등으로 브라질 국채투자 매력은 여전하다는 이유에서다.

S&P는 24일(현지시간) 브라질의 국가신용등급을 기존의 'BBB'에서 'BBB-'로 한단계 낮춰 전망했다. 다만, 신용등급 전망은 '부정적(negative)'에서 '안정적(stable)'으로 높였다. 국가신용등급 하향에도 금리와 환율 등 금융시장은 안정세를 보였다.

국가 신용등급 강등 발표 직전인 24일 브라질 국채 10년 수익률은 12.87%을 나타냈다. 오히려 등급 하향조정 다음날인 25일에는 12.83%으로 하락(국채 가격 상승)했다. 달러대비 헤알화 환율도 기존의 2.32헤알에서 2.30로 내려 헤알화는 소폭 강세를 나타냈다.

◆브라질 신용등급 강등…국채 금리에 '선반영'

전문가들은 브라질의 국가 신용등급 강등 우려는 예상돼 왔기 때문에 국채 가격에 미치는 영향력은 제한적이라고 설명한다.

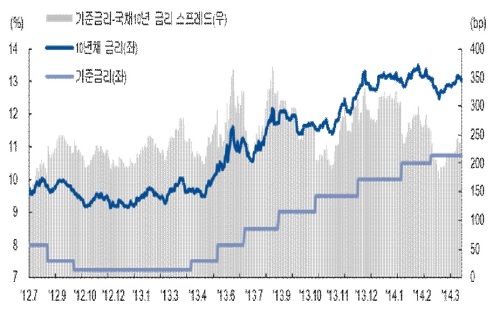

S&P는 지난해 6월 브라질의 신용등급 전망을 '부정적'으로 변경하면서 국가 신용등급 하향 가능성을 시사한 바 있다. 이로 인해 지난해 5월 중순까지만해도 9%대에서 머물던 10년만기 브라질 국채 수익률은 6월들어 10%대로 진입했다.

또다른 국제 신용평가사인 무디스는 브라질의 신용등급을 투자 부적격 등급보다 2단계 높은 'Baa2'로 제시하고 있다. 지난 9월 무디스는 브라질 신용등급 전망을 '긍정적'에서 '안정적'으로 한 단계 낮췄다. 이로 인해 당시 브라질 국채 금리는 11%대를 넘어서기도 했다.

하나대투증권 김상훈 연구원은 "지난해 하반기부터 이미 (등급 조정) 가능성이 점쳐졌고 금리가 먼저 움직였다"며 "이번 S&P 등급하향에도 브라질 금융시장이 안정을 보이는 것도 이를 선반영했기 때문"이라고 분석했다.

◆ 브라질 정부 위기대응 능력 '믿어보자'

전문가들은 6월 월드컵, 10월 대선이 브라질 금융시장의 주요 변수가 될 것으로 전망했다. 다만, 브라질 중앙은행의 기준금리 인상 사이클이 일단락되고 있으며 헤알화 가치 안정화를 위한 당국의 스왑 시장 개입도 지속될 것으로 보여 시장은 점차 안정을 찾아갈 것이라는 데 의견을 모으고 있다. 아울러 브라질 경제가 2014년을 바닥으로 점차 회복세로 돌아서는 것도 금융시장에는 긍정적인 요인이라고 내다봤다.

우리투자증권의 신환종 연구원은 브라질 경제의 회복 이유로 ▲글로벌 경기 회복에 따른 원자재 수요 증가 ▲안정된 노동시장 및 인플레이션에 따른 소비증가 ▲심해 유전 개발과 수출 증가 ▲10월 대선 이후 불확실성 감소로 인한 투자심리 회복 등을 꼽았다.

브라질 경제의 펀더멘털(기초체력)도 다른 신흥국과 달리 양호한 편이다. 2013년말 브라질의 GDP(국내총생산) 대비 대외채무 비율은 21%, 외환보유액도 약 3600억달러로 대외채무의 78%에 달하고 있다. .

신 연구원은 "브라질은 성숙한 정치제도를 통한 문제해결 능력, 전체 국채의 95%가 헤알화로 발행, 풍부한 외환보유액을 기반으로 한 대외변동성 통제능력으로 신용등급 하락 충격을 흡수할 수 있다"고 평가했다. 이어 "12%대인 10년 국채의 수익률, 원/헤알 환율 450원 수준은 장기 투자자에게 매력적이며, 특히 비과세 혜택을 감안한다면 여러 위험 요인에도 불구하고 여전히 투자 매력도는 높다"고 분석했다.

하나대투증권의 김 연구원도 "만기까지 보유하면서 전체 자산의 일부를 투자하는 개념으로 접근해야한다"고 조언했다. 이어 그는 "6월 월드컵이나 10월 대선 등 환율 변동성을 확대시킬 수 있기 때문에 높은 이자와 세제 혜택 등을 노리는 장기투자자에게 적합하다"고 덧붙였다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)

영상

영상