[뉴스핌=이에라 기자] ## 국내 한 자산운용사의 채권운용본부장은 지난 2008년 출시했던 공모 회사채펀드를 생각하면 한숨부터 난다. 당시 펀드 자산의 60% 이상을 국내 회사채 및 기업어음(CP)에 투자하면 세제 혜택을 준다는 금융당국의 발표를 믿고 회사채펀드를 설정했지만, 운용에 애로사항이 많았기 때문이다.

[뉴스핌=이에라 기자] ## 국내 한 자산운용사의 채권운용본부장은 지난 2008년 출시했던 공모 회사채펀드를 생각하면 한숨부터 난다. 당시 펀드 자산의 60% 이상을 국내 회사채 및 기업어음(CP)에 투자하면 세제 혜택을 준다는 금융당국의 발표를 믿고 회사채펀드를 설정했지만, 운용에 애로사항이 많았기 때문이다.

채권이 대개 100억원 단위로 시장에서 거래되고, 공모 펀드의 투자비중은 한 종목당 10%로 제한되는 점이 발목을 잡은 것이다. 이 때문에 공모 회사채 펀드 설정액이 1000억원은 되어야 제대로 운용을 할 수 있는데 이 정도 사이즈까지 성장하지 못했고 운용에도 어려움을 겪은 것. 그는 "요즘 회사채펀드 공모형으로 출시한다고 하면 코웃음 살 것"이라고 꼬집어 말했다.

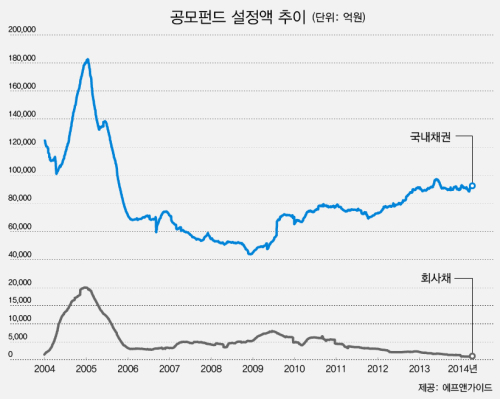

공모 회사채펀드 시장이 사라지고 있다. 10년만에 전체 펀드 설정액이 20배 가까이 급감하더니 최근에는 1000억원 대 아래로 내려갔다.

대우채, 카드채, 동양 사태 등 끊이지 않은 신용 불안으로 회사채에 대한 투자심리가 얼어붙은 게 결정적 요인으로 작용했다는 분석이 크다. 특히 시가평가제도 도입에 따른 전반적인 채권형 펀드의 변동성 확대 역시 회사채 펀드를 외면하게 하는 요인으로 작용한 것으로 풀이된다. 여기다 주식형 대비 상대적으로 낮은 판매보수 등 운용사와 판매사를 포함한 시장 환경도 공모 회사채펀드를 뒷걸음치게 한 원인으로 지적되고 있다.

◆ "공모형 회사채펀드 규모 1000억원 붕괴"

4일 금융정보제공업체 에프앤가이드에 따르면 전날 기준 국내 공모형 회사채펀드의 설정액은 971억800만원을 기록했다. 지난 2004년 말 기록한 2조465억원 대비 95% 이상 쪼그라든 수준이다. 이 기간 국내 채권형펀드 규모도 감소했지만 회사채펀드의 상대적인 부진이 두드러진다. 국내 공모형 채권펀드 설정액은 지난 2005년(18조2700억원) 대비 절반 감소한 9조1310억원 수준이다.

회사채 개별 펀드로는 'KB KStar우량회사채증권상장지수투자신탁[채권]'의 설정액이 543억원, '한국투자장기회사채형증권투자신탁 1(채권)', '한화장기회사채형증권투자신탁 1(채권)종류'는 각각 168억원, 158억원으로 집계됐다.

지난 2004년 말 공모 회사채펀드 시장 규모는 2조원대를 웃돌았다. 당시 시중 금리가 예상보다 낮아지면서 채권 수익률이 좋았고 개인들의 채권형펀드에 대한 관심도 지금보다 높았다. 1조원이 넘는 공모 회사채 펀드도 있었다.

대한투신운용의 회사채 전용 장기펀드인 '클래스원장기 채권 S-1호 펀드'가 그 주인공. 수탁고가 출시 6개월만에 1조원을 돌파, 2조원 가까이 성장했다. 주로 국공채 등 우량채권 이외에도 저평가된 회사채를 발굴해 집중적으로 투자, 높은 수익을 올렸다.

그러나 이후 공모 회사채펀드 시장은 급격하게 줄어들었다. 2008년 정부의 세제혜택 지원 속 연이어 출시된 회사채 펀드들도 개인들의 관심을 끌기 역부족이었다. 현재 운용펀드 기준 6개의 공모 회사채펀드 가운데 4개가 이때 설정된 것이다.

◆ "연이은 크레딧 이슈‥신뢰도 바닥"

업계에서는 공모 회사채펀드 시장이 이미 고사상태라고 진단했다. 지난 1999년 대우사태를 시작으로 SK글로벌(현 SK네트웍스), 카드채 사태, 웅진, LIG건설, 동양 사태 등으로 투자자들이 회사채 자체에 대해 불안하게 여기고 있다는 것이다.

이혁재 IBK투자증권 크레딧 애널리스트는 "시장이 신뢰를 잃고 이런 사태가 자주 반복되자 투자자들이 회사채에 대한 실망을 한 것"이라며 "잊을만 하면 자꾸 터지는 이슈가 회사채펀드 시장 부진에 악재로 작용했다"고 설명했다.

이 같은 사태 속에 회사채에 대한 수요도 줄어들고 신용등급이 낮은 회사채에 대한 투자도 꺼리는 분위기가 됐다. 황진수 하나대투증권 웰스케어센터 부부장은 "금리가 높은 것은 크레딧 이슈가 불거지고, 크레딧이 좋은 것은 금리 메리트가 없게 됐다"고 설명했다.

특히 대우채 사태 이후 2000년 도입된 시가평가제도도 채권형펀드 전체에 대한 인기를 감소시켰다는 목소리도 크다. 그전에는 시장의 금리변동과 관계없이 만기가 되며 이자를 받을 수 있었지만 시장 자금이나 금리 움직에 따라 채권 가격이 매일 달라져 채권형펀드의 수익률도 움직였기 때문이다.

한 운용사 채권 매니저는 "시가평가제가 도입되면서 금리가 오를 경우 평가손을 보기 때문에 위험 회피 성향이 강한 개인들로부터 회사채 펀드에 대한 매력도가 떨어진 것으로 보인다"며 "차라리 고정금리가 확정되거나 원리금이 보장되는 예금에 투자하자는 분위기가 우세했다"고 설명했다.

◆ "운용사·판매사 모두 외면하는 현실"

운용사들이 회사채펀드를 운용하는 것이 쉽지 않다는 점도 시장을 붕괴시킨 원인으로 꼽힌다. 공모펀드 내 편입 비중이 정해져 있는 데 채권 거래단위가 100억원이다 보니 규모가 크지 않으면 운용을 원활하게 할 수 없다는 얘기다. 유통시장이 제대로 기능을 못하고 있는 것도 운용을 어렵게 하고 있는 분위기다.

황세운 자본시장연구원 자본시장실장은 "펀드를 운용할 때 환매 수요에 대응해 포트폴리오 리밸런싱을 해야 하는데 회사채 유통시장이 정상적으로 갖춰있지 않다보니 리밸런싱이 제대로 되지 않는 것"이라고 지적했다.

일각에서는 판매사의 영업 형태도 영향을 줬을 것이라고 분석한다.

한 운용사 채권운용본부장은 "단기 실적을 신경쓸 수 밖에 없는 증권사들이 판매 보수가 낮은 채권형 펀드 보다 주식형펀드, 소매 채권 등 판매에 집중한 탓도 있다"고 언급했다.

업계 한 관계자는 "증권사의 경우 브로커리지 수익이 펀드 파는 것보다 이익이 더 남기 때문에 적극적으로 채권형 펀드를 판매하지는 않는 것"이라며 "연이어 터지는 신용 사태 등도 회사채 펀드를 거는 것을 꺼리게 한 것으로 보인다"고 귀띔했다.

금융투자협회에 따르면 지난 2월말 국내채권형 펀드의 판매보수는 0.160%으로 펀드 유형 가운데 가장 낮았다. 순수주식형(0.773%) 대비 0.6%p나 차이나는 것이다. 2005년말에는 채권형(0.303%)과 주식형(1.467%)의 판매보수 차이가 1.16%p나 났다.

황 실장은 "회사채 펀드 시장이 위축되면서 중견기업이나 우량 중소기업 등이 자금을 조달할 기회를 잃어가고 있어 안타깝다"고 전했다. 그는 "금융 당국 혼자만으로 회사채 시장을 진화시킬 수 있는 단계는 이미 지나갔다"며 "회사채 전체 생태계를 바꾸기 위해 정책당국, 투자자, 학계, 발행자, 증권사 5가지 주체들이 머리를 맞대고 고민하는 노력이 필요하다"고 덧붙였다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)

영상

영상