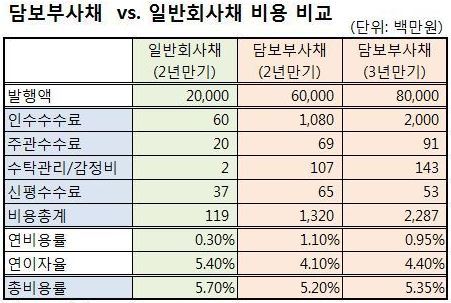

[뉴스핌=김선엽 기자] # 지난해 1월 동부팜한농은 2년물 600억원, 3년물 800억원 등 총 1400억원 규모 담보부사채를 발행했다. 담보로 약 3500억원 가치로 평가되는 울산비료공장을 제공해무보증(BBB+) 때보다 한단계 높은 'A-'로 회사채를 발행했다. 2년물 4.10%, 3년물 4.40%로 발행, 무보증 때보다 조달금리를 1.3%p 가량 낮출 수 있었다. 일반 무보증 회사채에 비해 발행관련 부수비용이 큰 점을 고려해도, 2년 만기 기준으로 0.5%p의 비용절감 효과가 있는 것으로 업계는 평가했다.

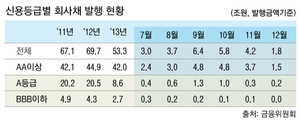

회사채 시장 양극화로 위기에 몰린 BBB급 기업들의 자금숨통을 틔워주기 위해 담보부사채 시장이 활성화되야 한다는 목소리가 높다. 비우량 회사들의 무보증채권 발행이 불가능한 상황에서 발행자와 투자자를 모두 만족시키면서도 실현 가능한 대안이란 평가다.

담보부사채란 원리금 변제의 확보수단으로 부동산, 설비, 유가증권 등과 같은 담보가 제공된 채무증권을 의미한다. 신용등급에 물적담보 가치가 추가적으로 감안되기 때문에 일반 회사채에 비해 등급이 높고 발행금리가 낮다.

한 증권사의 크레딧 애널리스트는 "은행 담보대출과 비교할 때, 자금조달원을 다변화할 수 있고 은행의 경영 간섭에서 자유로운 것이 이점"이라고 설명했다.

반면 기관투자자 입장에서도 눈길을 주지 않던 회사의 채권을, 담보를 믿고 투자할 수 있다는 점에서 긍정적이다.

2010년 기준 미국의 경우 하이일드 채권의 약 30~35%가 담보부채권이다. 유럽 역시 신규 발행 하이일드 채권의 약 42%가 담보부채권으로 발행됐다.

전문가들은 미국과 유럽처럼 국내 회사채 시장 양극화를 해결하기 위해서는 담보부사채 활성화를 꼽는다.

전주대학교 정희준 교수는 "은행권 담보대출에만 의존하고 있는 중소기업들이 담보부채권을 발행할 수 있게 여건을 만드는 것이 회사채 시장 양극화 해소의 출발점"이라고 강조했다.

한국채권투자자문 김형호 대표 역시 "회사채시장 양극화를 막기 위해서는 담보부사채를 활성화하는 것이 급선무"라며 "담보를 바탕으로 투자자를 끌어들일 매력적인 상품을 설계할 수 있어야 한다"고 말했다.

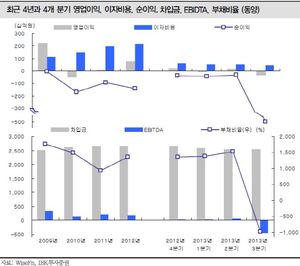

그렇다면 최근 실적과 향후 전망은 어떨까.

금융감독원에 따르면 지난 2001년부터 2012년까지 담보부사채 발행건수와 발행금액은 각각 5건, 4550억원 규모에 불과했다.

하지만 지난해 초 동부팜한농이 3번에 걸쳐 담보부사채 발행에 성공하면서 담보부사채 발행이 물꼬를 텄다.

발행 주관사였던 NH농협증권에 따르면 동부팜한농의 담보부사채는 주로 증권사들이 리테일 고객 판매용으로 가져간 것으로 전해진다. 일부는 단위농협과 신용협동조합 등으로 흘러 들어간 것으로 업계는 추정한다.

또 부메탈(BBB+)이 지난해 2월 대전 소재 부동산을 담보로 3년만기 650억원 규모의 담보부사채를 발행했다. 같은 해 한신공영도 150억원의 담보부사채를 6.50%의 금리에 발행했다.

이어 5월에는 한솔아트원제지가 국내최초로 기계장치 등 동산을 담보로 발행에 성공해 주목받기도 했다. 지난해 상반기에만 총 6건, 2950억원이었다.

발행기업의 한 관계자는 "부동산 경기불황의 지속으로 은행에서 담보를 잘 안 잡아줘서 담보부사채를 이용했다"고 설명했다.

그러나 지난해 하반기 이후 발행은 미미하다. 올해 들어서도 지난 1월 서울신문이 400억원을 발행한 것을 제외하면 전무하다.

이처럼 꿈툴대던 담보부사채 발행 수요가 다시 가라앉은 것은 동양사태 이후 리테일 시장에서 비우량기업 회사채에 대한 시선이 차가워졌기 때문이다.

또 담보로 활용할 수 있는 자산이 거의 부동산으로 한정되고 발행 수수료가 상대적으로 높다는 것도 부담이다.

게다가 담보부사채를 발행할 만한 기업들의 신용등급이 대부부 'BBB+' 이하로, 담보 제공에도 불구하고 발행채권의 신용등급이 'A-'를 넘지 못하고 있어 기관투자자 역시 선뜻 나서지 못하고 있다. 또한 담보부사채에 대해 우리 회사채 시장이 익숙치 않은 것도 중요한 이유 중 하나다.

한 회사채 시장 관계자는 "담보부사채의 경우 'A-' 등급은 물론이고 'AA-'도 담지 않을 것 같다"며 "담보가 있어 안전하다는 점을 회사 윗사람들에게 설명해야 하는데 그렇게까지 애착을 갖고 운용을 할 채권 매니저가 얼마나 될까 싶다"고 말했다.

김 대표는 "발행하려는 곳이 꽤 되는데도 활성화 안되는 것은 투자자들의 이해가 떨어지기 때문"이라며 "또한 신용등급이 담보 가치를 제대로 반영 못하는 것도 발행부진의 한 원인"이라고 지적했다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상