[뉴스핌=노종빈 기자] 화이자는 한국에도 잘 알려진 세계 최대의 제약업체다.

1849년 설립돼 165년의 역사를 자랑하는 화이자는 지난 1950년 항생제인 테라마이신(옥시테트라사이클린)의 개발에 성공하면서 세계적인 제약업체로 도약했다.

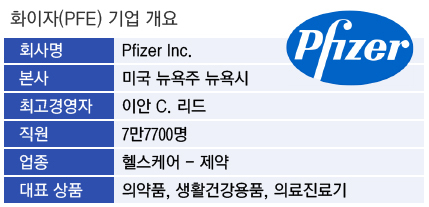

화이자 본사는 미국 뉴욕주 뉴욕시에 있으며 리서치 본부는 코네티컷주 그로턴에 위치하고 있다.

◆ 화이자는 어떤 기업?

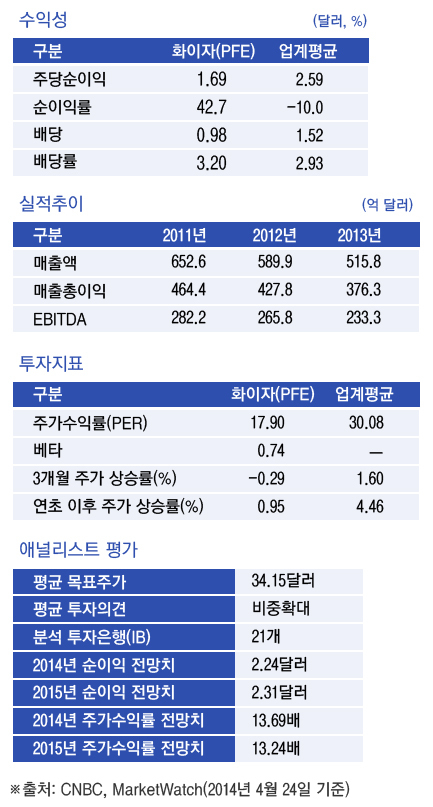

화이자의 시가총액은 1977억달러(약 206조원)로 삼성전자(시가총액 182조원)와 비슷한 수준이다. 지난해 매출액은 516억달러(약 54조원)을 기록했다.

영국 출신으로 공인회계사 자격을 보유한 이안 리드 최고경영자(CEO)가 지난 2010년 12월 취임 이후 계속 회사를 이끌고 있다.

화이자는 면역학과 종양학, 심장질환 및 당뇨병, 신경과 계통 등의 광범위한 의약품과 백신을 생산한다. 대표적인 제품으로는 리피터(혈중 LDL콜레스테롤 강하제)과 라이리카(신경통 및 근육통 치료제), 비아그라(발기부전 치료제), 디플루칸(구강염증 치료제), 지스로맥스(항생제), 세레브렉스(항염제) 등이 잘 알려져 있다.

화이자 주식은 미국 뉴욕증권거래소에 상장돼 있으며 지난 2004년 4월부터는 미국 증시 대표지수인 다우존스산업지수를 구성하는 30종목 가운데 하나로 선정돼 있다.

화이자는 애그론과 GD썰앤컴퍼니, 그린스톤, 파크데이비스, 워너램버트, 와이어스 등 다양한 제약·헬스케어 자회사를 두고 있다. 최근 발표된 지난해 결산 사업보고서에 따르면 화이자의 고용인력은 전 세계 7만7700여 명에 이르고 있다.

◆ 뉴스 & 루머

화이자는 최근 전세계 투자자들의 이목을 집중시키면서 핫이슈로 떠올랐다. 지난 21일 영국 2위 제약업체 아스트라제네카를 1010억달러(약 105조원)에 인수합병(M&A)하겠다고 제안했기 때문이다.

아스트라제네카 측은 투자은행 골드만삭스와 모건스탠리 등을 고용, 화이자의 인수합병 제안에 대해 전략적 대응을 고심하고 있는 것으로 알려졌다.

이번 화이자의 인수합병 제안이 성사될 경우 이는 사상최대 규모의 제약사 M&A로 기록될 전망이다. 하지만 화이자를 비롯한 세계 제약업계의 질서 재편에도 커다란 영향을 미칠 것으로 보인다.

과거에도 화이자는 다양한 규모의 제약사들을 인수합병을 통해 성장전략을 지속해오고 있다.

지난 2009년에는 와이어스를 680억달러에 인수합병했다. 와이어스의 인수는 당시 세계 최대 제약사가 라이벌 업체를 인수한 것으로 관심을 모았다. 양사 간 합병은 연간 40억달러 규모의 공통 비용을 절감할 수 있다는 분석이 나왔다.

최근 화이자는 약 700억달러(약 73조원) 상당의 순이익을 해외에 남겨두고 있어 미국 내에서 비판이 제기되고 있다.

여기에 미국 증권거래위원회(FTC)는 화이자 등 대형 제약사들에게 10억달러 가까운 벌금을 부과할 것이라는 보도도 나오고 있다. FTC는 화이자 등 대형 제약사들이 각국의 제너릭(복제약) 출시를 늦추려는 목적으로 현지 업체들에 영향력을 행사할 수 있다고 판단하고 있는 것으로 알려졌다.

◆ 월가 UP & DOWN

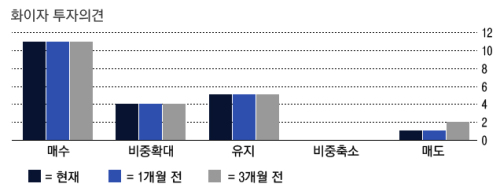

화이자에 대한 월스트리트 전문가들의 평균적인 투자의견은 '비중확대'이며 평균 목표주가는 34.15달러 수준이다. 이는 23일 뉴욕증시 종가인 30.92달러에 비해 약 9.4% 저평가된 것이다.

제프리스는 지난 2월 4일 화이자에 대해 기존 투자의견 '유지'에서 '매수'로 상향조정하고 목표가도 기존 33달러에서 38달러로 상향조정했다. 제프리 홀포드 제프리스 애널리스트는 "올해 중 제약업계의 구조조정이 가시화 되면서 시장가치 측면에서도 긍정적으로 작용할 것"이라 지적했다.

반면 골드만삭스는 지난해 12월 3일 화이자에 대해 기존 '확신매수(Conviction Buy)'에서 '매수'로 투자의견을 하향조정했으나 목표가는 35달러로 기존 34달러보다 높여잡았다. 제이미 루빈 골드만삭스 애널리스트는 "화이자는 오는 2017년까지 기업분할 등의 이슈를 겪게 될 것"이라 전망했다.

투자분석기관인 코웬도 지난 1월 10일 화이자에 대해 투자의견을 '시장수익률초과'에서 '시장수익률'로 하향조정했으나 목표가는 34달러로 유지했다.

한편 화이자의 리드 CEO를 비롯한 주요 경영진들은 지난해 1월 이후 16개월동안 약 165만주 가까운 물량을 매도하고 있는 것으로 나타났다. 내부자들의 보유비중은 미미한 수준이어서 주가에 큰 영향은 없지만 경영진들의 주가 수준에 대한 판단이었다는 점에서 관심을 끌고 있다.

[뉴스핌 Newspim] 노종빈 기자 (untie@newspim.com)

영상

영상