[뉴스핌=한기진 기자] ‘명예퇴직하면 수명이 줄어든다고?’

다음 달이면 15년간 다닌 중소기업에서 명예퇴직하는 정연수(49세) 부장이 이런 예이다. 인천 남동공단에 위치한 현대자동차에 변속기 부품업체 D사에 다니는 그는 우리투자증권 100세 연구소에서 분석한 은퇴설계를 보고 깜짝 놀랄 수밖에 없었다.

그의 전 재산으로 살 수 있는 경제수명은 78세로 기대수명 79세보다 1년이 적었다. 즉 마지막 1년간은 빈털터리로 지내야 한다는 의미이다. 경제수명이란 일정 생활 수준을 유지하며 살아갈 수 있는 수명을 말한다.

그는 퇴직금 1억500만원과 명예퇴직금 1년 치 연봉을 받았고 현재 3억원대 아파트 한 채 등 총 자산이 5억5000만원이다. 은퇴 후 월 최소 생활비 189만원을 쓴다고 할 때 총 5억7130만원이 있어야 하는데 현재로써는 1600만원이 부족하다. 그래서 79세까지 살 수 있지만 돈이 없어 78세에 생을 마감해야 한다는 결론이 나온 것이다.

그의 월 최소 생활비는 우투증권이 베이비붐 세대를 대상으로 조사에서 나타난 최소 수준으로, 보통은 242만원, 풍족은 351만원이었다.

그렇다면 명예퇴직금을 많이 받는다면 안심하고 살아갈 수 있을까?

자녀 교육비 때문에 그렇지 않다는 게 지난달 30일 한국씨티은행에서 명퇴한 김모 부부장은 보여준다.

그는 올해 47세로 중학교 3학년과 1학년에 다니는 자녀 둘이 있다. 명퇴금에 퇴직금까지 총 6억원을 받았고 서울 강북 소재 아파트 30평(3억 원대)까지 더하면 10억 원대 자산가가 됐다. 그러나 그는 걱정이 많다. “명퇴금은 받자마자 줄어들기 시작할 테고 앞으로 일하면서 받을 연봉을 미리 받은 것이어서, 애들 교육까지 생각하면 오히려 불안하기만 하다.”

그는 월 242만원은 쓰기를 원한다. 다만 앞으로 10여 년은 국민연금과 개인연금을 내야 해서 실제로는 310만원이 필요하다.

우투 분석 결과 그는 기대수명 79세보다 많은 경제수명으로 83세까지 사는데 지장이 없다는 결론이 나왔다.

47세 시점에서 그가 83세까지 필요한 자금은 7억6845만 원으로 현재 자산 상태와 비교하면 2억원 가량이 여유가 더 있다. 그는 83세까지는 놀고먹어도 되는 행복한 삶만 남아있는 것이다.

그러나 이 같은 설계에는 자녀 교육비와 결혼 등 비용이 빠져 있다.

현대경제연구원의 분석을 보면 중산층에 해당하는 소득 4분위(소득 상위 20~40%)의 지난해 월 교육비 지출액은 61만9000원이었다. 김 부장은 중학생 자녀 두 명의 학원비만 월 100만 원이 넘는다. 대학 등록금과 결혼 비용까지 고려하면 1~2억 원도 부족하다고 보기 때문에, 현재 자산으로는 70세 중반에 바닥난다.

재취업에 성공한다면 고민을 덜 수 있지만, 김 부장은 “이 나이에 전직은 어렵지 않겠느냐”며 “가장 돈이 많이 들어가는 시기에 일자리를 관뒀기 때문에 이전에는 큰 관심 없었던 자산관리가 신경이 쓰인다”고 말했다.

◆ 자녀교육비 떼 1년은 예금에, 2~3년짜리는 ELS에 운용해야

이처럼 명퇴자들을 가장 괴롭히는 문제는 자녀 교육비다. 이 때문에 전문가들은 자녀 교육비를 위한 자산설계가 따로 있어야 한다고 조언한다.

신영덕 SC은행 투자자문부 부장은 “상담하다 보면 자녀교육비를 가장 크게 걱정하는데 재취업 상태가 아니라면 악조건을 전제로 플랜을 짜야 한다”고 말했다.

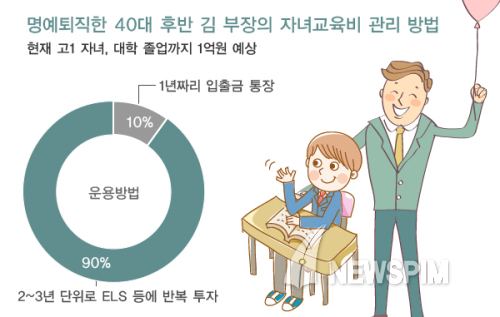

신 부장이 추천하는 자녀교육비 설계는, 단기와 중장기로 나눠 투자전략을 달리하는 것이다. 고1 자녀 1명을 대학교 졸업까지 시키는데 총 1억원이 필요하다고 가정할 때, 예산의 10%는 입출금통장에 넣고 나머지는 2~3년짜리 ELS 등 중장기형 상품에 투자할 것을 권했다.

신 부장은 “1년 내 교육비는 언제든 빼서 쓸 수 있어야 하고 대학교 학비는 중기로 운용하면서 불리는 게 좋다”면서 “요즘 금융사들이 ELS의 위험을 보강하는 등 중수익 중위험 상품들이 많이 있다”고 말했다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상