[뉴스핌=김선엽 기자] 제일모직과 삼성SDS의 상장이 임박함에 따라 두 기업이 향후 삼성그룹 지배구조에서 어떤 역할을 수행할 것인가에 관심이 집중되고 있다.

제일모직의 경우 이재용 삼성전자 부회장이 25.10%의 지분을 보유하고 있는 만큼 향후 지배구조의 정점에 올라설 가능성이 크다는 분석이다.

삼성SDS 역시 이건희 삼성전자 회장의 자녀들이 보유하고 있는 지분 비중이 계열사 중 가장 커 향후 그룹에 대한 지배력 강화 과정에서 핵심적인 역할을 수행할 것으로 예상되고 있다.

업계에서는 이 두 개의 비상장기업을 굳이 상장하겠다는 것은 '넥스트 이건희 시대'를 대비하는 차원에서 삼성의 지배구조를 변환시키려는 의지도 있다고 해석한다.

계열사 정리 과정에서 불필요한 오해를 차단하기 위해 투명성을 확보함과 동시에 그룹에 대한 오너의 지배력을 강화해 경영승계 리스크를 잠재울 것이란 전망이다.

◆ SDS 상장으로 막대한 재원 마련…조기 처분 가능성은 높지 않아

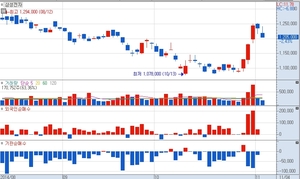

4일 관련 업계에 따르면 이 부회장은 삼성SDS 지분 11.25%(870만4312주)를 보유한 개인 최대주주이다. 이 부회장의 여동생인 이부진 호텔신라 사장과 이서현 제일모직 사장도 각각 3.9%(301만8859주)씩 소유하고 있다. 19만원의 공모가를 기준으로 해도 당장 이 부회장 지분은 1조6583억원의 평가가치를 가진다. 주가 전망에 따라 차이가 있지만 업계에선 SDS의 상장 만으로 이 부회장이 최대 3조원의 실탄을 확보할 것으로 보고 있다.

19만원의 공모가를 기준으로 해도 당장 이 부회장 지분은 1조6583억원의 평가가치를 가진다. 주가 전망에 따라 차이가 있지만 업계에선 SDS의 상장 만으로 이 부회장이 최대 3조원의 실탄을 확보할 것으로 보고 있다.

문제는 그 쓰임새인데 이 부회장이 상속재원 마련을 위해 삼성SDS 지분을 빠른 시기에 정리하기보다는 일단 기업가치를 제고하는 쪽으로 방향을 잡을 것이란 전망에 무게가 실리고 있다.

KTB투자증권 오진원 연구위원은 "지분의 현금화를 통한 상속세 납부 목적보다는 향후 삼성전자 홀딩스 등 제조업 지주사 설립시 지분 확보를 위한 주식 교환 용도로 활용될 가능성에 주목한다"며 "상대적으로 빠른 지분가치 상승을 전망한다"고 말했다.

상속세 재원 마련을 위해 보유지분을 매각한다고 해도 매매를 받아 줄 재무적 투자자(FI)를 찾기 쉽지 않다는 것도 하나의 이유다. 또 지난해 세법 시행령 개정으로 주식을 통한 상속세 물납도 불가능해졌다.

업계 관계자는 "수조원 규모를 장내 매도한다는 것은 불가능하고 우호적인 FI를 구해야 하는데 규모가 커서 만만치 않을 것"이라고 말했다.

◆ 지배력 강화 위해 제일모직·SDS 가치 제고에 주력할 듯

또한 상속 문제가 등장할 때마다 SDS 분리형 신주인수권부사채(BW) 헐값 매입 논란이 불거지는 것도 부담이다.

이 부회장 등 이 회장의 세 자녀는 지난 99년 2월 삼성SDS가 발행한 분리형 신주인수권부사채(BW)를 주당 7150원의 헐값에 사들였는데 15년 만에 단순 계산으로 50배 차익을 보게 됐다.

또 이학수 전 삼성그룹 부회장과 김인주 삼성선물 사장까지 수천억원의 시세차익을 누리게 돼 세간의 입에 오르내리는 점은 삼성 입장에서도 아픈 부분이다.

이에 3세들이 선뜻 막대한 시세 차익을 남기고 SDS 주식을 팔아치워 상속세 재원으로 사용하기보다는 지배력을 강화하는데 활용할 것으로 전문가들은 보고 있다.

정치권을 중심으로 금산분리가 강화되는 추세를 고려하면 순환출자구조를 어떤 식으로든 정리해야는데 그 과정에서 상장사인 제일모직과 삼성SDS의 활용도가 극대화될 것이란 분석이다.

제일모직의 경우 이 부회장의 지분을 고려할 때 지배구조의 정점에 오를 것으로 전망되고 삼성SDS의 지분 역시 가치 극대화 과정을 거쳐 삼성전자에 현물 출자되는 등 여러가지 용도로 투명하게 활용될 것이란 예측이다.

삼성전자의 인적분할, 제일모직과의 합병, 중간 금융지주사 설립 등 다양한 시나리오가 등장하지만, 어찌됐건 지배력 강화 차원에서 두 기업의 가치는 제고될 것이란 전망에 무게가 실린다.

하이투자증권 이상헌 연구원은 "삼성그룹 지배구조 변환시 삼성SDS를 활용할 수 있는 여지가 넓어짐에 따라 기업가치를 상승시켜야 하는 당위성이 회사 가치에 긍정적인 요인으로 작용할 것"이라고 내다봤다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상