[뉴스핌=이영기 기자] 한국형 헤지펀드가 도입된지 3년이 지나면서 관련 프라임브로커서비스(PBS)도 증권사별로 특색을 드러내기 시작했다.

이와 함께 엎치락 뒤치락하던 시장점유율도 각 특색에 따라 안정적으로 변해갈 것으로 전망되며, 이에 따라 PBS 시장에서의 성과도 갈릴 것으로 관측된다.

PBS는 헤지펀드 등을 대상으로 증권대여, 자금지원, 재산보관·관리, 매매 체결·청산·결제 뿐 아니라 투자자 소개와 컨설팅 등을 제공하는 종합서비스를 말한다.

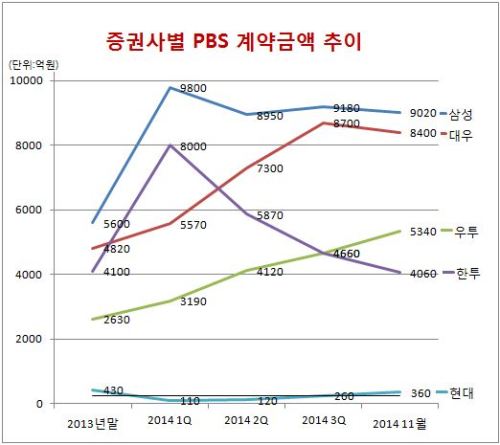

3일 금융투자업계에 따르면 11월말 기준 PBS 계약규모는 삼성증권(약 9020억원), 대우증권(약 8400억원), 우리투자증권(약5340억원), 한국투자증권(약4060억원), 현대증권(약360억원) 순으로 총 2조7180억원 내외다.

이 규모는 전년말 대비로는 54.6% 증가한 것이지만 1분기 대비로는 2%가량 증가하는데 그치는 등 성장속도는 주춤하는 양상이다. 저금리시대에 수익률이 다소 부진한 결과로, 올해가 헤지펀드의 수난의 해로 수익률이 최악이라는 글로벌 추세와 다르지 않다.

하지만 PBS사업을 할 수 있는 자본금 3조원 이상의 대형증권사들은 새로운 수익원인 이 시장에서 치열한 경쟁을 벌이고 있다.

계약규모 순으로 삼성증권이 계속 1위 자리를 놓지 않는 가운데, 지난해 말 기준으로 3위이던 한투는 올해 1분기에 2위로 올라섰지만 다시 11월 말에는 4위로 밀려났다. 대우증권이 2위를 탈환하는 모습이며, 우투는 계약규모를 꾸준히 키우면서 4위에서 3위로 올라섰다.

계약펀드 수라는 다른 기준도 있다. 이 기준으로 보면 대우증권이 시종일관 8개~9개로 항상 수위를 고수하고 있다.

이런 판세 속에서 눈에 띄는 것은 각 증권사별로 PBS영업의 특색이 드러난다는 것.

삼성증권의 경우 WM(자산관리)을 기반으로 리테일 분야의 강점을 활용해 헤지펀드와의 관계를 공고히 하고 있다. 사모 모집되는 헤지펀드에 고객을 많이 소개할 수 있는 장점을 살린 것이다.

대우증권의 경우 외국에서 시스템을 도입해 여러가지 서비스를 체계적이고 안정적으로 제공할 수 있는 장점을 가진 것으로 알려졌다.

한투의 경우 공격적인 영업전략으로, 헤지펀드에 고유계정투자를 함으로서 PBS영업을 많이 레버리지할 수 있어 올해 1분기에 탁월한 성과를 올렸다.

우투는 대차풀 규모가 3조가 넘고 실거래 측면에서도 수위를 놓치지 않고 있다. 그리고 단단한 플로 영업기반을 활용한 SWAP(스왑) 거래 등의 다양한 수익제고 지원 역량을 자랑하고 있다.

대형증권사의 한 PBS담당자는 "지금은 각 증권사별 PBS의 특색이 드러나기 시작한 시점이고 앞으로는 각 하우스별 특색에 따라 PBS의 성과도 달라질 것"이라면서 "아직까지는 이런 서비스 차별화가 지배적이지는 않다"라고 말했다.

업계에서는 PBS시장은 내년에도 일반적으로 기대하는 5조원 수준으로 성장하기는 어려울 것으로 보고, 국민연금 등이 국내 헤지펀드 시장으로 들어와서 '트리거'하는 등의 계기가 필요하다는 입장이다.

현재 PBS계약규모로 봐서 올해 증권사들이 창출하는 수익은 총 400억원 내외로 추산되며, 점유율 상위 증권사의 경우 150억~200억원 내외 수익을 올릴 것으로 예상된다.

우투의 PBS담당자는 "PBS계약과 관련한 서비스가 집중되면 수익이 계약 규모에 따라 거의 정해지지만 우리나라의 경우 그렇지 않는 경우에 해당한다"며 "개별 증권사별로 창출하는 수익은 계약 규모와 다를 수 있다"고 설명했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상