개인적으로 한국증시를 예측하는 '6-senses'란 모델중 하나의 요소가 상장 기업들의 이익 추이이다. 개인적으로 올해 영업마진 확대에 따른 이익 추이의 상승이 가능하다고 믿는다. 지금 제조업 영업마진이 6% 이하 수준 (금융업종 포함 영업이익 6.46%)의 최저치인데 시장에서는 추가 하락을 우려하고 있다. 그 이유는 여러 가지이지만 지난 4년간의 정체되어 있는 듯이 보이는 영업이익 추이가 가장 큰 요소 일 것이다.

개인적으로 한국증시를 예측하는 '6-senses'란 모델중 하나의 요소가 상장 기업들의 이익 추이이다. 개인적으로 올해 영업마진 확대에 따른 이익 추이의 상승이 가능하다고 믿는다. 지금 제조업 영업마진이 6% 이하 수준 (금융업종 포함 영업이익 6.46%)의 최저치인데 시장에서는 추가 하락을 우려하고 있다. 그 이유는 여러 가지이지만 지난 4년간의 정체되어 있는 듯이 보이는 영업이익 추이가 가장 큰 요소 일 것이다.

하지만, 2015~2016년은 결국 이익의 상방향 전환이 가능하다고 본다. 2007년에는 영업마진율이 두자리수 근처에서 추가로 상승 할 것이라 믿는 애널들이 많아서 지수가 고점을 찍었고 2015년에는 제조업 영업마진 6% 미만 즉 2000년대 역대 최저치에서 추가 하락을 한다고 하니 지수가 바닥이라고 생각된다.

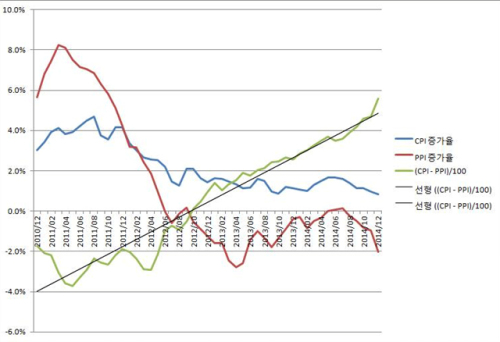

영업이익의 상승을 예상하는 이유는 물가 지수에서 찾을 수 있다. 최근 원유 가격 및 원자재 가격의 급락으로 소비자 물가와 생산자 물가의 괴리가 크게 확대되고 있는 중이다. 이 말은 부의 배분이 과거 에너지 생산국에서 에너지 수입국으로 향후 2년간 일어난다는 것이다. 아래 그림을 보면CPI는 소비자 물가, PPI는 생산자 지수이다. 결국 두 지표는 기업들의 영업마진에 영향을 미치는 지표들이다. 두 지표의 괴리가 넓어지고 있다는 것은 그만큼 올해 영업마진 확대 가능성이 높아지고 있다는 말이다. 따라서, 올해 GDP 성장률 3.5% 수준으로 예상한다면 기업들의 매출증가는 3~5% 낮은 수준이더라도 영업이익은 두 자리 수 상승 가능하다는 것이다.

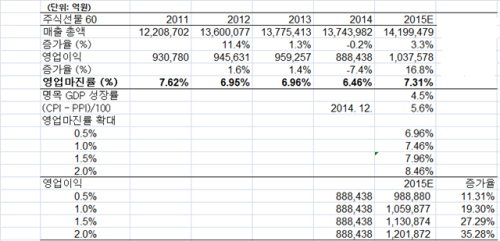

주식 선물 종목 60선 즉 시가 총액의 65% 수준의 한국 기업 60개의 영업이익 추이를 보면, 지난 3년간 영업마진은 7.6%에서 작년에는 6.46%로 하락했다. 하지만, 올해부터 향후 2년간 이 영업마진율이 적어도 0.5% 포인트에서 많으면 1.5% 포인트 확대할 것으로 예상한다. 그렇다면, 올해 상장기업들의 이익은 생각보다 크게 상승할 가능성이 높다. 특히, 적자나 거의 수익을 내지 못하던 경기순환업종(시클리컬 업종)들의 순이익 반란이 예상된다. 만약, 올해 주당순이익(EPS)가 작년 대비 두 자리 수 상승한다면, 한국 증시는 과거 4년간의 박스권에서 크게 벗어날 것으로 생각한다.

게다가 여기에 기업들은 작년 정부의 한국 경제 체질개선 얘기에 맞추어 구조조정을 감행했고 올해도 거의 마무리 수준으로 감행할 것이다. 그렇다면, 올해 인건비까지 상승분이 낮을 가능성이 높기 때문에 올해 한국 기업들의 영업이익 증가율 두 자리 수는 충분히 가능하다고 판단된다.

물론, 인건비 상승이 낮으면 소비확대엔 부족한 부분으로 작용 할 수 있겠지만 직장을 그만두었다고 정년 실업자의 소비가 급격하게 빠지는 건 아니다. 따라서, 적어도 올해 한해 한국 기업들의 실적은 아주 기대가 된다. 따라서, 지금은 당연히 이런 기업들의 주식을 적극 사모아야 하는 타이밍이다.

[프로필]

1993 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사

영상

영상