[뉴스핌=노종빈 기자] 지난해 내내 상승세를 이어오던 뉴욕증시 S&P500 지수가 올해 들어 주춤하며 박스권을 벗어나지 못하고 있다.

S&P500 지수는 지난해 연말 2058포인트에서 30일 2086포인트로 연초대비 불과 1.3% 상승에 그치며 기대만큼 크게 오르지 못하고 있다.

반면 지난 1월부터 3월까지 1분기 회사채의 수익률은 상대적으로 양호했던 것으로 나타나고 있다. 은행 업종 채권이나 고금리 에너지 업종 채권의 경우 2~3%대 단기 수익을 안겨줘 투자자들의 관심이 높아지고 있다.

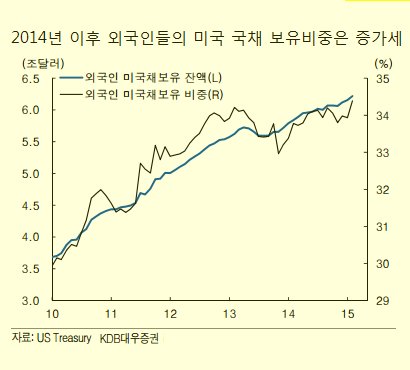

특히 글로벌 유동성 증가로 향후에도 미국 회사채로의 수요 강세가 지속될 전망이어서 상반기 기대감을 부각시키고 있다.

◆ 달러 강세로 매입 수요 '활발'

미국 시장에서 회사채는 최근 조정을 보이기도 했지만 여전히 강세흐름을 이어가고 있다. 특히 에너지업종 고금리 채권의 경우 1분기 3%대 투자 수익률을 기록할 정도로 인기를 끌고 있다.

올해 중 미국 연방준비제도의 기준금리 인상 조치가 단행될 전망이지만 투자자들은 크게 개의치 않고 있다. 이로 인해 회사채 시장의 랠리가 지속되는 모습이다.

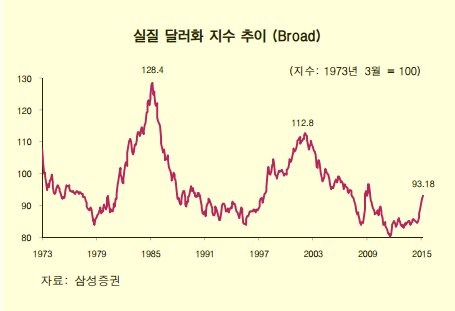

지난 1월 유럽중앙은행(ECB)의 강력한 통화부양책으로 인해 유로존 국채 수익률과 일부 회사채 수익률은 마이너스권까지 떨어지는 초강세를 나타냈다. 또 달러 강세 요인 지속으로 인해 외국 투자자금이 미국 회사채를 사려는 수요가 급증했다.

저스틴 데르콜 바클레이스 미국 채권부문 대표는 "지난 1월 ECB의 양적완화 이후 투자자들이 미국 달러화 자산으로의 투자를 확대하고 있다"고 말했다.

그는 "지난해 크게 활발하지 않았던 업종으로도 많은 양의 회사채 수요가 발생하고 있다"며 "국채 수익률이 낮은 상황이라는 점을 감안하면 회사채로 자산을 옮겨서 초과수익을 거두려는 전략"이라고 말했다.

◆ 에너지 회사채, 유가 등락에 더 영향

일부 업종의 경우 미국 기준금리의 변동보다 최근 6년래 최저치로 떨어진 국제유가의 변동에 더 좌우되고 있다.

에너지 채권은 금리보다 이달 초 6년래 최저치로 떨어진 국제유가 움직임에 더 많이 좌우되고 있다. 에너지 채권 가격은 유가급락으로 지난해 4분기 크게 하락했으나 올해 1분기부터는 반등세를 보이고 있다.

미국 에너지 업종 채권의 발행량은 1조3000억달러 규모로 전체 회사채 시장의 17%를 차지했다.

또 은행 등 금융업종 채권의 경우 인수합병(M&A) 증가로 인해 수혜를 볼 수 있다. 은행 채권의 연초 이후 수익률은 1.95% 수준을 기록 중이다.

짐 사르니 페이든앤라이젤 관리부문 대표는 "가격이 저렴한 채권은 거의 없다"며 "수익률이 낮은 상황에서는 추가수익을 내기 위해 회사채로의 자금 유입이 지속될 것"이라고 관측했다.

◆ 미국 고수익 채권 수요 몰린다

회사채 시장에 대한 전망은 올해 내내 안정적일 전망이어서 투자자들은 신용도가 낮은 고금리 채권에 관심을 쏟고 있다.

수익률이 낮은 유럽 시장에서 기회가 많지 않고 미국의 경기 회복 모멘텀이 지속될 것이라는 점 등을 감안하면 올해 연방준비제도(연준)의 금리 인상을 앞두고 있다 해도 투자자들은 고금리 채권에 관심을 가질 수밖에 없다.

지난해 4분기 고수익 에너지 채권은 10.6%대 마이너스 수익률을 기록했으나 올해 들어서는 연초대비 1.8% 반등했다.

현재 글로벌 투자자들도 이 같은 흐름에 동참하고 있다. 시장조사업체 리퍼에 따르면 1분기 말 현재 채권 펀드 또는 채권 ETF에 90억달러가 유입됐다.

마티 프리즌 레만리비안프리즌 수석투자책임자는 "경기 회복 전망에 따라 기업 현금흐름이 개선되면서 기업들의 신용리스크가 줄어들 것"이라며 "고수익 채권에 대한 투자가 용인될 수도 있다"고 말했다.

[뉴스핌 Newspim] 노종빈 기자 (untie@newspim.com)

영상

영상