[편집자] 이 기사는 지난 4월 24일 오후 6시 39분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

[뉴스핌=우수연 기자] 유럽중앙은행(ECB)의 돈풀기효과가 유럽 하이일드채권 시장에서도 감지되고 있다. 전문가들은 미국보다는 유럽쪽 하이일드 전망이 밝다고 보고있지만 이전보다 기대수익률은 낮춰야 한다고 조언한다.

◆ 유럽 하이일드, 미국보다 낫다…유동성 효과·에너지 섹터 비중 미미

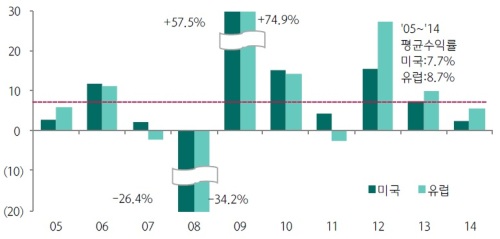

24일 금융투자업계에 따르면 해외펀드 전문가들은 이전과 같은 눈높이로 유럽 하이일드 채권에 접근해서는 안된다고 강조한다. 유로존 기준금리가 마이너스 수준까지 내려간 만큼 정크본드 금리 수준도 낮아졌기 때문이다. 지난 21일 기준 JP모건 유럽 하이일드 인덱스 평균 수익률(YTM, 만기수익률)은 4.14%, 미국은 6.36%으로 미국이 다소 높다.

하지만 전문가들은 절대금리 뿐만아니라 양국 통화정책의 변화나 에너지 섹터 비중 등을 감안하면 향후 유럽 하이일드 투자가 미국보다 유망하다고 진단한다.

손은정 하나대투증권 연구원은 "유럽은 하이일드 시장에서 에너지 섹터 비중이 1.5%로 매우 낮은 편이어서 최근 유가 하락에 따른 부정적 영향이 미미했다"며 "유럽은 3월부터 본격적인 국채매입이 시작되면서 당분간 금리상승으로 인한 가격 하락 부담도 적은 편"이라고 분석했다.

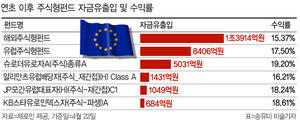

국제적으로 유럽하이일드 펀드의 투자 누적 잔액을 보면 지난해 7월 이후 급감하기 시작했지만, 올해초 이후에는 꾸준한 증가세를 보이며 55억달러 수준까지 늘어났다.

한 증권사의 상품담당자는 "국내 채권금리와 비교하면 하이일드 채권 투자가 나쁘진 않다"며 "다만 유럽 채권금리 자체가 낮아지고 크레딧 스프레드도 줄면서 추가 (스프레드) 축소에 따른 기대수익률은 많이 떨어진 상황"이라고 진단했다.

그는 "유럽시장이 개선되면 채권 자본 차익도 발생할 수 있고 투기등급 회사채의 경우 쿠폰(이자수익)도 높으니 공격적인 투자를 원하지 않는 투자자들은 담아볼 만하다"고 추천했다.

◆ 물량 부담·유동성 제거시 충격 등은 감안해야

다만 전문가들은 유럽하이일드 시장에 감지되는 리스크는 감안해야한다고 충고한다. 저금리 수혜를 누린 기업들의 초과 발행으로 인한 물량 부담과 유동성 효과가 그쳤을 때 올 수 있는 충격 등이다.

박태동 메리츠종금증권 글로벌 트레이딩 총괄 상무는 "최근 유럽 하이일드 시장의 개선은 펀더멘털 개선이 아닌 유동성에 의한 효과로, 유럽 시장에 조그만 충격이라도 나타나면 투기등급 크레딧 스프레드 확대(채권 가격 하락)은 바로 나타날 수 있다"고 말했다.

그는 이러한 위험을 감지 할 수 있는 신호로 유로존의 물가 추이를 눈여겨 봐야한다고 조언했다. 각국에서 목표로 하고 있는 물가 상승률이 대략 전년대비 1.5~2% 수준이며, 물가가 1.5%에 근접해 가면 유럽도 돈 줄을 죄는 통화정책을 펼 수밖에 없다는 논리다.

한편, 환율 변동와 관련해서 개인투자자들은 안전한 환헤지형 펀드에 투자하는 낫다는 조언이 우세했다. 물론 워낙 유로화 약세가 심화된 상황이라 공격적인 투자자들은 환헤지를 하지 않는 것도 무난하지만, 투자에 서툰 개인들은 자칫하다간 유로화 약세가 금리 수익을 상쇄할 수 있기 때문이다.

박 상무는 "유로 약세가 상당히 진행된 상황이고 헤지를 하게되면 (유럽이 우리나라보다 금리가 낮기 때문에) 그만큼 채권금리 수익분을 깎아먹는 셈이기 때문에 공격적인 투자가에게는 환오픈을 권한다"고 말했다.

이어 "하지만 자칫하다간 환율이 채권금리 수익보다 더 크게 움직일 수 있어서 금리를 보고 투자하는 개인들은 환헤지형 펀드에 투자하는 것이 맞다고 본다"고 덧붙였다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)

영상

영상