[뉴스핌=고종민 기자]한국은행이 기준금리를 수차례 인하했지만 국내 증권사들은 신용·담보 대출 금리를 거의 낮추지 않은 것으로 조사됐다.

이어 "증권사들은 기준금리 인하를 반영해 자율적으로 대출금리를 인하해야 한다"며 "금감원은 증권사 대출금리도 모범규준을 마련해 대출금리 인하를 유도해야 한다"고 촉구했다.

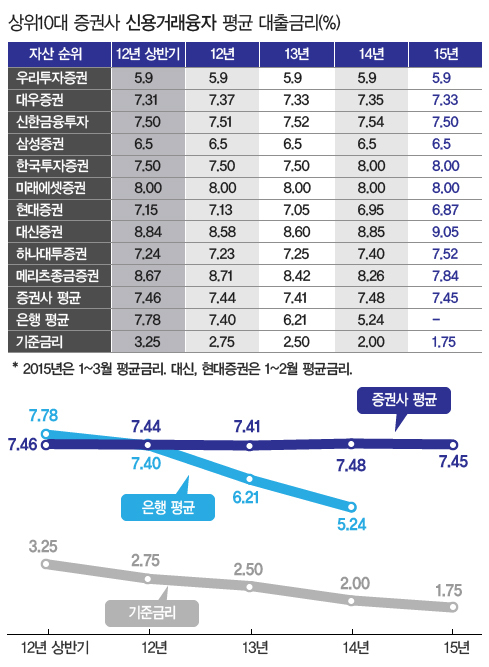

28일 국회 정무위원회 소속 김기준 의원이 금융감독원으로부터 제출 받은 '최근 5년간 신용거래 및 예탁증권담보대출 현황' 자료를 분석한 결과, 한국은행 기준금리가 2012년 상반기 3.25%에서 올해 1.75%로 약 1.5% 포인트 가량 내렸지만 같은 기간 증권사 신용거래 융자 평균 대출금리는 0.01%포인트 내린 7.45%로 집계됐다.

평균 대출금리가 가장 높은 곳은 대신(9.1%)이었고, 가장 낮은 곳은 우리투자증권(5.9%)이었다.

특히 우리·대우·삼성 등 상위 6개사는 지난 3년간 단 한 차례도 금리조정을 하지 않았다. 상당수 증권사가 2011년 금리를 적용하고 있으며 한국투자는 2013년까지 7.5%를 받다가 2014년부터는 오히려 금리를 8%로 인상했다는 게 김 의원실 측의 설명이다.

하나대투와 대신도 2012년에 비해 금리를 0.2~0.5%p 올려 받고 있다. 국내은행의 가계 신용대출 금리가 2011년 7.78%에서 작년 5.24%로 평균 2.54%p 감소한 것과 대조적이라는 분석이다.

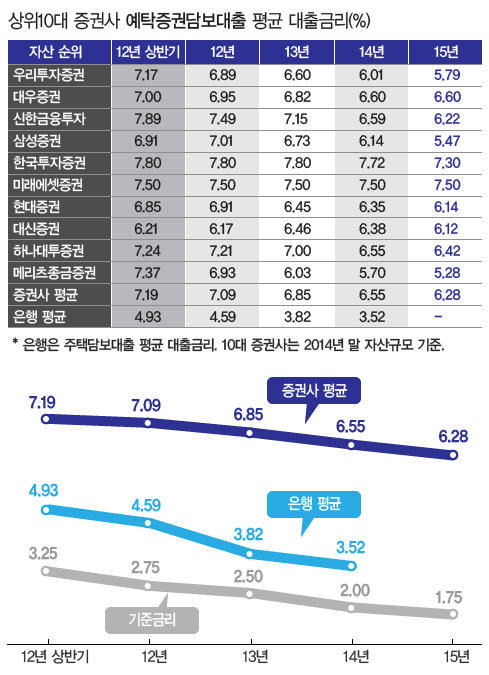

10대 증권사의 주식담보대출 평균금리는 2012년 상반기 7.19%에서 작년 6.55%로 0.64%p 감소했다. 10대 증권사 중에 메리츠종금(5.28%)의 금리가 가장 낮고, 미래에셋(7.5%)이 가장 높았다. 특히 미래에셋은 신용융자와 마찬가지로 지난 3년간 단 한 차례도 금리를 조정하지 않은 것으로 드러났다.

이같은 예대 마진 확대는 금리인하로 인한 증권사 보유 채권 등의 이자수익과 함께 증권사 실적 개선의 주요 요인으로 작용했다.

실제 2010년 7600억원에 불과했던 국내 증권사 이자 손익은 금리 인하와 맞물리면서 2013년·2014년 각각 2조5000억원, 3조7800억원으로 크게 늘었다.

나아가 올해 들어 신융거래융자 및 예탁증권담보대출이 급증하면서 예대 마진 확대 효과는 더욱 커질 전망이다. 김 의원실에 따르면 지난 21일 기준 신용거래융자는 작년 대비 2조2300억원 가량 늘어난 7조3100억원, 예탁증권담보대출은 같은 기간 1조400억원 가량 증가한 10조2900만원으로 확인됐다.

김 의원실 관계자는 "증권사들은 (대출금리를 인하한) 은행과 달리 조달비용에 차이가 있다고 설명했다"며 "하지만 증권사들의 조달자금인 CP나 채권은 기준금리 인하가 은행 수신보다 더 적극적으로 반영되기 때문에 설득력이 부족하다'고 지적했다.

이어 "증권사의 주요 단기 조달자금인 CP 의 경우 2012년 상반기 3.6%대에서 최근 1.8%대까지 떨어졌다"고 강조했다.

한편 신용거래융자는 증권시장에서 주식 매매거래를 위해 투자자에게 신용으로 자금을 빌려주는 것을 뜻하며, 예탁증권담보대출은 투자자 보유증권을 담보로 대출해주는 것을 의미한다.

[뉴스핌 Newspim] 고종민 기자 (kjm@newspim.com)

영상

영상