[편집자] 이 기사는 5월 12일 오후 3시 32분 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

[뉴스핌=윤지혜 기자] 오릭스프라이빗에쿼티(PE)-자베즈파트너스 컨소시엄의 현대증권 인수가 순조롭게 진행 될 전망이다. 다음 주 금융감독원의 펀드 설립 승인절차를 남겨놓은 가운데 금융위원회의 대주주 적격성 심사도 무난히 통과할 것이란 관측이 우세하다.

금감원은 다음 주 중 펀드 등록 심사를 마칠 예정이다. 펀드 등록이 완료되면 오릭스 컨소시엄은 채권단인 KDB산업은행과 주식매매계약(SPA)을 맺고 금융위로부터 대주주 적격성 심사를 받는다.

우선 금감원은 펀드 설립 승인에 큰 문제가 없다는 입장이다. 금감원 고위 관계자는 "신청한 PEF 접수 내용을 검토 중인데 특별히 허위사실 있지 않을 경우 예정대로 승인 될 것"이라며 "정량적 평가 측면에서는 문제가 없다"고 말했다.

금감원이 별다른 문제제기를 하지않음에 따라 IB업계는 최종 관문인 금융위 대주주 적격성 심사도 수월하게 이뤄질 것이라 보고 있다. 지난 3월 말 오릭스 컨소시엄이 기존 인수구조를 바꾸면서 일각에선 파킹딜(경영권을 한동안 맡겨놓는 거래) 의혹이 있었지만 결국 펀드 등록이 무사히 진행되면서 펀드 등록 전 금융당국과 1차적인 협의가 이뤄졌을 것이란 시각이 우세하다.

IB업계의 한 관계자는 "애초 오릭스가 바꾼 인수구조에 문제가 있었다면 금융당국이 펀드 등록 자체를 반려했을 것"이라며 "신청은 이미 들어간 상태고, 결국 금감원 실무선에서 내리는 판단이 가장 중요하다"고 설명했다.

그는 "대주주 적격성 심사에 들어가기 전 금감원에서 특별한 이의제기를 하지 않고 있어 펀드나 적격성 심사에서 미승인될 가능성은 낮다"고 했다.

금융위 관계자는 "아직 정성적 평가가 남아있지만 금감원에서 평가하는 정량적 측면이 문제가 없다면 안건 상정엔 큰 무리가 없을 것"이라며 "금감원과 해당 내용을 협의해 진행하고 있다"고 말했다.

IB업계는 이 같은 금융당국의 우호적 기조에는 현대증권 매각이 국내 굴지 대기업인 현대그룹 구조조정의 신호탄이 될 것이라는 기대가 깔려있다고 설명했다. 거시적인 관점에서는 현대그룹 재무구조 악화로 국내경제에 부정적인 영향을 미치는 것보다 매각 승인을 통해 자금 수혈을 하는 것이 정책적으로 필요한 판단이라는 것이다.

또 다른 IB업계 관계자는 "정성적인 평가에는 현대그룹이 재기하는 것에 긍정적인 당국의 시각이 반영돼 있기 때문에 대주주 적격성 심사 통과에도 무리가 없을 것"이라고 예상했다.

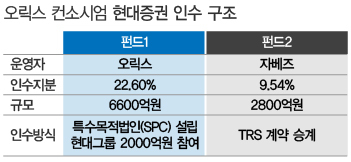

지난 3월 말 오릭스 컨소시엄은 애초 인수대상이었던 나타시스은행 보유 현대증권 지분(4.74%)을 제외하고, 자베즈파트너스 보유 지분 9.5%와 관련된 현대그룹과의 파생상품계약(TRS)을 그대로 유지하는 방식으로 인수구조 일부를 변경했다.

일각에선 오릭스 컨소시엄이 현대그룹간 TRS 계약으로 인해 금융당국으로부터 인수 승인을 받기 쉽지 않을 것으로 예상했지만, 오릭스 컨소시엄이 현대증권 경영권과 TRS를 각각 인수하도록 펀드를 나누면서 대주주적격성 심사는 22.60%(펀드1)만 받게 됐다.

[뉴스핌 Newspim] 윤지혜 기자 (wisdom@newspim.com)

영상

영상