[편집자] 이 기사는 5월 28일 오후 6시에 프리미엄 뉴스서비스 ′ANDA′에 먼저 출고됐습니다.

[뉴스핌=이동훈 기자] 롯데건설이 재무 건전성 악화로 신용등급 하락압박을 받고 있다.

최근 2년 연속 순손실을 기록한 데다 총 차입금이 건설업계 최고 수준인 2조원에 달한다. PF(프로젝트파이낸싱) 우발채무 역시 업계 최고 수준이다. 더욱이 분양률이 저조한 주택사업장을 다수 보유하고 있어 현금 흐름(캐시플로어)도 악화될 가능성이 커졌기 때문이다.

28일 건설업계 등에 따르면 롯데건설이 순손실을 지속하는 등 재무 구조가 더욱 취약해질 경우 신용평가들의 신용등급 하락압박이 더욱 커질 전망이다.

한국신용평가는 최근 보고서를 통해 “중장기적으로 입주 및 분양 실적이 부진하고 사업 지연 등으로 대규모 손실 및 자금 투입이 발생하면 재무 구조가 악화될 가능성이 있다”며 “지난해 말 기준 3조원의 과중한 영업자산 규모를 감안할 때 향후 부동산 경기 변동에 따라 개발사업에 추가적인 부실이 발생할 수도 있다”고 설명했다.

나이스 신용평가사는 “현금 창출력 대비 과중한 차입금 및 PF 우발채무를 보유하고 있다”며 “신규 분양프로젝트의 분양 및 입주실적, 장기 미회수 채권의 추가 대손발생 등으로 등급변경 요인이 발생할 수 있다”고 평가했다.

롯데건설이 신용등급 하락 압박을 받는 가장 큰 이유는 차입금이다. 롯데건설은 지난해 말 기준 자기자본(2조600억원)과 맞먹는 총 차입금(1조8100억원)을 보유하고 있다.

롯데건설의 총 차입금은 지난 2009년 1조7000억원에서 2010년 2조900원으로 늘었다. 이후 1조7000억원에서 1조9000억원 사이를 오르내리고 있다. 자기자본 대비로는 업계 최고 수준. 자기자본이 1.5~2배 많은 현대건설, 대림산업과 비슷한 차입금 규모다. 포스코건설(8000억원)과 비교하면 2배를 웃돈다.

총 차입금은 단기차입금과 장기차입금, 유동성 장기부채, 사채 등을 합한 것을 말한다. 외부에서 끌어 쓴 자금의 총액이다.

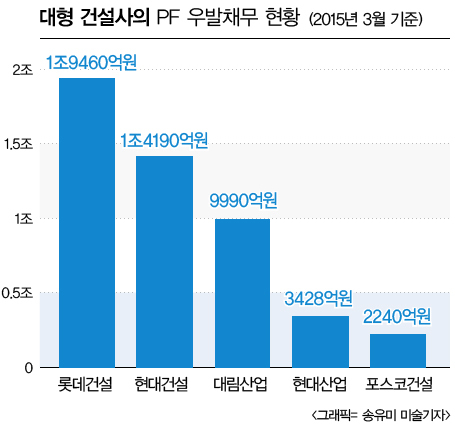

과도한 PF 우발채무도 신용등급 하락을 부를 수 있는 불안요소다. 롯데건설은 올해 3월 기준 자산담보부 기업어음(ABCP) 5360억원, 기타 PF 론(Loan) 1조4100억원 등 1조9460억원을 보유하고 있다.

이 또한 업계 최고다. 연간 비슷한 규모의 주택을 분양하는 현대건설(1조4190억원), 대림산업(9990억원), 현대산업개발(3428억원), 포스코건설(2240억원) 등과 비교하면 월등히 높은 수준이다.

PF 우발채무는 건설사가 시행사에 보증한 PF 대출을 시행사 부도 등으로 떠안게 되는 채무를 말한다. 사업 지체 및 시행사 부실 등이 발생하면 2조원대 PF 사업을 롯데건설이 떠안을 수 있는 것이다. 이러한 사업장은 비인기 지역인 곳이 많아 일반적으로 손실이 뒤따른다.

부실 사업장 해소도 풀어야할 숙제다. 롯데건설(지분 62%)이 주관사로 추진한 '송도 롯데캠퍼스타운'은 총 3065가구 대단지다. 지난 2012년 10월 분양했지만 현재 계약률이 70% 안팎이란 게 주변 중개업소의 설명이다. 내년 3월 입주때까지 계약자를 모두 채울지 미지수다.

이와 함께 분양률이 저조한 인천 ‘청라 롯데캐슬 오피스텔’, 용인 ‘신동백 롯데캐슬 에코’, 파주 ‘운정신도시 롯데캐슬’ 등도 할인·특별 분양에 나서고 있다. 미분양 늦게 팔릴수록 판촉비 및 PF 이자비용이 늘어 손실이 커진다.

앞으로 선보일 분양 사업의 결과도 재무 구조에 큰 영향을 미칠 전망이다. 지방 분양이 대부분이다. 올해 재건축·재개발 사업장인 창원 롯데캐슬 더퍼스트(1184가구), 청주 대농지구 롯데캐슬시티(오피스텔, 527실), 부산 연제 캐슬&데시앙(1168가구)을 분양한다. 11월 분양 예정인 강원도 원주기업도시(1250가구)는 시공과 시행을 함께 하는 자체사업이다.

롯데건설의 재무 구조가 단기간에 정상화되기 어렵다는 전망이 많다. 신평사 한 관계자는 “롯데건설은 총 차입금과 PF 우발채무 보유분을 고려할 때 과중한 재무 부담이 지속되고 있다”며 “미분양 해소 및 신규 사업 추진에 대규모 자금이 계속 투입되는 구조로 영업활동 만으로 차입금을 감축하기 쉽지 않은 상황”이라고 설명했다.

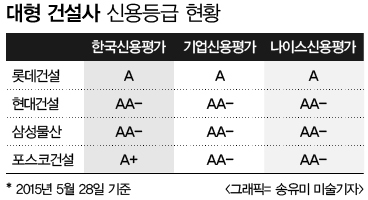

한국신용평가는 지난해 10월 롯데건설의 신용등급을 ‘A+’에서 ‘A’로 내렸다. 앞서 나이스 신용평가도 지난해 5월 신용등급을 ‘A+’에서 ‘A’등급으로 한 단계 하향 조정했다. 대손상각비가 확대되고 있고 연간 1000억원 수준의 금융비용도 경영 상태에 부담을 주고 있다는 판단에서다.

이런 영향으로 그룹 계열사 건설사 중 회사채 발행금리가 높다. 지난 27일 발행한 3년 만기 1300억원 규모의 회사채 금리는 4.33%다. 지난해 3월 비슷한 등급의 포스코건설이 1200억원 회사채를 4.16%에 발행한 것에 비해서도 높았다. 두 단계 신용등급이 높은 삼성물산(2.69%)과 현대건설(2.98%)에 비해서는 1.50%P 가량 높은 금리로 발행했다.

[뉴스핌 Newspim] 이동훈 기자 (leedh@newspim.com)

영상

영상