[뉴스핌=김사헌 기자] "루머에 사고 팩트에 판다." 과거 경험으로 볼 때 미국 연방준비제도의 금리인상과 달러화의 관계에서도 이 금언이 지니는 위력이 재확인된다.

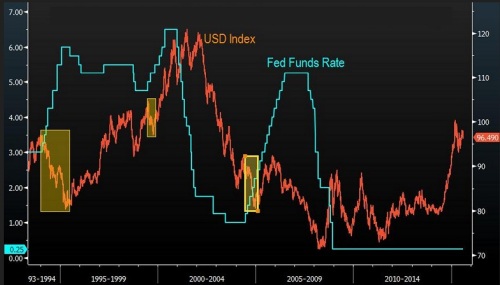

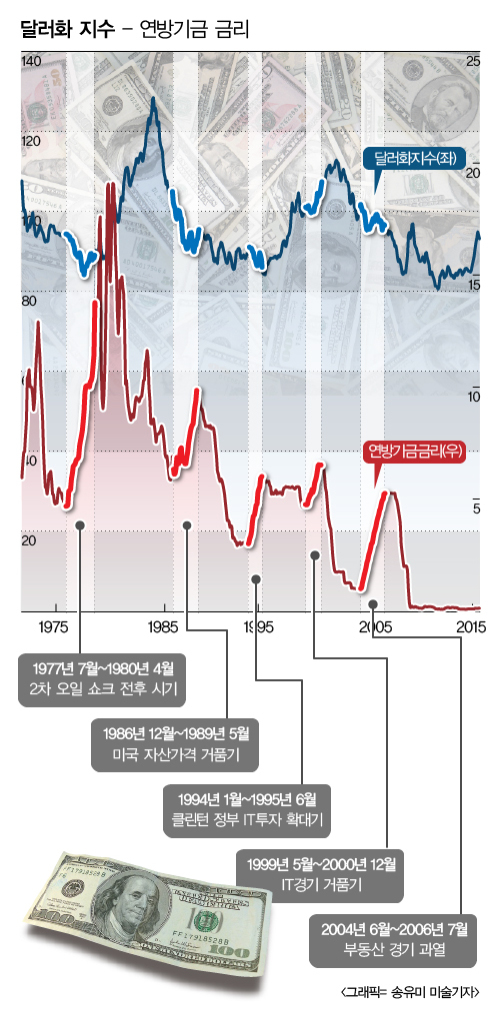

미국 달러화지수는 최근 3차례 금리인상 주기 개시를 앞둔 6개월~9개월 사이에 평균 9% 정도 강세를 보였다가, 금리인상 개시 이후 6개월은 평균 6% 정도 하락세를 보인 것으로 확인된다.

스리마운트캐피탈매니지먼트의 케빈 첸 수석투자담당 이사도 "연준의 금리인상이 공식 선언되고 나면 달러화 매도세가 전개될 것 같다"며 "연준의 정책 변화가 이미 가격에 상당히 반영될 것으로 보인다"고 말했다.

10대 주요통화 대비 미국 달러화지수는 올들어 현재까지 6.8% 강세를 보였다. 최신 블룸버그 조사에 의하면, 외환전문가들은 연말까지 유로/달러는 1.06달러, 달러/엔은 125엔을 각각 예상하는 것으로 나타났다.

유럽 대륙간거래소(ICE)에서 거래되는 미국달러화지수를 보면, 2004년 금리인상 직후 연준이 100bp(1bp=0.01%포인트)나 추가로 인상했지만 지수는 9.3% 하락했다. 1994년 사례에서는 달러화지수가 6.9% 내렸고, 1999년의 경우도 1% 약세를 나타냈다.

한편, 로열뱅크오브캐나다(RBC) 런던의 수석글로벌외환전략가 아담 콜은 "과거 연준의 금리인상 배경이 다 달랐고 글로벌 여건도 차이가 있었으며 이에 따른 시장의 반응도 제각각이었다"면서 "완만한 달러화 강세를 예상한다"고 말했다.

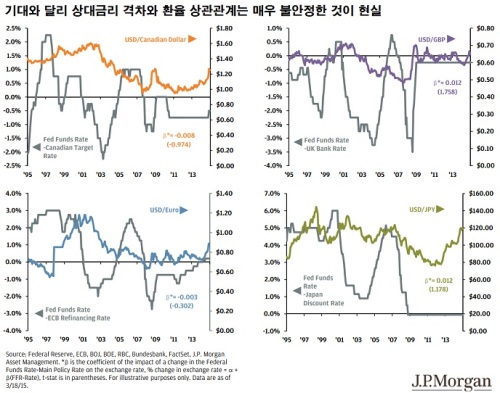

장기적으로 보면 환율은 무역-경상수지와 기대인플레이션, 성장률 전망 같은 경제펀더멘털이 결정하지만, 단기적으로는 상대금리 변화 예상에 지배된다.

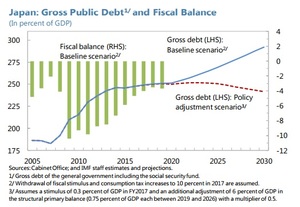

하지만 특히 미국 달러화의 경우 '기축 안전통화' 지위로 인해 글로벌 위기 때마다 금리인하에도 불구하고 강세를 보였고 현재는 일본과 유로존의 양적완화 정책으로 인해 상대적인 강세가 만들어진 것으로 보인다. 달러 환율은 또한 통화정책의 주요 조절대상이 아니라는 점에서 사정은 더욱 복잡해진다.

게다가 실제 달러화지수는 적정한 예상범위를 넘은 오버(언더)슈팅이 일상화되어 있어 방향성을 예측하는 것은 거의 '투기'에 가깝다. 단기 금리격차에 따라 결정된다는 일반 상식과 달리 현실은 그렇지 않은 것으로 확인된다. JP모간자산운용의 분석가들은 "외환시장의 매우 불안정한 특징을 고려할 때 투자자들은 가급적 달러화 환율판에서 빠지는 게 최선"이라고 조언했다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)

영상

영상