6일 채권시장에 따르면 최근 회사채 발행 수요예측에서 한솔제지(A등급)를 비롯해 롯데케미칼(AA+), KDB생명(AA-), 이랜드월드(BBB+), 하이트진로홀딩스(A-) 서울신문사(A) 등에서 미매각이 속출하고 있다. 왕자의 난으로 내홍을 겪었던 롯데계열 롯데케미칼의 경우 AA+등급임에도 7년물에서 600억원의 미매각이 발생했다.

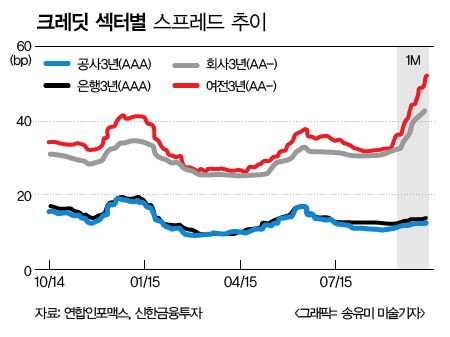

신용등급의 높고 낮음과 관계없이 불안한 시장 상황에 쓴맛을 보고 있다는 평가다. 최근 BNK캐피탈에 이어 폭스바겐파이낸셜까지 투매가 이어지며 여전채가 약세를 보이고 있다. 이 영향으로 크레딧 스프레드가 확대되고 있다. 김상훈 신한금융투자 크레딧채권 애널리스트는 “회사채 AA- 3년물 크레딧 스프레드는 전월 말 대비 12.6bp 확대되며 지난 2일 44.0bp를 기록했다. 40bp를 넘어선 건 지난해 2월 이후 처음”이라고 밝혔다.

불안한 시장 상황은 좀 더 이어질 것이라는 관측이다. 안주영 유안타증권 크레딧채권 애널리스트는 “회사채시장 불안이 생각보다 길어지고 있다. 회사채와 여전채를 중심으로 좋지 않은 상황이 이어질 것”이라고 전망했다.

문제는 미매각이 발생하면서 고스란히 미매각분을 주관사가 떠안는다는 점이다. 회사채 발행 시 발행사와 주관사 간에 계약을 맺는데 통상 모든 금액을 소화하겠다는 총액인수방식이 선호되고 있어서다. 수요예측으로 모인 금액만큼만 발행하겠다는 잔액인수방식은 상대적으로 저조한 편이다.

이에 따라 발행 기업은 미매각이 발생하더라도 애초 발행물량을 모두 발행하면서 당장 자금조달에 문제가 없다. 반면 주관사는 주관사 간에 미매각분을 n분의 1 식으로 나눠 갖는 게 보통이다. 대표주관사는 n분의 1에 추가로 더 인수하기도 한다. 이 경우 주관사는 자기 인수북 자금과 주관사 수수료로 받은 금액을 동원한다.

떠안은 미매각분은 통상 시장 상황을 보고 헤지와 매도 여부 및 시점을 검토한다. 문제는 최근 같은 시장 상황에서 미매각 채권의 매도가 쉽지 않은 데다 손실 가능성이 크다는 점이다. 복수의 증권사 관계자들은 “총액인수방식인 경우가 많아 미매각분을 떠안을 수밖에 없다. 이 경우 헤지를 한 후 매도하거나 헤지를 하지 않고 들고 있다가 팔기도 한다”며 “크레딧스프레드가 벌어지는 상황에서 일부 손실을 감수할 수밖에 없다”고 설명했다.

최근 주관업무에 따른 수수료 하락도 주관사를 힘들게 만들고 있다. 수수료는 통상 15~20bp로 20bp를 예로 들면 100억원당 2000만원이다. 앞선 증권사 관계자는 “최근 수수료가 많이 내려와 있는 상태다. 10bp에서 30bp까지 있지만 통상 15bp에서 20bp가 보통이다. 2·3년물이면 그나만 괜찮은 수수료지만 5년 이상 구간에서 이같은 수수료는 타격이 있다”고 전했다.

[뉴스핌 Newspim] 김남현 기자 (kimnh21c@newspim.com)

영상

영상