[시드니=뉴스핌 권지언 특파원] 미국 연방준비제도(이하 연준)의 연내 금리 인상이 점차 불가능한 쪽으로 여건이 기울고 있다는 분석이 제기됐다.

지난 2008년 글로벌 금융위기 이후 미국의 첫 금리 인상 분위기가 조성된 지 한참이 지났지만, 긴축 개시 기준이 되는 고용과 물가 전망이 뚜렷한 회복세를 보이지 않고 있으며 미국을 제외한 대외 여건도 긴축에 부담이 될 만한 환경이기 때문이다.

25일 자 투자전문 사이트인 시킹알파는 다섯 가지 이유를 들어 연준이 올해 금리를 올리지 않을 것으로 내다봤다.

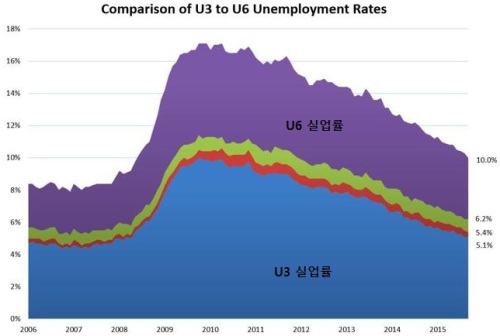

하지만 구직을 단념한 사람과 취업을 준비하는 사람 뿐 아니라 취업시간이 1주일에 18시간이 안 되는 사람 중 추가 취업을 원하는 사람까지 실업자로 보는 광의의 'U6' 실업률은 여전히 10%대에 머물러 경기침체 이전의 7.9%~8.4%와 다소 거리가 있다.

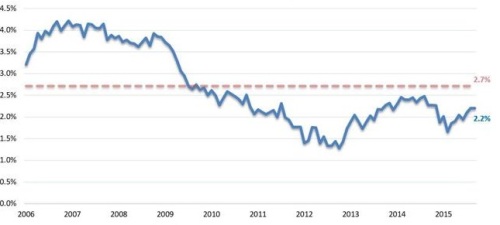

실업률이 고용시장의 양적 상황을 보여준다면 질적 상황을 보여주는 것은 임금 성장세다. 명목 평균 임금성장세가 다소 오르긴 했지만 이코노미스트들이 장기 평균으로 잡는 2.4%에는 못 미치고 있어 고용 시장 회복을 단정짓기 어렵다.

10년째 하락세를 지속해 지난달 62.4%로 사상 최저치를 기록한 미국 경제활동참가율도 문제다.

이코노미스트들 대부분은 고령화를 문제의 원인으로 지적하고 있지만 지난 1997년부터 2013년까지 비슷한 고령화를 겪은 주요 선진국의 경제활동 참가율이 올랐다는 점은 미국의 고용시장 문제를 시사한다.

소비자들이 실제 구매하는 제품의 물가를 측정하는 PCE와 소비자물가지수는 모두 연준이 목표로 삼는 2%에 턱없이 모자라는 상태다. 헤드라인 물가는 연초 이후 제로 수준에 머물러 있다.

월스트리트저널(WSJ)은 오는 2018년 말까지도 물가가 2% 목표를 달성하지 못할 것이란 게 연준 내부 판단이라고 전하기도 했다.

미국의 대외 여건도 긴축을 개시하려는 연준에는 골칫거리다.

중국과 유럽, 일본의 경기 둔화는 미국 시장에도 상당한 영향을 주기 때문이다. 올 8월 위안화 기습 평가 절하로 변동성지수 VIX는 3년래 최고치인 28까지 올랐다.

한편, WSJ는 27일부터 이틀 간 열리는 연준 회의에서는 동결 결정이 내려질 전망이며 12월 긴축 가능성이 남아는 있지만 대외 불확실성 고조로 금리 인상에 나서기는 더 힘들어졌다고 평가했다.

특히 마리오 드라기 유럽중앙은행(ECB) 총재가 12월 추가 완화를 시사하고 일본은행(BOJ)도 추가 완화 가능성이 열려 있다는 점도 연준의 셈법을 복잡하게 하고 있다는 분석이다. 안전 자산 수익률이 떨어지고 투자자들이 달러로 몰릴 가능성이 남아있기 때문이다.

[뉴스핌 Newspim] 권지언 기자 (kwonjiun@newspim.com)

영상

영상