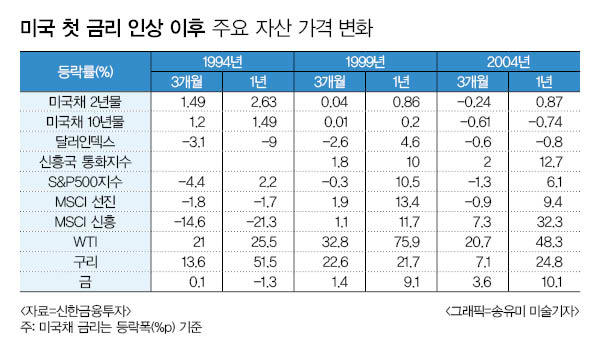

[뉴스핌=한기진 기자] 미국 통화 긴축 정책은 자산가격의 흐름을 바꾸는 전환점이었다. 1990년대 이후 금리 인하 기조를 접고 인상을 통해 긴축정책이 실시된 시기는 1994년, 1999년, 2004년 등 총 세 차례다. 인상에 앞서 항상 미국 달러화 강세를 시작으로 주식, 채권, 원자재 가격이 연이어 출렁거렸다. 금리인상이 되면 달러화 강세가 진정되는 모양새를 보였다.

이 같은 과거 기준금리 인상기의 경험은 2016년 자산가격흐름을 예측하기 위한 좋은 나침반이다.

우선 달러 가치 변화를 보면 유로, 엔화 등 주요 6개국 통화가치 대비 미국 달러화 가치 수준을 나타내는 달러인덱스는 연준의 금리 인상 전망을 선반영하며 지난해 하반기부터 상승하기 시작했다.

작년 7월 초 80에 불과했던 달러인덱스는 6월 금리인상 전망에 3월 중 100을 돌파하며 25% 넘게 급등했다. 다만 18일 뉴욕 외환시장에서는 99.23으로 전날보다 1.40%나 올랐지만, 예전보다는 강 달러 기세가 주춤하고 있다. 달러인덱스는 금리 인상 직후 3개월 동안 1994년 3.1%, 1999년 2.6%, 2004년 0.6% 하락했다. 1년 기준으로는 1994년 9.0%, 2004년 0.8% 하락했으며, 1999년에만 4.6% 상승했다.

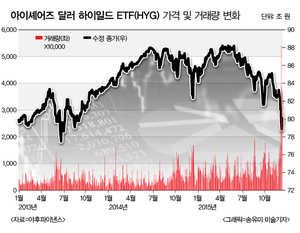

과거 금리 인상 시 자산가격의 흐름을 보면 단기금리 상승에도 불구하고 장기금리 상승은 제한됐고, 달러화 강세가 진정됨에 따라 글로벌 주식시장 뿐 아니라 하이일드나 신흥국 채권과 같은 금리형 자산들도 장기간 랠리를 지속했다.

실제로 2년 단기물은 1994년 첫 금리인상 이후 1년 간 2.63%p나 올랐지만 1999년과 2004년에는 각각 0.86%p, 0.87%p 오르는 데 그쳤다. 10년 장기물은 오름세가 더욱 제한적으로 1994년, 1999년 각각 1.49%p, 0.20%p 상승하는데 그쳤고 2004년에는 오히려 0.74% 하락했다.

주식시장을 보면 S&P500지수는 금리 인상 직후 1년 기준으로는 1994년 2.2%, 1999년 10.5%, 2004년 6.1% 상승 반전했다. MSCI 선진지수 역시 3개월 동안 하락 압력이 우세하다가 1년 기준으로 오름세를 보였다. 1994년에만 금리 인상 후 1년 동안 1.7% 하락했을 뿐, 1999년과 2004년에는 각각 13.4%, 9.4% 상승했다.

MSCI 신흥지수는 약간 달랐다. 1994년에는 3개월 14.6%, 1년 21.3% 하락했다. 1990년대 후반 아시아 외환위기의 전조가 나타나며 1994년부터 아시아 증시 부진의 영향이 컸다. 1999년에는 3개월 1.1%, 1년 11.7% 올랐으며, 2004년에도 3개월 7.3%, 1년 32.3%의 높은 수익률을 기록했다.

원자재 등 상품을 살펴보면 WTI는 금리 인상 이후 1년 동안 1994년 25.5%, 1999년 75.9%, 2004년 48.3%의 높은 상승률을 보였다. 금 가격은 1994년에는 1.3% 하락했지만, 1999년과 2004년에는 각각 9.1%, 10.1%의 상승률을 기록했다. 구리는 WTI와 마찬가지로 가격이 가파르게 올랐다. 1994년 51.5%, 1999년 21.7%, 2004년 24.8% 상승했다. 옥수수 가격은 확연한 내림세를 보였다. 1994년 19.8%, 1999년 4.4%, 2004년 22.5% 하락했다.

이 같은 근거로 증권가에서는 원자재가 공급 과잉을 해결하며 가격이 반등하고 채권은 단기채권을 중심으로 영향을 줄뿐 장기국채, 모기지, 회사채 금리는 상대적으로 안정적일 것이라고 전망한다. 또 신흥국 증시 투자를 권유한다.

천원창 신영증권 애널리스트는 “WTI는 선진국 경기 회복의 수혜로 오르고 구리 등은 중국의 수요 부진으로 떨어질 것”이라고 했다.

민병규 유안타증권 연구원은 "연준이 기준금리 인상과 더불어 만기도래 채권을 연장하기로 해 풍부한 유동성 환경이 유지된다”면서 “주식형 자산에 대한 선호도 증가는 국내 외국인 수급에도 긍정적 변화를 기대하게 하는 요인"이라고 말했다.

그러나 KB국민은행 WM컨설팅팀 관계자는 “주식, 하이일드, 부동산과 같은 인컴형 자산들은 금리인상기에 금리보다 경기회복이라는 펀더멘탈에 높은 상관성을 보이기 때문에 밸류에이션 관점에서 낙폭과대에 따른 저점매수 관점에서 관심을 둬야 한다”고 말했다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상