[뉴스핌= 이홍규 기자] 유럽존 회사채 스프레드가 3년 래에 최대치로 벌어지면서 이 같은 흐름이 유럽 경기 둔화를 암시하는 게 아니냐는 분석이 제기됐다.

지난 18일 바클레이스가 집계하는 채권인덱스에 따르면 유로존의 우량 등급 회사채와 정부채 간 스프레드가 3년 래 최대치로 벌어졌다. 3년 전은 유로존 재정 위기가 발생한 시기였다.

전문가들은 회사채 스프레드 확대가 원자재, 주식 시장 폭락과 관련이 있다고 보지만, 이는 궁극적으로 경기 침체기 진입을 시사한다고 분석했다.

바클레이스PLC의 조소 데이비스 크레딧 전략가는 "현 수준에서 유로존 회사채 시장 스프레드는 경기 침체와 관련 있다"면서 "원자재 가격 하락과 세계 제조업 경기 침체를 반영하고 있다"고 말했다.

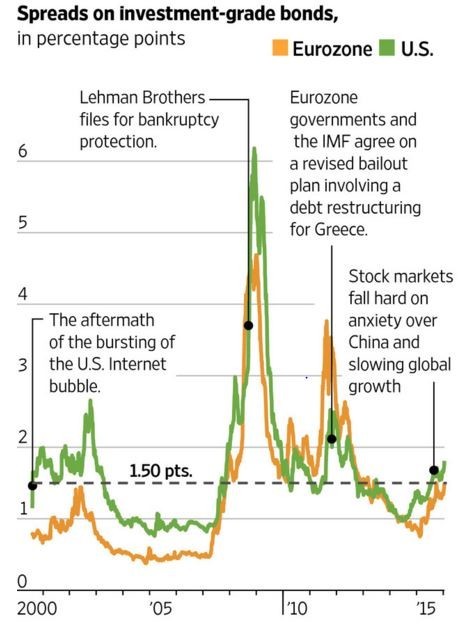

이어 "경제 활동의 침체를 예측하는데 있어 반드시 채권 시장 상황에 의존하는 것은 아니지만, 역사적으로 보면 2008년 금융위기와 2010년~2012년 유로존 재정위기 때 처럼 1.5%포인트 이상의 스프레드 확대는 경기 침체와 연관이 있었다"고 설명했다.

지난주 금요일 유로존의 신용 스프레드는 지난해 대비 2배 가까이 오른 1.5%포인트를 기록했다

바클레이스에 따르면 미국의 투자 등급 회사채 스프레드도 지난해 7월 이후 1.5%포인트를 줄곧 웃돌고 있다.

하지만 이 같은 흐름은 유럽중앙은행(ECB)의 완화책과 낮은 회사채 부도율, 양호한 경제 지표 등을 감안할 때 이례적이라는 평가가 나온다.

국제 신용평가사 피치(Fitch Ratings)에 따르면 지난해 유로존 투기등급 회사채의 부도율은 0.7%에 불과했다. 또 같은 등급의 미국 회사채 부도율도 3.4% 불과해 지난 2009년 수준인 10.5%와 14%를 각각 상당폭 하회했다. 피치는 올해에도 유로존 회사채 부도율이 1% 미만이 될 것으로 전망했다.

애버딘애샛매니지먼트의 울프강 쿤 펀드매니저는 "최근 유로존 회사채 움직임에 조심스러워지긴 했지만, 장기적으로 볼 때 긍정적인 입장"이라고 말했다.

이에 따라 일부 전문가들은 저가 매수의 기회가 온게 아니냐는 의견을 제시하고 있다.

투자은행 내틱시스의 버텔롯은 "최근 시장의 회사채 매도 움직임 이후, 밸류에이션 매력이 부각됐다"고 주장헀다.

슈로더PLC의 제임스 심 주식펀드매니저도 "투자자들에게 회사채를 매도하지 말라고 하고 있다"면서 "오히려 저가 매수 기회가 찾아왔다고 말하고 있다"고 말했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상