[편집자] 이 기사는 01월 29일 오전 11시18분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

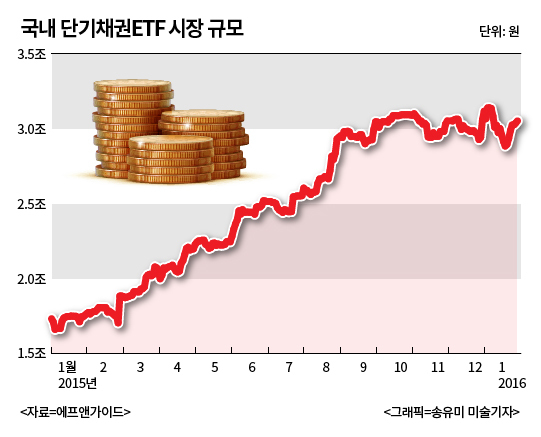

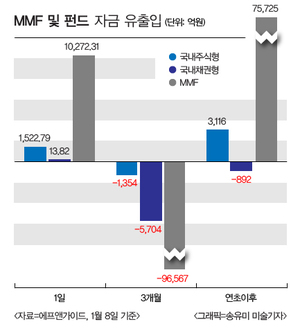

[뉴스핌=이에라 기자] 단기채권 상장지수펀드(ETF) 규모가 3조원을 넘어섰다. 1년새 2배로 커진 것. 주식에 투자하는 기관이나 개인들이 주식 매수 대기자금을 머니마켓펀드(MMF)에 넣었으나 급격히 단기채ETF로 옮기고 있기 때문이다.

단기채ETF는 안전한 채권에 주로 투자하고, 기대수익률도 MMF에 비해 높다는 평가를 받고있다. 여기에 운용보수율도 MMF에 비해 낮고, 홈트레이딩시스템(HTS)를 통해 실시간으로 매매할 수 있다는 점도 장점이다.

29일 펀드평가사 에프앤가이드에 따르면 지난 26일 기준 7개 단기채 ETF의 순자산 규모는 총 3조638억원으로 집계됐다.

이는 지난해 초 1조7363억원에 비해 1조3000억원 이상 늘어난 것. 지난해 2개 ETF가 상장되긴 했지만, 이를 감안해도 성장세가 가파르다는 평가다.

고창범 한국투자증권 상품전략부 차장은 "단기적으로 금리가 올라가는 구간에서 환경에서 듀레이션이 길면 손실이 나기 때문에, 장기물에서 단기물로 갈아타는 수요가 있었던 것으로 보인다"며 "또한 미국 금리인상 등 불확실성이 계속되며 단기적으로 유동성을 확보하기 위한 자금도 몰렸을 것"이라고 분석했다.

채권투자자들의 선호외에 주식투자자들의 수요가 늘어난 것도 단기채ETF 성장의 이유로 꼽힌다. 대기자금을 맡기는 MMF를 대체하고 있다는 것이다.

단기채ETF는 잔존만기 1년 미만의 국고채나 통안채 등에 주로 투자한다. 안전한 채권에 주로 투자해 위험도는 낮다. 그러면서도 기대 수익률은 MMF보다 높은 편이다.

MMF의 1년 수익률은 평균 1.61%(에프앤가이드)이고, 개인용 MMF 보수는 약 0.2%~0.7%다. 반면, 상장한 지 1년이 지난 단기채ETF 5개의 1년 수익률은 평균 1.70%이다. 이들의 운용 보수율은 평균 0.13%에 불과하다.

이 때문에 주식 예탁금을 단기 운용하려는 개인들의 관심이 늘었다. MMF를 활용하려면 추가로 계좌를 만들어야만 하지만, 단기채ETF는 주식계좌를 그대로 이용할 수 있다. 주식 투자를 하다 잠시 쉬어가는 현금을 ETF 매매에 활용할 수 있는 것. 또 홈트레이딩시스템(HTS)를 통해 ETF를 실시간으로 매매할 수 있다.

김남기 삼성자산운용 ETF운용팀장은 "MMF는 보수가 단기채ETF도 보다 높아 수익률에서 보수를 떼면 단기채ETF가 유리한 투자수단이 될 수 있다"며 "단기채ETF는 수익성이 MMF보다 더 높은데다, 주식 계좌에 있는 여윳돈을 갖고 바로 매매할 수 있어 번거로움도 덜 수 있다"고 말했다.

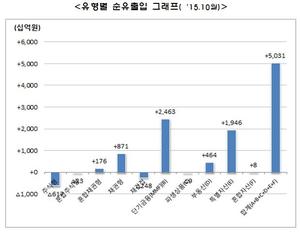

현재 단기채 ETF 중 삼성자산운용의 KODEX단기채권은 1조2750억원대로 규모가 가장 크다. 지난해 3월 상장한 KODEX단기채권PLUS가 6600억원대로 뒤를 이었다. 올 들어 KODEX단기채권의 일 평균 거래량은 3만3163주로 지난달(1만7239주) 대비 2배 가까이 뛰었다.

KODEX단기채권은 국고채 및 통안채에 주로 투자하는 반면 KODEX단기채권PLUS는 국고채나 통안채 뿐만 아니라 회사채 등에 함께 투자해 추가 수익률을 추구하는 펀드이다.

KODEX단기채권은 놀고 있는 자금을 투자하면서도 안정성을 챙기고 싶을 때 활용할 수 있다. 반면, 단기채권PLUS는 회사채 등에 투자하며 수익률을 챙기는 만큼 적극적으로 현금자산을 운용하고 싶은 투자자들에 적합하다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)

영상

영상