[편집자] 이 기사는 03월 07일 오후 2시23분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이영기 기자] 현대상선이 현대증권 지분 매각으로 과연 실속을 챙길 수 있는지에 대해 투자은행(IB)업계의 관심이 쏠리고 있다. 지분 담보로 빌린 차입금을 매각 대금으로 갚고 나면 순현금 유입 규모가 예상보다 크게 적고, 매각손이 발생하면 오히려 재무비율이 나빠질 수 있도 있기 때문이다. 현재 IB업계에서는 현대상선이 현대증권 매각으로 장부상 손실이 발생할 가능성을 높게 보고 있다.

7일 IB업계에 따르면 오는 24일로 예정된 매각 본입찰에서 인수희망자들이 제시하는 가격수준은 5200억원에서 6000억원 내외로 예상된다.

현대상선이 매각하는 지분율(22.4%)과 현대증권 시가총액 1조5000억원대를 고려하면 3400억원대지만, 지난번 대우증권 매각에서 경영권 프리미엄이 50%수준이었다는 점을 감안하면 5200억원대를 기준으로 6000억원까지 가격이 형성될 수 있다는 것이 IB업계의 시각이다.

인수 의향서를 제출한 곳이 6군데나 되기 때문에 인수 경쟁은 치열할 전망이다

IB업계는 현대그룹의 재무구조 개선효과를 위해서는 현대증권 매각가격이 5500억원은 넘어야 할 것으로 보고 있다.

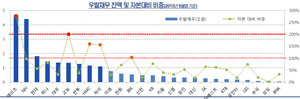

매각가격 5500억원을 기준으로 부채비율이 400%로 낮아지는데 도움이 되는지 여부가 갈린다는 것.

부채비율 400%까지 재무구조를 개선하는 것을 목표로 한다면 최소한 5520억원 이상(부채감소5520/자본감소1380=400%)에서 매각되어야 재무구조 개선의 효과를 기대할 수 있는 것이다.

IB업계 관계자는 "비록 관계회사가 상장회사라 할지라도 시가평가(Marked to market)하지 않고 지분법으로 평가할 수 있어 현대상선은 현대증권 지분에대해 시가와 다른 장부가를 가지고 있다"면서 "상당규모의 매각손이 발생할 수 있다"고 말했다.

실제 현대증권의 매각가격이 5500억원을 상회할 지는 애매한 상황이다. 지난해 매각에서 오릭스와의 협상내용을 보면 당시 매각대금 6600억원 중 2000억원을 현대상선 다시 인수펀드에 재출자 충당하기로 한 바 있다. 매각에 따른 현금유입은 6600억원에서 2000억원을 차감한 4600억원이지만, 4600억원에 매각해서 대규모의 매각손이 발생하는 것은 막을 수 있는 구조였다.

이번에는 이런 구조가 가능할 것 같지 않다. 그리고 현대상선이 이번에 매각하는 현대증권 지분을 담보로 이미 4300억원 내외를 차입했기 때문에 현대증권을 5500억원에 매각해도 관련 차입금을 상환하고 나면 순유입되는 현금규모도 1200억원대 수준에 불과하다.

현대증권 매각이 잘하는 일인지 현대상선으로서는 판단하기 애매한 대목이다.

이와관련 현대그룹 관계자는 "현대증권 매각가격에 대해 주가기준으로 추정하는 경우가 많은데, 이는 장부가 기준으로 볼 때와는 차이가 많다"면서 "매각으로 유입되는 현금효과도 있지만 매각 손실이 많이 발생하면 재무구조 개선 효과는 별로 없지 않을까 우려되는 면도 있다"고 말했다.

한편, 현대증권 인수에는 한국금융지주와 KB금융지주, 사모펀드(PEF) 파인스트리트, LK투자파트너스, 글로벌원자산운용, 홍콩계 액티스 등 모두 6군데가 관심을 보이고 있다. 실사를 거쳐 인수가격을 제시하는 본입찰 마감은 오는 24일로 예정돼 있다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상