[편집자] 이 기사는 04월 26일 오후 3시38분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김선엽 기자] 2~3년에 한 번씩 잊을만 하면 주가연계증권(ELS) 쇼크가 국내 금융시장을 덮친다. 이로 인해 금융당국도 은행과 증권사에 판매 비중을 조절할 것을 경고하기도 한다. 하지만 ELS 인기는 쉽게 사그라들지 않는다.

ELS의 인기는 무엇보다도 고수익에서 비롯된다. 정기예금 금리가 연 1% 중후반인데 비해 ELS 수익률은 연 3~9%대에 이른다. 투자자들에게 위험성을 설명해도 '설마'하는 마음으로 덥석 가입한다.

여기에 판매자인 은행과 증권사가 연 2회 수수료를 챙길 수 있는 상품이란 매력도 있다. 연 2%의 수익을 위험 없이 얻게 되는 것.

한국예탁결제원에 따르면 지난 25일 기준 국내 24개 증권사의 ELS 발행잔액은 70조원을 돌파했다. 파생결합증권(DLS)을 포함하면 100조원을 넘어섰다.

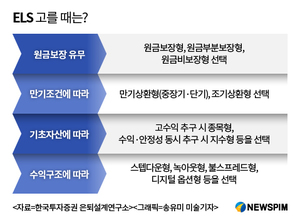

ELS는 다양한 상품이 있지만 기초자산의 가격이 6개월 단위로 기준가(통상 최초 기준가의 80~90%) 이상이면 조기상환이 되는 구조가 일반적이다. 기초자산으로는 KOSPI200, 유로스탁스50, S&P500, 홍콩H지수나 대형 종목이 이용된다.

기초자산 중 하나라도 기준가를 밑돌면 조기상환 기회가 6개월 후로 미뤄진다. 유로스탁스50이나 홍콩H지수의 흐름에 밝지 못한 고객도 KOSPI200과 비슷하겠거니 하며 가입하는 경우가 많다. 지금도 전국 은행 창구에서 "코스피가 설마 1700까지 떨어지겠어요?"라며 판매가 일어나고 있다.

자본시장연구원이 2003~2015년 상환된 10만건의 ELS를 분석한 결과 평균 손실 상환 비율이 7.65%였다. 열세 번에 한 번은 가입한 ELS가 반토막이 난다는 의미다. 올 초에도 홍콩H지수가 급락해 많은 투자자들이 손실을 입었다.

ELS는 일반 고객이 위험성을 제대로 파악하기 힘든 상품이다. 그래서 업계에서는 전형적인 테일리스크(Tail Risk 실제 발생할 가능성은 낮지만 한 번 일어나면 엄청난 충격을 줄 수 있는 리스크) 상품으로 분류한다.

ELS의 위험성을 지적하는 목소리에도 불구하고 ELS 발행은 계속된다. 저금리 시대 증권사가 수익모델을 찾지 못한 탓이 크고, 여기에 더해 내부적으로 높은 수수료를 이유로 ELS 판매를 독려하는 은행의 방침과도 맞닿아 있다.

고객 입장에서 볼 때 ELS는 수수료를 내지 않는 것처럼 느껴진다. 예컨대 연 5% ELS에 1억원을 투자할 경우 6개월 후 조기상환에 성공하면 2.5%의 이자(250만원)를 그대로 수취하기 때문이다.

하지만 은행은 통상 증권사로부터 1%의 수수료를 선취한다. 즉 연 6%에 사와 5%에 파는 것이다. 게다가 ELS의 경우 6개월 내 조기상환이 되는 경우가 많은데 6개월 후 다시 고객이 새로운 상품에 가입할 때 은행은 다시 1%의 수수료를 받는다.

고객이 고위험을 감수하며 1년에 걸쳐 5%의 이자수익을 거두는 동안 은행은 아무 위험을 지지 않고 2%의 수익을 얻는 것이다. 타 상품에 비해 수수료가 높다 보니 자연스레 고객에게 ELS를 많이 권유한다.

특히 노년층 고객일수록 은행 창구 직원이나 PB에 의존해 금융투자를 결정하는 성향이 강한 만큼, 과도한 수수료가 고위험상품인 ELS로의 쏠림을 유발할 수 있다.

시중은행의 한 PB는 "PB들 사이에서 ELS는 1년 2모작으로 통한다"며 "본사 차원에서 ELS 판매를 늘리라는 압박이 강하다"고 말했다.

또 다른 은행 PB 역시 "ELS가 우리한테 가장 많이 떨어지는 것도 ELS를 추천하는 여러 이유 중 하나인 것이 사실"이라고 설명했다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상