[뉴스핌=노희준 기자] 산업은행은 정부가 구조조정을 원활히 하기 위해 추진하는 자본확충 규모는 조선업 구조조정 폭과 속도에 달려있다고 밝혔다. 현대상선과 한진해운는 모두 법정관리에 들어가더라도 현재 체력에서 손실흡수가 가능하다는 설명이다.

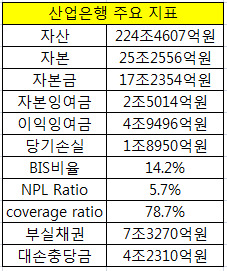

이대현 산은 정책기획부문장(부행장) 27일 저녁 여의도 한 호텔에서 부문업무 설명회를 열고 "현재 해운업에 대해서는 당장 자본확충이 필요하지 않다"고 말했다. 지난해 말 산은 BIS비율은 14.16%로 금감원 최소 권고비율 10%를 훌쩍 넘긴 상태다.

이 부행장은 "현대성산과 한진해운의 경우 법정관리에 가더라도 충분히 (손실을) 다 흡수할 여력이 있다"며 "현대상선은 지난해 1조9000억원의 적자에 (충당금이) 포함돼 있고, 한진해운도 이익을 내는 것으로 커버가 가능하다"고 말했다.

그는 하지만 "조선업 구조조정이 굉장히 빨리, 광범위하게 진행된다면 그리고 조선업이 광장이 빠르게 나빠지면 자본확충이 필요할 수 있다"며 "조선을 어떻게 정리할지는 아직 방향이 서지 않아 자본확충 규모는 예단하기 어렵다"고 말했다.

자본확충의 방안으로는 ▲한국은행이 산금채(산업은행 발행 채권)를 매입해 유동성을 공급하는 것보다 ▲산은 발행의 신종자본증권을 포함한 후순위채 매입이나 ▲직접적인 산은 증자참여가 더 적절하다는 입장이다.

산은은 지난해 BIS비율 제고를 위해 조건부자본증권 7000억원을 발행했다. 또, 국제 건전성 규제인 바젤3에서 자본으로 인정되는 한도가 매년 10%씩 차감되는 후순위채권의 자본차감에 대비해 매년 1조원 규모의 후순위채 발행을 추진하고 있다.

이 부행장은 "구조조정을 도와주려면 방안은 후순위채 매입이나 유증참여 중 한 가지가 되거나 두 가지가 믹스(결합)되는 게 좋다"고 말했다. 1조원의 후순위채 발행시 BIS비율은 0.42%포인트 상승한다는 게 산은 설명이다.

이와 함께 올해 비금융 자회사 매각에도 속도를 내겠다고 밝혔다. 이 부행장은 "올해 46개 회사를 매각 목표로 세워놓고 4월 현재 3개 업체(대우증권 등 2조7000억원)를 매각했다"며 "최대한 신속하게 진행을 하겠다"고 강조했다.

이밖에 산금채에 주로 의존하고 있는 산은의 자본조달 안정성을 높이기 위해 개인고객을 대상으로 한 예수금 조달 비중을 원화조달의 30%까지 늘리기로 했다. 이를 위해 오는 29일 최고 연 2.7%의 금리를 제공하는 '주거래플러스 우대적금' 상품을 내놓는다.

시장조달(산금채)에만 의존하면 기업금융 비중이 절대적(97%)인 산은 특성상 시장상황에 따라 조달비용이 커진다는 이유에서다. 원화기준으로 지난해 말 산은의 차입과 예수금, 산금채(은행채) 조달 비중은 6%, 27%, 67% 수준이다. 시중은행 평균은 각각 6% 87%, 7%다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)

영상

영상