[뉴스핌=한기진 기자] 2011년 9월 STX는 “하이닉스(지금의 SK하이닉스)를 인수하겠다”고 밝혔다. 현금성 자산이 3조원이나 있고 우량 자산을 처분하면, 외부 차입이 필요 없다고 자신했다. 그래도 모자라면 중동계 국부펀드를 재무적투자자(FI)로 끌어오면 된다고 했다. 이런 기업이 5년만에 기업회생절차(법정관리)에 들어가며 문을 닫을 처지다.

강덕수 당시 STX그룹 회장의 호언에 채권은행들은 의심의 눈초리를 보냈다. 우리은행에서 STX그룹 심사를 맡았던 담당자는 “STX의 당시 부채비율은 200%로 실질적으로는 500% 정도 됐다”면서 “3조원이라는 현금성 자산도 조선 해운 엔진 등의 자회사들과 끊임없이 유동성을 주고받아야 해서 현금성으로 충분하지 않았다”고 했다.

오히려 채권은행 사이에서는 STX의 현금사정을 의심하기 시작했다. 조선업이 어려워지자 탈출구로 반도체산업에서 찾는다는 것이었다. 또한 STX가 인수합병(M&A)으로 성장한 대표적인 그룹으로 재무적 투자자를 활용하지 않고 구조조정 이후 기업공개(IPO)로 투자자금을 회수하는 전략을 택했는데, 중동펀드를 FI로 끌어들이겠다는 점도 수상히 여겼다. STX에 대한 익스포저(대출과 보증) 관리에도 들어갔다.

STX에 정통한 금융권 관계자는 “STX가 해운과 조선에서 다변화하기 위해 적은 투자로 할 수 있는 것으로 하이닉스 인수로 생각했다”고 했다.

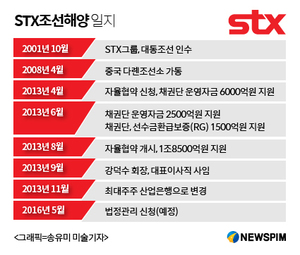

우려는 현실이 됐다. 불과 2년만인 2013년 4월 STX는 자금난에 처해 자율협약(채권단 공동관리)에 들어간다. 문제는 이 과정에서 STX가 채권단의 신뢰를 잃었고, 서둘러 발을 빼자는 이야기가 나왔다.

지난 2013년 5월 STX조선의 채권은행인 산업은행, 수출입은행, 농협은행, 우리은행, 외환은행(현 KEB하나은행), 신한은행, 무역보험공사 등 8개 금융사는 산은 서울 여의도 본점에 모여 2차 자금지원방안을 논의했다.

불과 한달 전에 6000억원을 지원했는데 또다시 4000억원을 달라고 STX가 요구했다. STX는 2011년 수주한 선박 제작 자금이 부족하다고 했다. 그러자 한 채권단 관계자는 “STX가 정밀실사 결과가 나오지도 않은 상황에서 또다시 거액을 달라고만 했다”면서 “조선업 전망이 밝지 않다면 그만 발 빼자는 얘기도 당시에 나왔다”고 했다.

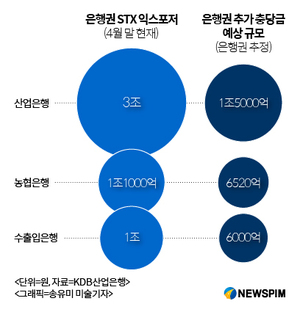

실제로 우리은행 등 시중은행들은 조금씩 발을 빼기 시작했고, 모든 지원은 산업은행, 수출입은행, NH농협은행으로 넘어갔다. 이후 총 4조5000억원이나 쏟아 부었다. 이 세 은행의 지분은 각각 48%, 21%, 18%이다. 산업은행은 25일 채권단 회의를 열고 STX의 법정관리를 신청했다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상