[뉴스핌=김지유 기자] 수출입은행이 오는 29~30일 최대 1조원 규모의 조건부 자본증권(코코본드)을 발행한다. 코코본드를 발행해 조달한 자본으로 국제결제은행(BIS) 기준 자기자본비율을 높일 수 있다.

22일 금융권에 따르면, 수은은 7000억~1조원의 코코본드(10년만기)를 발행하기 위해 현재 대형 증권사 4곳을 인수단으로 선정했다. 수은의 정관상 코코본드 발행 한도는 10조원이다. 수은 관계자는 "현재 시장 태핑(사전 수요조사) 중이기 때문에 발행조건은 확정되지 않았다"고 밝혔다. 다만 증권업계에 따르면 채권 금리는 대략 연 2.1~2.2% 수준이 될 것으로 보인다.

수은의 3월말 기준 국제결제은행(BIS) 기준 자기자본비율은 9.89%로, 이번 코코본드 발행으로 최대 0.7%p 오른 10.5%에 달할 전망이다. 정부가 목표로 삼은 수은의 BIS 비율을 10.5%다.

수은 관계자는 "코코본드 7000억원어치를 발행할 경우 0.5%p, 1조원을 발행할 경우 0.7%p 정도가 상승할 것으로 추산된다"며 "6월말 기준 BIS 비율이 아직 나오지 않은 만큼 정확한 비율은 말할 수 없지만 10%는 넘게될 것"이라고 설명했다.

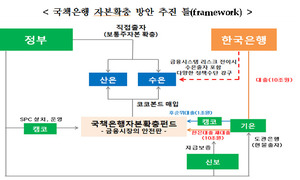

아직 자본확충펀드가 조성 전이기 때문에 이번에 발행된 코코본드는 시장에서 소화된다. 현재 수은은 채권을 인수할 증권사 4곳을 선정해 시장 수요조사중이고 이들 증권사들이 최종 기관투자자를 대상으로 판매할지, 일반투자자에게도 판매할지 등 구체적 방법은 미정인 상황이다.

앞선 수은 관계자는 "현재 대형 증권사들이 인수단으로 들어와 있고, 이번에 발행된 코코본드는 시장에서 소화하게 될 것"이라며 "자본확충펀드가 조성되면 그 때 다시 코코본드를 발행해서 매입하게 될 것"이라고 말했다.

[뉴스핌 Newspim] 김지유 기자 (kimjiyu@newspim.com)

영상

영상