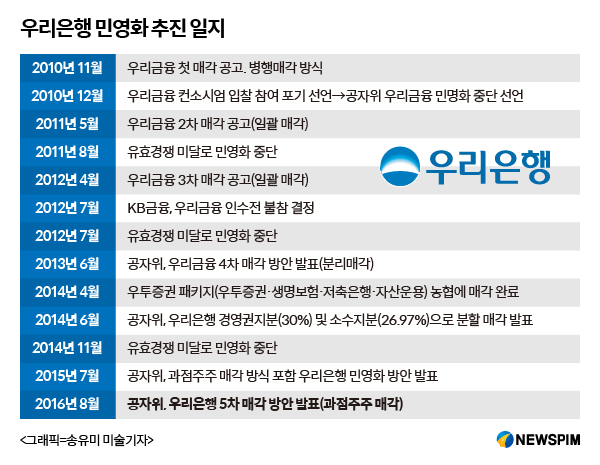

[뉴스핌=송주오 기자] 금융당국이 우리은행 민영화를 위해 과점주주 매각 방식을 들고 나왔다. 금융당국은 경영권을 가질 수 없는 점을 감안해 매수자에게 사외이사 추천권을 부여하는 등 인센티브를 제공할 예정이다. 또 많은 수요를 일으키기 위해 물량별로 인센티브를 차등 부여할 방침이다.

공적자금관리위원회 제125차 회의를 개최해 예금보험공사로부터 '우리은행 과점주주 매각방안'을 보고 받고 이를 심의・의결했다고 22일 밝혔다.

매각 대상은 예보가 보유한 우리은행 지분(48.09%, 콜옵션 2.97% 제외) 중 30%이다. 금융당국은 이를 매수자 당 최소 4%에서 최대 8%씩 매각한다. 최소 입찰 물량은 4%지만 기 보유분을 포함해 산정한다. 즉 2%를 보유하고 있었으면 신규로 2% 물량에 대해 입찰할 수 있다.

최대 입찰 물량은 8%다. 기 보유분을 포함하지 않은 신규 물량이다. 다만 은행법상 비금융주력자(산업자본)는 기 보유분을 포함 4% 초과시 금융위원회의 승은이 필요하다. 또 10% 초과 보유는 불가하다. 비금융주력가 아닌 자는 기 보유분 포함 10% 초과시 금융위 승인이 필요하다.

금융당국은 올해 안에 우리은행 민영화를 끝낼 계획이다. 오는 24일 매각을 위한 공식적인 절차가 개시되며 9월23일 투자의향서(LOI)를 접수하고 11월 중 입찰 마감 및 낙찰자를 선정할 계획이다. 이어 12월까지 주식 양수도 및 대금 납부 등을 완료한다는 방침이다.

금융당국은 우리은행 민영화 성공을 위해 인센티브를 제공한다. 4% 이상 신규낙찰자에게 한해 사외이사 1명을 추천할 기회를 부여한다. 또 컨소시엄의 경우 구성원 가운데 4% 이상 신규 낙찰자 1인에게만 기회를 준다.

아울러 물량별로 인센티브를 차등화한다. 가급적 많은 물량을 확보하기 위한 차원이다. 구체적인 방안은 LOI 접수 이후 입찰 전까지 공자위에서 결정한다. 예컨데 6% 이상 낙찰자에게는 사외이사 추천 기회를 3년 부여하고 6% 미만은 2년을 부여하는 것이다.

처분기간에도 차등을 둘 계획이다. 사외이사를 추천할 경우 최대 1년 간 혹은 추천 이사 재임기간 동안 보유 지분 처분을 금지한다. 사외이사를 추전하지 않은 경우에는 6개월의 금지 기간을 둔다.

금융당국은 컨소시엄에게도 문을 열었다. 다만 컨소시엄 내에 4% 이상 신규입찰자 1인을 필수적으로 포함하도록 했다.

금융당국은 매각 성공시 공자위 의결을 거쳐 예보와 우리은행간 경영정상화 이행양적(MOU)를 해지할 계획이다. 다만 잔여지분 관리를 위해 필요한 최소한의 범위 내에서 우리은행과의 별도 약정을 통해 비상무이사 추천근거를 마련할 방침이다.

임종룡 금융위원장은 "공자위 논의를 통해 과점주주 매각 방안을 확정·발표할 수 있게 됐다"며 "반드시 우리은행의 민영화 성공이라는 결실을 맺어 한국 금융사에 큰 획을 그을 수 있기를 기대한다"고 말했다.

[뉴스핌 Newspim] 송주오 기자 (juoh85@newspim.com)

영상

영상