[뉴스핌=백현지 기자] 저금리 시대 높은 배당수익률로 부각되던 리츠가 공모시장에서 영 힘을 못쓰고 있다.

유가증권시장 상장 절차상 기관투자자 유인 효과가 적은데다 엄격한 대주주 지분율 제한이 걸림돌이라고 전문가들은 지적했다. 일반적인 공모주 투자 성향과 부합하지 않는다는 점도 초기 흥행 부진의 이유라는 전언이다.

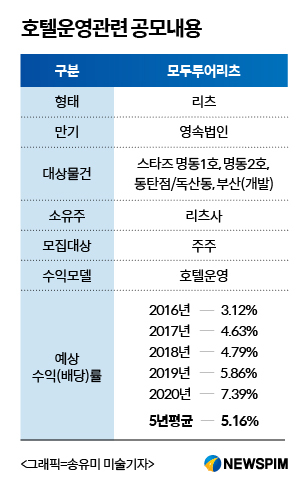

25일 한국거래소에 따르면 현재 국내 주식시장에서 거래되는 리츠는 광희리츠, 트러스제7호, 케이탑리츠와 최근 상장한 모두투어리츠 등 총 4개다.

지난달 22일 상장한 모두투어리츠는 리츠로는 4년 만에 코스피에 입성하며 주목받았지만 공모청약에서 0.98대 1이란 부진한 경쟁률을 보였다. 상장 이후에도 하락을 거듭해 25일 종가기준 4935원까지 내린 상태. 공모가대비 18% 가량 밑돌고 있다.

2011년 상장한 트러스제7호 역시 상장 당일부터 공모가를 하회했다. 지금도 당시 공모가 대비 30% 가량 떨어진 상태다. 광희리츠와 케이탑리츠의 경우 3년 이상 공모가를 밑돌다 겨우 올라선 상태다.

리츠는 빌딩 매매 차익, 임대료 등 수익을 투자자들에게 배당하는 일종의 부동산 투자회사다. 현재 상장된 대부분 리츠가 임직원을 두는 실체회사인 자기관리리츠며 부동산투자회사법상 수익의 90%이상을 배당해야 한다.

이 때문에 리츠는 배당률이 높은 편이다. 국토교통부에 따르면 지난해 리츠(사모포함)의 평균 배당률은 8.1%로 같은 기간 코스피 상장사 시가배당률 1.74%를 크게 상회한다.

이 같은 매력에도 공모시장에서 리츠 흥행은 쉽지 않은 게 현실이다.

먼저 부동산투자회사로 분류되는 리츠는 국내 증시 상장시 '증권인수업무 등에 관한 규정' 적용 대상에서 배제돼 공모가 산정을 위한 기관 수요예측을 진행할 필요가 없다. 금융감독원에 증권신고서를 제출 시에도 일반기업이 아닌 펀드 설정과 비슷한 절차를 거친다.

설령 수요예측을 실시하더라도 기관투자자가 리츠 청약 후 실제로 청약물량을 배정받지 않더라도 '불성실수요예측참여자로 일정 기간 수요예측에 참여할 수 없다'는 패널티가 적용되지 않는다.

결국 공모리츠는 기관과 개인투자자가 모두 같은 시기에 청약을 진행한다. 일반투자자와 섞이는걸 선호하지 않는 기관 특성상 동일한 시기 청약은 기관투자자들을 끌어들이기 어려운 구조다.

리츠가 주식시장에 상장하기 위해선 최대주주 지분율이 30% 이하로 내려서야 한다는 규정도 걸림돌로 지적된다.

앞서 국토교통부가 1인이 소유할 수 있는 리츠 지분율을 기존 40%에서 50%으로 완화한 바 있다는 것과 대조적이다.

실제 모두투어리츠는 사모로 투자자 모집을 했을 경우 최대주주 지분율을 30%이하로 낮출 필요가 없었지만 유가증권시장 상장을 위해 이 같은 절차를 밟았다.

고연석 한국투자증권 프로젝트금융본부장은 "사모리츠는 기관 중심으로 활성화돼 있지만 공모리츠는 공모가가 정해진 상태에서 (청약일정상)기관투자자와 일반투자자가 같은 날 청약해야 하는데 사실은 이에 앞서 기관투자자 수요예측이 선행될 필요가 있다"며 공모형 리츠시장 활성화를 위해 "최대주주 지분율을 30%로 제한하는 규정도 걸림돌"이라고 지적했다.

리츠 상품 자체가 장기 투자를 바탕으로 중수익을 추구하는 특성상 공모주 투자자의 단기 투자 성향과 맞지 않다는 지적도 있다.

한 증권사 PB는 "공모주를 전문으로 투자하는 고객들은 단기 시세차익을 노려 대부분이 상장 이후 1주일 내 배정받은 주식을 정리한다"며 "시세차익보다 배당을 노리는 투자다보니 공모시장에서 흥행이 쉽지 않은 것"이라고 진단했다.

[뉴스핌 Newspim] 백현지 기자 (kyunji@newspim.com)

영상

영상