[뉴스핌=송주오 기자] 올해 신규 대출 계획이 있는 소비자들은 자신의 채무 상태를 꼼꼼히 따져야 한다. 총부채 원리금 상환 비율(DSR)이 본격 적용돼 대출 받기가 까다로워지기 때문이다. DSR은 주택담보대출 외의 대출에 대해 연 이자만 고려했던 기존 방식에 원금을 더한다. 신용대출과 마이너스 통장, 카드론, 자동차 할부 등의 모든 원리금을 대출 심사시 활용한다는 의미다. 이에 따라 대출 한도 축소가 불가피할 전망이다.

1일 금융권에 따르면 올해부터 DSR이 본격 적용된다. 기존 대출 심사의 기준이 되던 총부채상환비율(DTI)은 주택담보대출의 원리금에 기타 대출의 이자만 고려했지만 DSR은 모든 금융권 대출의 원리금을 고려한다. 기존에 비해 대출 심사시 따지는 요건이 늘어나면서 추가 대출 한도에 영향을 미칠 것으로 보인다.

시중은행들은 DSR 비율을 80% 정도에 맞출 계획이다. 연 소득이 5000만원이면 1년에 최대 4000만원까지 대출 받을 수 있는 것이다. 80% 이상일 경우 대출 상환을 요구하거나 만기 연장을 유도할 방침이다.

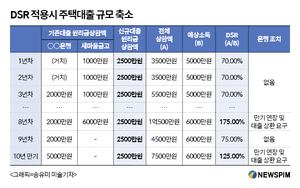

예를 들어 기존 대출로 인해 1년에 원리금으로 2000만원(원금 1500만원, 이자 500만원)을 갚아나가고 있는 A씨(연봉 5000만원)가 은행에서 신규로 15년 만기 주택담보대출(연이자 4%, 원리금균등상환 방식)을 요청할 경우 지난해까지는 최대 2억8000만원까지 받을 수 있었다. 주담대를 제외한 대출의 연 이자 500만원만을 고려해 DTI가 60%를 넘지 않아서다. 이 경우 A씨는 매년 원리금으로 2500만원 가량을 갚아나가게 된다. 연간 원리금 3000만원(주담대 2500만원+기존 대출 이자 500만원)으로 DTI 60% 기준을 충족한다.

하지만 DSR에선 비율이 90%로 나와 기준선 80%를 상회한다. A씨의 기존 대출의 원리금(2000만원)을 그대로 적용한 결과로 DSR 기준을 맞추기 위해선 신규 주담대의 원리금을 2000만원 이하로 내려야 한다. A씨의 DSR 80%는 연간 4000만원으로 기존 대출의 원리금(2000만원)으로 인해 추가 대출시 최대 2000만원까지만 받을 수 있어서다. 이 같은 조건을 따를 경우 신규 주담대의 대출 규모는 2억2500만원으로 줄어든다. DSR를 적용하면 DTI 보다 대출한도가 줄어드는 결과를 초래한다.

만일 신용대출이나 마이너스 통장을 사용하고 있다면 추가 대출 받기가 더 어려워진다. 신용대출과 마이너스 통장은 통상 만기가 짧아서다. A씨가 만기 1년의 신용대출 혹은 마이너스 통장을 신규로 받고자 한다면 최대 2000만원까지만 받을 수 있다.

만기 일시 상환식 상품도 유리한 선택이 아니다. 거치 기간 동안은 이자만 나가기 때문에 얼핏 대출 심사에서 유리해 보이지만 만기가 완료되는 해에 일시적으로 DSR 비율이 폭증하는 문제를 안고 있다. 시중은행 관계자는 "일시 상환 상품의 경우 만기가 3년 이내로 짧아 원리금 계산에서 결코 유리하지 않다"고 조언했다.

다만 시중은행들은 사전 심사보다 사후 관리 차원에서 DSR 적용을 검토한다. 사전 심사에서 DSR을 적용하면 대출 소비자들에게 불리하게 작용하는 부분이 많아서다.

앞선 관계자는 "일단 DSR은 사후 관리 개념 차원에서 활용될 것"이라며 "적용 과정에서 데이터가 쌓이면 향후 활용 방안들이 구체적으로 정해질 것"이라고 말했다.

[뉴스핌 Newspim] 송주오 기자 (juoh85@newspim.com)

영상

영상