[뉴스핌=김승현 기자] 채권펀드 시장에서 쏠림 현상이 심화되고 있다.

경제가 살아나고 있는 미국과 견고한 펀더멘털을 가진 브라질 등 신흥국 시장의 회사채를 중심으로 해외 채권에 자금이 몰리고 있지만, 추가 금리인하 가능성이 낮고 회사채 발행이 뜸한 국내 채권시장은 원금에 가까운 수익률에 투자자들로부터 외면받고 있다.

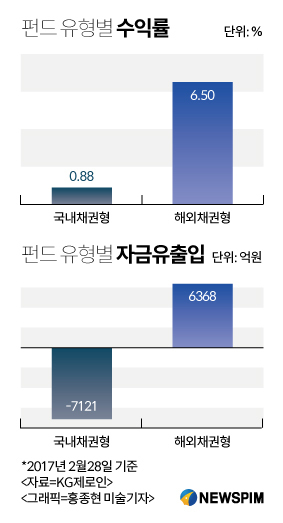

3일 펀드평가사 KG제로인에 따르면 지난 2월 28일 기준으로 해외채권형 펀드에는 올해에만 6368억원의 자금이 유입됐다. 1월에 3548억원, 2월에 2821억원으로 꾸준하다. 해외채권혼합형에도 233억원이 들어왔다.

반면, 같은 기간 국내채권형 펀드에서는 7121억원의 자금이 빠져나갔다. 1월에 4589억원이 나간데 이어 2월에도 2532억원이 유출됐다. 국내채권혼합형에서도 4238억원이 빠졌다.

|

이 같이 해외와 국내채권 펀드가 정반대의 흐름을 보이는 배경에는 우선 수익률의 차이가 자리한다. 지난달 말일 기준 전체 해외채권형 펀드는 6.50%의 1년 수익률을 기록했다. 이 기간 전체 국내채권형 펀드의 수익률은 0.88%다. 예금보다 낫기는커녕 수수료를 빼면 원금 수준이다.

해외채권형 펀드시장은 남미신흥국과 하이일드채권이 이끌고 있다. 1년동안 전체 남미신흥국채권펀드는 22.93%, 글로벌하이일드채권펀드는 17.61%의 ‘어메이징’한 수익률을 기록했다.

남미신흥국 시장은 ‘삼바의 나라’ 브라질이 주인공이다. 브릭스(BRICs) 중 하나인 브라질은 견고한 펀더멘털을 유지하며 실속 있는 이머징 마켓으로 꼽히고 있다. 특히, 브라질 국채는 5년전만 해도 자산가들 사이에서나 인기였지만 지금은 소액 개인투자자들의 관심도 높아지며 ‘국민재테크’ 중 하나로 떠올랐다.

이미선 하나금융투자 채권 선임연구원은 “경기가 좋아지고 있고 유가도 지지하고 있어 통화 가치가 상승 압력을 받을 가능성이 높다”며 “이렇게 되면 물가관리가 상대적으로 수월해져 추가 금리인하 여력이 생기다 보니 브라질 채권에 자금이 몰리고 있다”고 설명했다.

김진곤 NH투자증권 프리미어블루 강북센터 상무는 “브라질은 무역수지, 외환보유고, 경제성장률 등 펀더멘털이 견고하다”며 “비과세 메리트에 브라질 국채 쪽으로도 자금이 많이 들어갔다”고 말했다.

미국 다우 지수가 21000포인트를 치고 나가며 채권시장에서는 하이일드 펀드가 수혜를 입었다. 미국 경제와 주식시장 회복에 하이일드 기업 실적도 함께 좋아져서다. 전반적으로 경기가 좋아지는 시기에는 하이일드가 국채보다 좋은 성과를 내왔다.

하이일드 펀드는 수익률은 매우 높은 반면 신용도가 취약해 ‘정크본드(Junk Bond)’로 불리는 고수익-고위험채권에 투자하는 펀드다. 채권 신용등급이 투자부적격(BB+ 이하)인 채권을 주로 편입해 운용한다.

김진곤 상무는 “미국 경제와 주식시장이 좋아지며 하이일드 기업의 실적도 좋아졌다”며 “이에 따라 금리가 올라가면 채권 가격이 떨어지는 부정적 효과도 있겠지만 금리가 급등하지 않고 점진적으로 오른다면 하이일드 채권은 분명 견조한 실적을 낸다”고 설명했다.

이미선 선임연구원은 “기준금리 인상 이슈보다 감세정책, 규제완화 등이 기업 이익을 높이는데 긍정적으로 작용할 것으로 본다”며 “자금조달이 좋아지고 법인세 인하만큼 당기 이익이 높아질 것”이라고 말했다.

이에 비해 국내 채권시장은 투자자들의 관심에서 멀어지는 추세다. 추가적인 기준 금리 인하를 기대하기 어려운데다 회사채 발행 자체가 적어서다. 상황이 이렇다보니 운용사들도 국내 채권을 중심으로 펀드를 적극적으로 운용하는 것을 기피하고 있다.

한 자산운용사 관계자는 “시중 금리가 오르거나 현상 유지할 가능성이 높은 상황에서 금리 인하에 따른 채권 가격 상승은 없을 것으로 보이고 캐리 투자도 별로여서 국내 채권 시장은 솔직히 앞이 잘 안 보인다”고 말했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)

영상

영상