[뉴스핌=이영기 기자] 12억명 인구의 인도에서 이동통신 사업자 간 M&A로 경쟁이 격화되고 있어 주목된다.

지난해 신규 진입한 4위권 지오(Jio)의 4세대 광대역 통신서비스를 무료로 제공하면서 가격경쟁에 불이 붙었고, 이에 대응키 위해 1위 바티(Bharti)가 텔레노르(Telenor)를 인수해 덩치를 키우기로 한 데 이어 최근 2위 보다폰(Vodafone) 인도사업부도 3위인 아이디어(Idea Cellular)와 합병키로 했기 때문이다.

◆ 보다폰+아이디어= 점유율 35%로 1위

보다폰과 아이디어는 합병으로 업계 1위로 올라서며 기업가치 230억달러의 절반에 육박하는 102억 달러의 시너지를 창출할 것으로 기대된다. 반면 1년이 넘는 합병 기간을 활용해서 지오가 저가공세를 통해 시장점유율을 바짝 올릴 가능성도 높아지는 위기에 처할 수도 있다는 진단도 나온다.

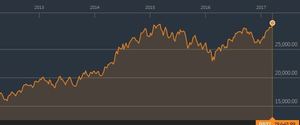

지난 21일 런던거래소와 블룸버그통신 데이트 등에 따르면, 이날 보다폰 주가는 전날대비 0.43% 내린 209.60파운드로 마감했다. 같은날 보다폰 인도사업부와 합병하는 아이디어는 인도시장에서 4.86%가 내렸다.

두 회사의 합병으로 인도 모바일 시장에서 선도적 지위를 확보할 것이란 애초의 기대감이 힘을 발휘하지 못하는 양상으로 풀이된다.

번스타인(Berstein)의 애널리스트 크리스 레인(Chris Lane)은 "1월 합병논의가 있다는 소식이 전해진 후, 보다폰이 합병에 대해 지나친 프리미엄을 지불하는 것 아닌가 등 여러가지 우려가 작용한 것 같다"고 관측했다.

앞서 월스트리트저널(WSJ)의 보도에 따르면, 보다폰의 인도사업부(이하 보다폰)와 아이디어는 합병해서 모 회사가 각각 지분율을 45.1%와 26%(추가매입 후)를 보유키로 했다고 발표했다. 합병은 내년 중으로 완결될 예정이다.

아이디어 모회사(Aditya Birla)는 합병회사의 지분 4.9%를 보다폰으로부터 5억7900만달러를 현금 지급하고 추가 매입한다는 조건이다. 나머지 28.9%의 지분은 기존 아이디어의 소액주주에게 돌아간다.

인도 모바일 시장은 지난해 오일그룹 릴라이언스가 지오를 통해 진입하면서 4세대 광대역 통신서비스를 3개월 이상 무료로 제공하면서 저가시장으로 변했다.

저가 경쟁으로 수익성이 악화되자, 1위 기업 바티가 노르웨이 기업 텔레노르를 인수키로 하면서 경쟁 불꽃에 기름을 부었다. 보다폰도 지난 2년간 66억 달러의 적자를 털어내면서 택한 전략이 아이디어와의 합병이었다.

◆ 덩치키우기 와중에 경쟁 격화 가능성도

합병회사는 지난해 말 기준 가입 고객 3억9600만 명으로 인도 제1의 이동통신회사로 올라서게 된다. 앞서 지난 1월 업계 1위 바티(Bharti)가 업계 5위 밖에 있는 노르웨이계 텔레노르(Telenor)를 인수해 덩치를 키우기로 했다.

세계에서 가장 빠르게 휴대폰 가입자가 늘어나는 인구 12억의 인도 시장에서 두 회사의 합병은 이미 덩치키우기로 달구어진 경쟁을 더욱 격화시키는 형상이다.

이에 주가 흐름이 보여주듯이 합병회사의 앞날이 밝지만은 않은 것으로 평가된다.

파이낸셜타임스(FT)는 우선 보다폰과 아이디어 간의 합병이 시장점유율 제고를 통해 규모의 경제 효과를 보는 강점을 부각했다. 합병으로 점유율이 35%로 올라갈 뿐만 아니라 기업가치의 절반 규모인 102억달러 상당의 시너지도 예상된다는 것이다.

반면, 합병으로 덩치가 커진 만큼 인도에서 독과점 규제의 걸림돌이 많아졌고, 1년 이상 소요되는 합병기간 동안 지오가 저가공격을 통해 시장을 잠식하는 등 위험요소가 더 크게 다가온다고 FT는 환기했다.

무엇보다도 예상되는 합병 시너지가 과대하게 포장된 점이 지적된다. 번스타인의 레인은 "보다폰이 약 102억 달러의 합병 시너지가 예상된다고 했지만 감원과 네트워크 축소라는 비용 축소 시너지 이외에는 기대할 것이 없어 오히려 서비스 질 저하가 우려된다"고 꼬집었다. 그럴 경우 합병으로 확보하게 되는 시장점유율 36%도 2~3년 이내에 30%선으로 낮아진다는 것이다.

그렇지 않아도 합병회사가 향후 12~18개월간 내부 지배구조 정착이나 통합 과정에 집중하는 동안 경쟁회사 바티나 지오가 시장을 치열하게 잠식해 올 것은 뻔하기 때문이다.

독과점 규제도 문제다. 인도 독과점 규제는 매출이나 고객수에서 50% 과점을 허용하지 않는다. 그것도 이동통신 세부분야 22개에 대해 따로따로 적용된다.

CLSA의 애널리스트들은 합병회사는 22개 분야 중 5개 분야에서 독과점 규제를 위반하고 있는 것으로 분석했다. CLSA는 "독과점 규제를 지키기 위해 기존 고객과 서비스분야를 일부 정리해야 할 것"이라고 말했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상