[뉴스핌=김승현 기자] 미국 연방준비위원회(Fed)가 기준 금리를 올리기 시작한 상황에서 미국 뱅크론(Bank Loan)에 투자할 시점이라는 전망이 나왔다.

이에 더해 뱅크론 시장 수요공급 여건이 안정적이며 채권 부도율도 역사적 평균 이하로 낮아졌다는 점도 호재라는 분석이다.

이스트스프링자산운용은 5일 서울 여의도 콘래드호텔에서 이 같은 논의가 이뤄진 ‘미국 뱅크론 시장전망 및 투자전략’ 기자간담회를 열었다.

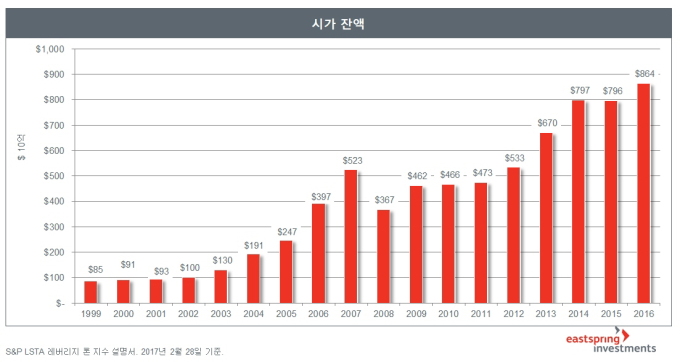

뱅크론은 투자등급 이하 기업이 바이아웃(Buy Out), 인수(M&A), 자본 재확충 등의 목적으로 은행 등에서 발행하는 대출채권을 의미한다. 미국 뱅크론 시장은 주로 BB등급(34.4%)과 B등급(44.5%) 대출채권으로 구성돼 있다. 시장 규모가 꾸준히 성장해 총 규모가 1조달러에 육박했다. 지난해 글로벌 금융위기 이후 가장 높은 10.16%의 수익률인 기록했다.

정상채권과 부실채권의 중간인 신용등급 BB+ 이하 채권인 하이일드 채권과 비슷하지만 하이일드 채권보다 선순위다. 자산을 담보로 발행되고 평균 회수율이 74.4%로 선순위 무담보 채권 43.8%보다 높다.

미국 뱅크론은 높은 수준의 인컴(일정 기간 마다의 수익 또는 이자)과 듀레이션이 짧다는 특성이 있다. 듀레이션은 채권에서 발생하는 현금흐름의 가중 평균 만기로 채권 가격의 이자율이 변화하는 민감도를 측정하기 위한 척도로 사용된다. 또 뱅크론은 다른 채권·자산들과 낮은 상관관계를 가져 분산투자의 효과를 누릴 수 있다.

주제 발표를 맡은 존 월딩 PPA America 수석 매니저(뱅크론 운용팀장)는 “작년 미국 뱅크론 시장 규모는 8640억달러, 총 수익률은 10.16%를 기록했다”며 “우호적인 뱅크론 수요공급 여건과 더불어 미국 금리 상승 환경으로 올해도 뱅크론 시장은 플러스 수익률을 기록할 것”이라고 내다봤다.

이어 그는 “뱅크론의 이자수익과 연동되는 3개월 리보금리는 지난해 이후 꾸준한 상승세를 보이며 지난달 10일 기준 1.12%를 기록했지만 여전히 30년 평균이 3.76%를 크게 밑도는 수준”이라며 “향후 미국 3개월 리보금리는 지속적으로 상승해 내년 2분기 2.1%까지 상승할 것으로 본다”고 덧붙였다.

존 월딩 매니저는 뱅크론 시장의 수요와 공급이 모두 안정적이라고 분석했다. 뱅크론 수요의 대부분을 차지하는 대출채권담보부증권(CLO)의 신규 발행이 안정적으로 이어지고 있다. 지난해 중반 이후 개인 투자자가 늘며 뱅크론 펀드로의 견고한 자금흐름도 수급 면에서 긍정적이다.

또 뱅크론의 부도율은 역사적 평균 3%를 밑도는 1.41% 수준이다. 여기에 최근 글로벌 중앙은행의 불확실한 통화정책 방향을 감안하면 인컴 잠재력과 듀레이션을 모두 고려해야 한다는 게 그의 설명이다.

월딩 매니저는 “세계적으로 낮은 금리 환경에서 높은 이자 수익률을 제공하고 듀레이션 위험이 거의 없어 금리 상승시 방어력을 제공한다”며 “낮은 부도율과 안정적인 신용지표 등 견고한 펀더멘털, 잠재적 분산투자 효과, 미국 주식과 하이일드 채권에 비해 역사적으로 안정적인 수익률을 시현하고 있다는 점에서 지금 미국 뱅크론에 투자해야 한다”고 설명했다.

지난 3월말 기준 ‘이스트스프링 미국뱅크론 특별자산투자신탁(H)[대출채권]’의 운용규모는 6826억원이며 최근 1년 수익률은 5.42%(A클래스, 한국펀드평가 기준)다.

박천웅 이스트스프링자산운용 코리아 대표이사는 “미국 뱅크론 펀드를 처음 출시한 것이 2014년 5월로 출시 후 3년여 만에 운용자산 7000억원이 넘는 대형펀드로 성장해 최근 출시한 가장 성공적인 펀드의 하나로 시장에서 평가받고 있다”며 “투자자에 대한 혜택 면에서나 상품의 장점 면에서 미국뱅크론 펀드는 한국 투자가들의 투자 포트폴리오에 장기적이고 중요한 일부가 돼야 한다고 생각한다”고 말했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)

영상

영상