[뉴스핌=최주은 기자] '빚내서 집 사기'가 더욱 어려워질 전망이다.

주택담보대출 심사기준이 현행 DTI(총부채상환비율)에서 DSR(총부채원리금상환비율) 방식으로 변경되면 소득의 약 30% 수준만 대출이 가능할 것으로 예상돼서다.

18일 금융 및 부동산업계에 따르면 주택담보대출 심사기준을 DSR로 바꾸면 DTI 방식을 적용할 때보다 대출 한도가 절반 이상 줄어들 전망이다.

DSR은 갚아야 하는 돈을 연간 소득으로 나눈 비율이라는 점에서는 DTI와 같다. 하지만 '갚아야 하는 돈'을 산정할 때 DTI는 주택담보대출 원리금 외 신용대출 이자를 반영한다. 반면 DSR은 신용대출과 카드론을 포함한 모든 금융권 대출의 원리금을 반영한다는 점이 다르다.

정부는 DSR을 어느 선으로 설정할지에 대해서 아직 구체적인 숫자를 정하지 않았다. 시장에서 거론되는 수치는 80%, 150%, 300%로 차이가 크다. DSR이 가계대출을 억제하는 실효성을 갖기 위해서는 80% 안팎의 기준을 적용해야 하는데 마이너스통장(신용대출)을 포함하면 비율이 치솟는다는 문제점이 있다.

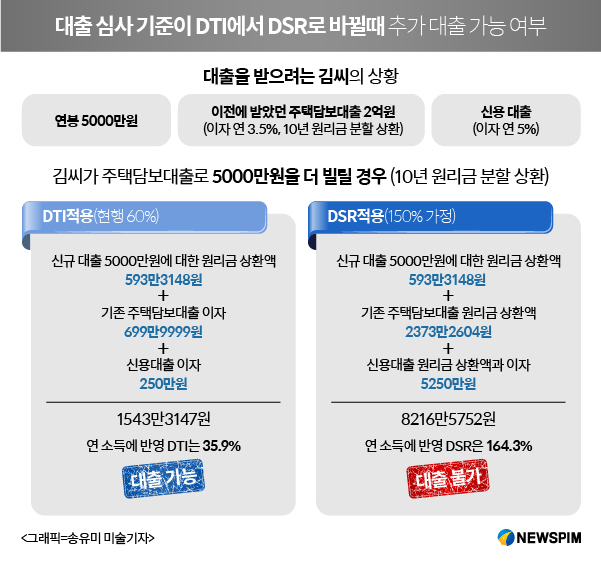

예를 들어 연봉 5000만원인 직장인 김씨가 이전에 받은 주택담보대출 2억원(이자 연 3.5%, 10년 원리금 분할 상환)과 신용대출 5000만원(이자 연 5%)이 있는 상황에서 추가로 5000만원을 더 빌리는 상황을 살펴보자. 이 경우 DTI 기준을 적용하면 김씨는 대출을 받을 수 있지만 DSR 기준을 적용하면 추가 대출을 받을 수 없다.

DTI방식에서는 신규 대출 5000만원에 대한 원리금 상환액(593만3148원)과 기존 주택담보대출 이자(699만9999원), 신용대출 이자(250만원)를 연 소득에 반영하면 35.9%가 나온다. 현행 60% 비율을 넘지 않아 대출이 가능하다.

반면 DSR방식에서는 신규 대출 5000만원에 대한 원리금 상환액(593만3148원)과 기존 주택담보대출 원리금 상환액(2373만2604원), 신용대출 원리금 상환 예상액과 이자(5250만원)를 합산해야한다. 이를 연 소득에 반영하면 164.3%가 나온다. 시장에서 거론되는 80%, 150%, 300% 비율 가운데 300%를 적용하지 않고서는 대출이 불가능하다.

DSR 비율을 150%로 적용하면 4000만원까지 추가 대출이 가능하다. DSR비율을 더 낮춘 80%를 적용하면 대출 가능힌 금액은 500만원 이하로 떨어진다. 즉 DSR 비율을 300%에 맞춰야 지금과 비슷한 수준으로 대출을 받을 수 있는 것.

이에 따라 일각에선 주택담보대출을 옥죄 부동산 시장이 위축되는 게 아니냐는 우려를 내놓고 있다.

여기에 금리까지 오르면 주택시장 경기가 크게 위축될 것이라는 지적이 나오고 있다.

심교언 건국대 부동산학과 교수는 “대출을 강화하게 되면 부동산 수요가 감소해 시장이 위축될 것”이라며 “여기에 금리인상까지 겹치면 시장 경색은 불보듯 뻔하다”고 말했다.

그는 “일본의 ‘잃어버린 20년’이 가계 대출 강화와 금리 인상에서 비롯됐다”며 “금리 인상과 대출 강화가 한번에 현실화되면 우리도 일본의 잃어버린 20년과 같이 주택 가격이 급락할 수 있다”고 덧붙였다.

한 시중은행 여신 담당자도 “수요자들의 ‘돈줄’이 막히면 주택시장이 위축될 것”이라며 “대출 심사 기준 강화가 부동산 경기 악화를 초래할 수 있다”고 지적했다.

[뉴스핌 Newspim] 최주은 기자 (june@newspim.com)

영상

영상