[뉴스핌=김승현 기자] 공모펀드의 운용보수를 ‘성과보수화’하라는 금융당국의 방침을 두고 자산운용사들이 ‘끙끙’ 앓고 있습니다. 공모펀드를 책임감 갖고 운용하라는 취지에는 공감합니다. 그런데 은행이나 증권 등 판매회사가 챙기는 판매보수는 왜 그대로 두는걸까요.

여기서 잠깐. 운용보수와 판매보수는 뭔지, 성과보수화는 또 무슨말이냐구요? 투자자가 펀드에 가입하면 2가지 수수료를 내야 합니다. 우선 펀드를 만들어 운용하는 자산운용사에 운용보수를 줍니다. 또 우리가 펀드를 실제 가입하는 곳은 은행이나 증권사 등 금융회사이니 이들에게도 판매보수를 냅니다.

일반적인 펀드에서 이들 수수료는 투자액의 일정 비율이 책정됩니다. 보수율이 0.5%(50bp)인 상품에 1000만원을 투자하면 5만원을 수수료로 냅니다. 그런데 말이죠. 시장이 추락해 내 펀드 투자금이 반토막나도 수수료는 ‘똑같이’ 냅니다. 펀드에 투자해 돈을 많이 벌면 수수료를 내도 기분이 좋겠지만 반대라면 화가 나겠죠.

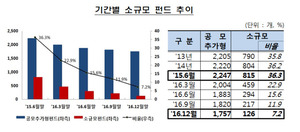

우리 주식시장이 장기간 박스권에 묶여 있고 저성장 국면이 이어지다 보니 공모펀드에 대해 “돈도 못 벌면서 수수료는 꼬박꼬박 챙기냐”라는 생각을 가진 투자자들이 많아졌습니다. 그래서 펀드 환매가 늘었고 당연히 공모펀드 시장은 위축됐죠.

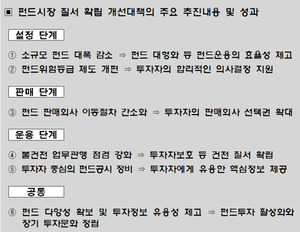

이런 상황을 극복하고자 금융당국이 운용사들의 보수를 성과와 연동케하는 정책을 내놨습니다. 일정 수준의 수익률(2~3%)을 기준으로 두고 그 이상 수익을 내면 수익의 일정 비율을 성과보수로 받을 수 있게 말입니다. 반대로 수익률이 저조하면 수수료를 반만 받게 했습니다. 물론 얼마전부터입니다.

투자자 입장에서야 다소 위로가 되고 만족스럽기도 합니다. 세상에 공짜 점심은 없다는 걸 보여줄테니까요.

하지만 운용사 입장에서는 ‘까놓고 말해’ 마뜩찮죠. 물론 운용사들은 성과보수 연동 자체에 대해선 공감합니다. 그러면서도 판매보수는 왜 성과보수화하지 않느냐고 소리없는 아우성을 칩니다.

운용사들 얘기를 들어봤습니다. 이 제도는 반쪽짜리라는 게 그들의 생각입니다. 투자자들의 매수·환매 시점을 결정하는 판매사, 즉 은행과 증권사 등의 역할 역시 펀드 운용만큼이나 수익률을 결정하는 중요한 변수기 때문이죠. 또 운용보수보다 판매보수가 더 비싸다는 점에서 보수 현실화 효과는 판매보수를 성과보수화할 때 더 높다고 주장합니다.

“운용보수보다 판매보수가 더 많은데 고객 입장에선 어느 타이밍에 들어와서 어느 타이밍에 빠지느냐가 중요합니다. 즉 운용만큼 중요한 게 금융회사의 판매 타이밍이죠. 때문에 고객을 우선 생각한다면 운용수수료뿐 아니라 판매수수료를 성과보수화해야 고객 체감도가 더 와 닿습니다. 그리고 사실 운용보수를 성과보수화하는 경우는 글로벌 어느 나라를 봐도 없어요.” 한 운용사 고위관계자의 하소연입니다.

운용사들의 말처럼 운용보수보다 판매보수가 몇배 더 비싼 것도 사실입니다. 한 액티브펀드의 운용보수는 0.36%입니다. 하지만 이 펀드의 판매보수는 은행에서 사면 1%, 온라인에서 사면 0.25~0.50%죠.

한 쪽 말만 들을 순 없겠죠. 판매사들은 이에 대해 어떻게 생각할까요. 그들은 판매보수의 성과연동은 가능하지도 않고, 바람직하지도 않다고 합니다. 수익률 기여 측면에서 운용과 판매를 나누기 쉽지 않고 당장 높은 판매 성과보수를 받을 수 있는 상품만 집중해 파는 문제가 생길 수도 있다고 합니다.

“펀드를 판매한 뒤 수익이 은행이 잘 팔아서인지, 운용을 잘해서인지 정확히 구분하기가 사실 어려워요. 그래서 판매보수와 수익률을 연동하는 것은 무리죠. 또 판매보수를 수익률에 연동하게 되면 당장의 수익을 위해 고수익 위주의 상품만 팔 가능성도 배제할 수 없구요. 그렇게 되면 특정 펀드 쏠림현상이 생길 수 있고, 투자자에게도 부작용(side effect)으로 다가갈 수도 있습니다.” 은행에서 판매보수 관련 업무를 맡고 있는 한 관계자의 말입니다.

그렇다면 이 제도를 도입한 금융당국은 어떨까요. 금융위원회는 제도의 본질만 강조합니다. 운용보수의 성과보수화는 운용사들의 부진한 액티브펀드 운용 실적에 따라 제기된 문제니만큼 펀드 성과의 1차 책임자인 운용사들이 책임감을 갖고 운용하라는 겁니다. 한마디로 도입 취지를 흐리지 말라는거죠.

금융위 담당 직원의 이야길 들어봤습니다. “이 제도는 ‘잡아놓은 고기’(공모펀드)처럼 자금 유입후 운용을 등한시하는 운용사들로 인해 문제가 제기돼 도입됐어요. 결국 수익률 문제인데 펀드 수익률의 1차적인 책임은 누굽니까. 운용사 아닙니까. 그런데 자꾸 운용사들은 본질적으로 바람직한 방향이라고 공감을 하면서도, 다른 이유를 들고 극단에 가까운 가상의 사례들을 주장하고 있어 답답합니다.”

공모펀드 투자자 여러분, 누구 말이 맞다고 보십니까.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)

영상

영상