[편집자] 이 기사는 8월 22일 오후 3시08분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌= 이민주 전문기자] 유동성 위기와 실적 악화를 겪던 건설장비기업 두산인프라코어가 지난 11일 반기 보고서 공시를 통해 실적 개선을 발표했지만 주가는 오히려 내리막길을 걷고 있다. 앞서 1일 잠정 실적을 내놓을 무렵 주가가 반짝 상승한 이후 지속적으로 미끄러지고 있다.

중국 건설업 업황 회복의 수혜주라는 증권사 호평에도 불구하고 시장 참여자들은 무엇을 우려하고 있는걸까?

이 회사의 반기 보고서를 보면 해답의 실마리가 풀린다.

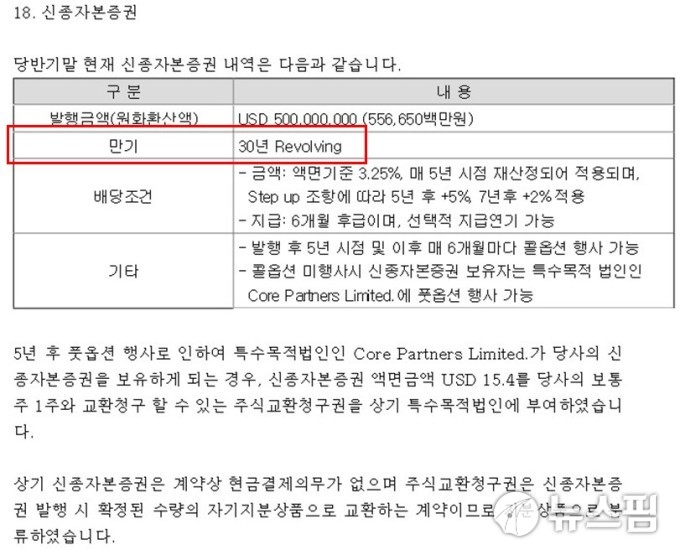

우선, 이 회사의 반기보고서에는 '신종자본증권'이라는 특이한 계정과목이 등장하는데, 금액이 작지 않다. 5566억원(미화 5억달러)이다.

'자본'이라는 용어에서 알 수 있듯이 이 금액은 이 회사 재무제표의 자본총계에 포함돼 있지만 꼼꼼히 살펴보면 이 금액을 과연 자본이라고 할 수 있는지 미심쩍다는 사실이 발견된다.

두산인프라코어는 지난 2012년 10월 미국의 특수목적법인 CPL(Core Partners Limited)로부터 이 자금을 조달했다. 비(非) 금융사로서는 국내 최초의 신종자본증권 발행이었다.

이 자금을 조달한 대가로 두산인프라코어는 CPL에 해마다 3.2%의 이자를 내왔고, 5년째부터는 이자율이 8.25%로 급등한다. 바로 10월부터다. 2019년이 되면 이자율은 10.25%로 더 높아진다.

상식적으로 우리는 이처럼 이자를 내기로 하고 외부에서 끌어다 쓴 돈을 '부채'(Debt)라고 부르지만 회계에서는 그렇지 않다.

회계에서 부채의 정의는 '갚아야 하는 것'(I owe you)이며, 비록 이자를 꼬박꼬박 내더라도 원금을 갚을 의무가 없으면 부채가 아니다.

두산인프라코어는 이 자금을 조달하면서 원금 상환 조건을 '30년 만기이며 연장 가능'(30 years, revolving)이라고 합의했는데, 이것이 사실상 갚을 의무가 없는 것으로 인정돼 자본으로 분류된 것이다(회계에서의 자본의 정의는 '부채가 아닌 것'이다).

신종자본증권이 '부채나 다름없는 자본'으로 불리는 이유가 여기에 있다. 신종자본증권의 영어 이름은 '영구채권'(부채. Perpetual Bond)이다. 만약 신종자본증권을 부채로 분류한다면 두산인프라코어의 부채비율은 200%가 넘는다(192%->247%. K-IFRS 연결기준).

두산인프라코어는 신종자본증권 이자가 높아지는 것에 대비해 최근 신주인수권부사채(BW) 5000억원을 조달했다. 증권사 보고서들은 이를 '재무구조 개선'이라고 표현하고 있지만 시장 참여자들은 '부채를 부채로 돌려막는 것 아니냐'는 의구심을 갖고 있다.

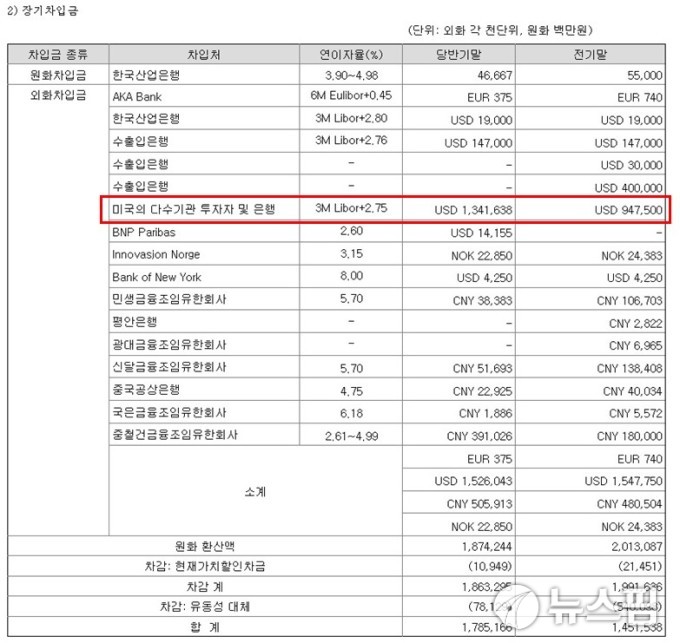

둘째, 이 회사의 장기차입금은 금리 수준이 꽤 높다. 이 회사 외화 차입금의 71%를 차지하는 '미국의 다수기관 투자자 및 은행 차입금'의 금리는 '3개월 리보+2.75%(275bp)'로 평균을 넘는 수준이다.

통상적으로 일반 기업의 조달 금리는 '3개월 리보 + 두자리수 bp(Basis point)' 수준에서 결정된다. 2014년 대한항공 자회사인 한진인터내셔널코퍼레이션이 발행한 3억달러 유로본드의 금리는 '3개월 리보(3M Libor) + 88bp'였다.

지금은 장기차입금이지만 만기가 도래해 단기차입금이 될 경우를 시장 참여자들은 우려하고 있다.

또, 이 회사의 현금창출력 대비 차입금 부담은 여전하다. 이번 반기보고서에서 이 회사는 연결 기준으로는 플러스의 영업현금흐름(3041억원)을 달성했지만 개별 기준의 영업현금흐름은 -779억원을 기록했다. 일부 차입금 감축에도 현금창출력 대비 차입금 부담은 여전하다.

두산인프라코어의 업황 회복은 반가운 소식이지만 시장 참여자들의 의구심을 완전히 해소시키자면 갈 길이 아직 멀어 보인다.

[뉴스핌 Newspim] 이민주 전문기자 (hankook66@newspim.com)

영상

영상