[뉴스핌=이지현 기자] 은행의 연체 가산금리에 칼을 빼든 정부가 저축은행과 카드사 등 2금융권의 연체 가산금리도 조정에 나선다. 당국에서는 이들의 연체 가산금리가 명확한 산정 및 적용 기준이 없이 법정 최고금리로 수렴하는 만큼 정확한 비용 산정이 필요하다고 보고 있다. 하지만 업계에서는 8%이하로 내려가면 대형 저축은행도 난감할 것이라는 우려의 목소리가 나온다.

28일 금융권에 따르면 금융당국은 저축은행과 카드사 등 2금융권의 연체 가산금리 적정 수준 분석에 착수했다. 정부는 은행의 연체 가산금리를 인하하겠다고 발표한데 이어 이를 전 금융권으로 확대한다는 계획이다.

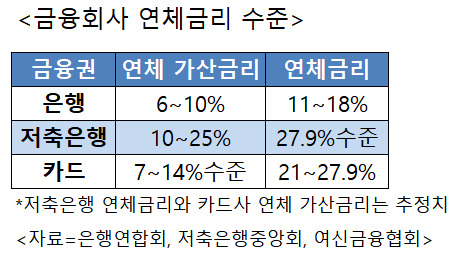

대출자가 금융기관에서 돈을 빌리고 이를 연체하면 연체 금리가 적용된다. 연체금리는 대출금리에 연체기간에 따른 연체가산금리를 더해 산출한다. 현재 국내 은행들의 연체 가산금리는 6~9%로, 미국(3~6%)이나 독일(2.5%) 등 해외 주요국보다 높은 편이다. 대출금리화 합산한 연체금리는 11~18% 정도다.

정부는 이처럼 금리 수준이 높은데도 연체 가산금리 산정 방식이나 고객에 적용하는 과정이 투명하게 공개되지 않다고 지적하면서, 연체금리 산정체계 개편과 공시 강화를 주문했다. 은행권의 경우 선진국 수준으로 인하하면 연체 가산금리를 2~3%포인트는 낮출 수 있을 것으로 보는 것.

연체 가산금리 인하는 2금융권에서도 추진된다. 카드론과 같은 카드 대출상품의 연체금리는 21~27.9%다. 카드론 평균 금리가 14% 수준인 점을 감안하면 연체 가산금리는 7~14%정도인 셈이다. 저축은행업계는 연체가산금리가 10~25% 수준으로, 대출금리와 합한 연체금리는 대부분 법정 최고금리 수준으로 수렴한다.

한 저축은행 관계자는 “연체 가산금리는 대출 상품이나 금리 수준에 따라 워낙 다르긴 하지만, 저축은행 업계는 대부분 최고금리 수준으로 수렴한다고 보면 된다”면서 “저축은행을 이용하는 고객들이 대부분 4~7등급의 중신용자이다 보니 위험을 감안해 높은 수준의 금리를 물리고 있다”고 말했다.

예를 들어 저축은행에서 24%에 신용대출을 받은 사람이 연체를 하면 법정 최고금리 수준인 27.9%의 연체 금리를 물리기 위해 3.9%의 가산금리를 더하는 식이다. 당국에서는 고무줄 같은 이들의 연체 금리 산정 방식 자체를 점검할 필요가 있다는 입장이다.

금융당국 관계자는 “저축은행 등 2금융권의 연체 금리는 사실상 최고금리 수준으로 맞춰지는 경우가 많다”면서 “대출금리 자체가 워낙 높다보니 연체 가산금리의 패널티 효과도 크지 않고, 변동성도 심해 당국에서 연체금리 산정 체계 자체를 점검해 볼 필요가 있다”고 설명했다.

다만 업계에서는 변동적인 연체 가산금리라도 7~8% 이하로 떨어져서는 안 된다고 보고 있다.

한 저축은행 업계 관계자는 “저축은행들은 중저신용자 대출이 많아 대출금리를 산정할 때부터 위험을 감안해 높은 금리를 적용하고는 있다”면서도 “하지만 정부의 연체 가산금리 인하 정책으로 가산금리가 7~8% 이하로 떨어지면 대형 저축은행들도 감당하기 어려울 것”이라고 말했다.

연체 가산금리 자체도 정확하게 공시가 잘 되지 않는 카드업계도 마찬가지다. 카드업계는 은행과 저축은행의 중간 정도에서 연체 금리를 산정하고는 있지만, 정확한 연체 가산금리 공시가 이뤄지지 않고 있다. 당국은 저축은행 뿐 아니라 카드업계에 대해서도 연체 가산금리 산정 체계를 점검한다는 계획이다.

또 다른 금융당국 관계자는 “은행의 경우 해외 사례도 있고, 국내 금리 수준을 상대적으로 비교할 기준이 있었지만, 2금융권의 경우 연체 가산금리 자체도 얼마인지 명확하지 않고 해외와의 비교도 어렵다”면서 “2금융권 연체에 대한 금융사의 비용과 수익 등을 분석해 적정 수준으로 합리화시킬 계획”이라고 밝혔다.

[뉴스핌 Newspim] 이지현 기자 (jhlee@newspim.com)

영상

영상