[뉴스핌=김선엽 기자] "자녀에게 100억원을 증여할 계획이라고 해보자. 현금으로 증여하면 절반 가까이를 세금으로 내야 한다. 너무 부담이 크다. 그보다는 200억원대 건물을 사서 몇 년 후에 건물을 통째로 증여하는 것이 유리하다. 잘만 하면 증여세를 하나도 안 낼 수 있다." (○○은행 세무사)

세무 전문가들이 추천하는 최고의 증여세 절감 방법은 상가를 이용한 '부담부 증여'다. 부담부 증여란 증여하면서 연결된 채무도 같이 증여하는 것이다. 예컨대 대출 6억원을 끼고 산 10억원짜리 아파트를 자녀에게 증여하는 것이 부담부 증여다. 이 경우 실제 증여액은 4억원이므로 증여세도 4억원에 대해서만 나온다. 아파트는 부담부 증여의 절세 효과를 누리기 어렵다. 주로 상가가 이용된다. 왜일까.

◆ 일부 지역 공시지가, 시가의 30% 수준

세법상 과세의 기준은 시가다. 아파트와 같이 표준화된 부동산은 비슷한 물건을 매매했던 사례가 있으므로 그 매매가를 시가로 본다. 같은 단지, 같은 평수가 10억원에 거래됐으면 층수에 관계없이 내 집도 시가 10억원이 되는 것.

하지만 단독주택이나 상가는 다르다. 위치에 따라 가격이 천차만별이므로 시가란 것 자체가 없는 경우가 많다. 따라서 매매 후 2년이 지났다면, 국세청은 시가 대신 개별공시지가를 근거로 세금을 매긴다. 공시지가가 실거래가의 절반에 못 미치는 건물들이 상당히 많다는 게 빈틈이다. 의아할 수도 있지만 현실이다.

황재규 신한은행 세무사는 "가격이 급등한 지역일수록 매매가와 공시지가의 괴리가 크다. 지방의 경우 공시지가가 실거래가의 70% 수준이지만, 청담동 상가는 30%에도 못 미치는 것도 많다"고 말했다. 김윤수 빌사남(빌딩을 사랑하는 남자) 대표 역시 "홍대, 연남동 등 최근 가격이 급등한 지역에서 괴리가 크게 벌어졌다"고 설명했다.

수십 년 동안 지속된 관행이기 때문에 정부에서도 쉽게 손보기 어렵다는 것이 업계의 전망이다. 장욱 KB국민은행 투자솔루션부 전문위원은 "기준시가라는 것은 국가가 오로지 세금을 부과하기 위해 정해놓은 가격일 뿐이다. 국가가 시가를 결정할 수는 없는 노릇"이라고 설명했다.

◆ "꼬마상가 수익률 안 봐요, 절세가 목적이죠"

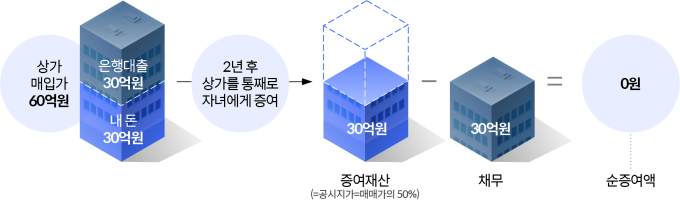

그럼 실제 절세 효과는 얼마나 될까. 30억원을 증여하기 위해 대출 30억원을 받아서 60억원짜리 꼬마빌딩(공시지가 30억원)을 산다. 2년이 지나서 자녀에게 증여를 하면 이 빌딩은 시가가 존재하지 않으므로 개별공시지가가 30억원인 건물이다. 그런데 대출금 30억원까지 함께 자녀에게 증여를 했으므로 순수한 증여액은 0원이다. 증여세는 하나도 안 내고 자녀는 취득세 1억2000만원만 내면 된다. 반면 30억원을 현금으로 증여하면 9억원 정도를 증여세로 내야 한다. 자산가 입장에선 이만한 절세 방법을 찾기 힘들다.

서울 강남 번화가의 무수한 꼬마빌딩을 보면 수익률(건물가격 대비 연간 임대료 총액)이 연 3%도 안 되는 것이 흔하다. 연 1%대인 것도 많다. 재산세와 관리비용 등을 감안하면 마이너스일 법한 곳도 있다. 얼른 납득이 되지 않는다. 아무리 저금리 시대라도 국채보다도 금리가 낮은 상품을 왜 사는 걸까. 결국 그 비밀은 절세 때문이라는 것이 업계 관계자들의 설명이다. 김윤수 대표는 "강남에 빌딩 갖고 있는 사람들은 수익률 1~2%에 연연하지 않는다. 대출금리 올라가도 별로 신경 안 쓴다. 신사동 가로수길 쪽 건물들의 등기부등본을 떼보면 상당수 건물이 증여되거나 상속됐다. 팔 이유가 없는 것이다"라고 전했다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상