[편집자] 이 기사는 1월 1일 오후 5시02분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[시드니= 뉴스핌 권지언 특파원] 지난해 금융시장은 변동성을 찾아보기 힘든 랠리의 연속이었다. 글로벌 증시는 계속 위를 향했고 금리 인상 불안감을 털어낸 투자자들은 주식과 채권 시장으로의 걸음을 멈추지 않았다.

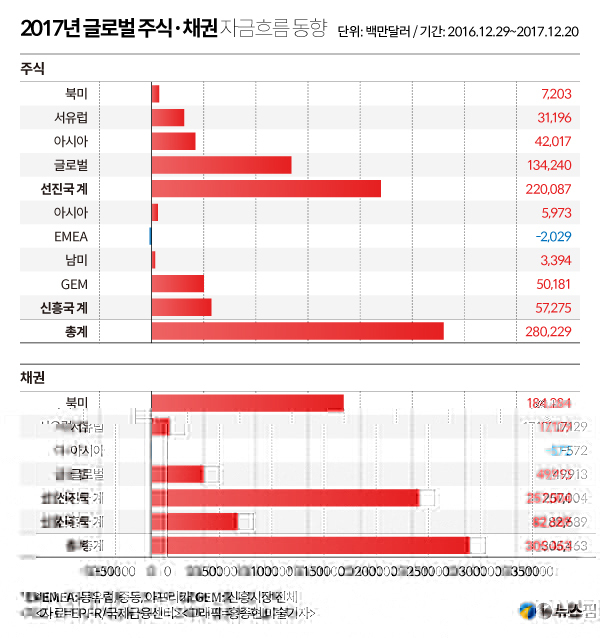

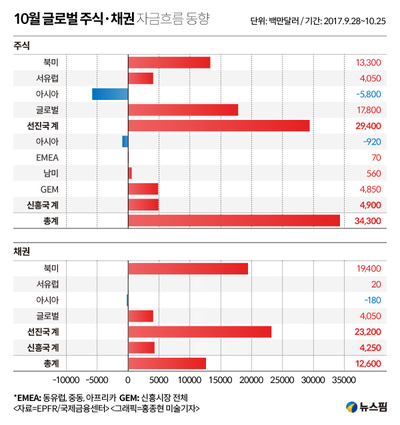

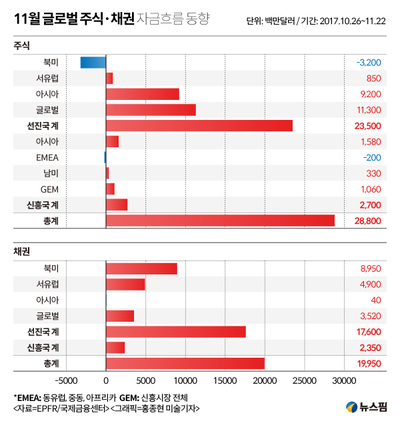

EPFR에 따르면 투자자들은 올해 주식과 채권 펀드에 6400억 달러를 쏟아 부었다. 미국 대선과 브렉시트(영국의 유럽연합 탈퇴) 표결로 시장 파장이 있었던 1년 전보다 10배 넘게 늘어난 수준이다.

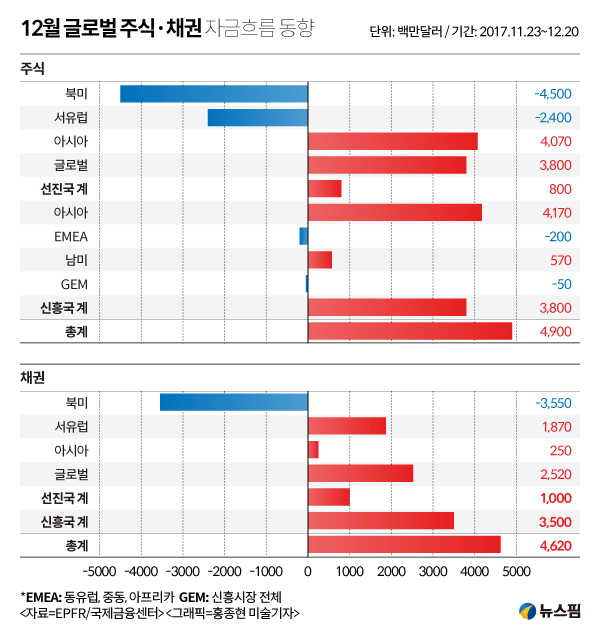

2018년에도 증시와 채권으로 글로벌 자금 유입세가 지속될 수 있을지는 미지수다.

전문가들은 경제 성장 지속, 연방준비제도 긴축 및 감세안 여파 선반영 등 시장 낙관 요인들이 있지만 상승 피로감, 중국 디레버리징, 긴축 발작 가능성 등이 부담으로 작용해 글로벌 자금 이탈이 발생할 수도 있다고 지적했다.

◆ 2017년엔 주식·채권 모두 '돈잔치’

지난해 채권형 펀드로는 거의 3500억 달러가 몰려 주식형보다 조금 더 높은 인기를 증명했다. 유럽중앙은행(ECB)과 일본은행(BOJ)의 막대한 월간 채권 매입 등 경기 부양 정책들이 수요를 부채질하는 배경 중 하나였다.

상장지수펀드(ETF)와 뮤추얼펀드를 비교했을 때 채권 및 주식 관련 ETF로 5920억 달러가 몰리며 뮤추얼 펀드로 유입된 510억 달러를 대폭 앞질렀다. 다만 채권형 뮤추얼 펀드는 600억 달러의 자금이 유입되며 채권형 ETF보다 많은 관심을 받았으며, 주식형에서는 ETF로 4480억 달러가 유입돼 2015년과 2016년 당시 유입액의 두 배 이상을 기록했다. 반면 주식형 뮤추얼 펀드에서는 1530억 달러가 빠져나갔다.

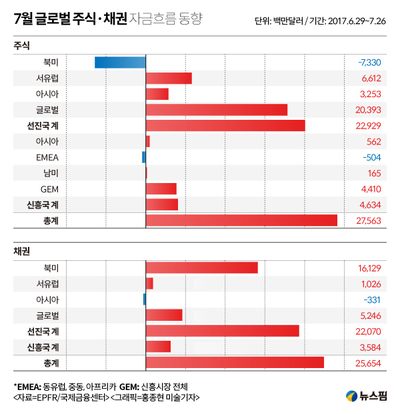

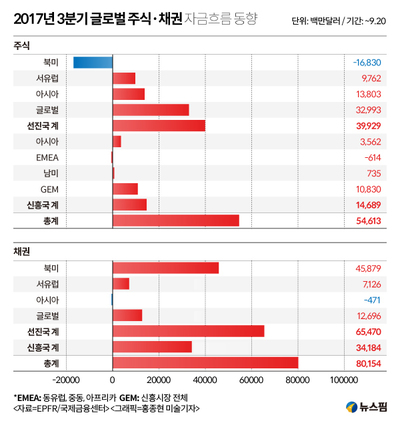

앞서 2016년 도널드 트럼프 미 대통령 당선 뒤 자금 유출이 우려되던 신흥국은 금융위기 이후 가장 화려한 한 해를 보냈다. MSCI 신흥시장지수는 30%가 올랐고, 신흥국 채권 시장은 8.1%의 수익을 올렸다.

투자 유입도 지속됐는데, 신흥국 채권펀드로 670억 달러가 유입됐으며 신흥국 주식펀드로는 610억 달러 가까이가 들어왔다.

유럽에서는 지난 5월 엠마뉘엘 마크롱 프랑스 대통령 당선 이후 반유로 후보 집권 불안감이 사라지면서 투자자들의 주식 펀드 발걸음이 빨라졌다. 유럽 주식 펀드에는 390억 달러가 유입됐다. 지난 2016년 1000억 달러 가까이가 빠져나갔던 것과는 대비되는 흐름이다.

◆ 2018년엔 자금 밀물과 썰물 교차

전문가들은 올해 글로벌 자금 향방을 두고 다양한 견해들을 제시하고 있다.

최근 미 의회가 세제개편안을 통과시킨 가운데 이미 시장에서는 부정적 효과에 더 포커스를 맞추는 모습이다. 예상 파장도 이미 선반영 돼 있다는 판단이 주를 이뤘다.

국제신용평가사 무디스는 미국의 세제개편안으로 향후 2년 동안 기업 투자증가율이 4~6% 높아지겠지만 향후 10년 간 미국 정부의 적자가 1조1000억 달러 늘어날 것으로 내다봤다.

골드만삭스는 세제개편안 통과로 인한 신흥국 영향은 이미 선반영 돼 있으며, 아시아는 견실한 성장세를 지속하고 특히 필리핀과 베트남이 성장을 주도할 것으로 내다봤다.

블랙록은 선진국 중에서 일본 투자를 권고했는데, 기업실적이 견조해지고 주식 밸류에이션이 미국보다 매력적이라고 평가했다. 또 신흥시장 주식은 경제개혁, 기업 펀더멘탈 개선 및 합리적 밸류에이션이 뒤따르면서 긍정적 성과가 기대된다고 밝혔다. 특히 브라질과 인도 투자를 권고했다.

블룸버그통신은 주요 중앙은행들의 점진적 긴축 행보가 시작된 가운데 글로벌 경제의 동반 성장이 나타날 것으로 내다봤다. 이 과정에서 전 세계 주요 기업들의 이익이 확대되면서 주가 상승 동력을 제공할 수 있으며, IT섹터가 특히 유망하다고 강조했다.

다만 주요 통화정책 정상화 과정에서 2013년 긴축발작과 같은 위기가 발생할 경우 신흥국에서 대규모 자금 이탈이 발생하고 채권 금리는 치솟을 것으로 우려됐다. 또 중국의 디레버리징 정책도 리스크 요인으로 꼽혔다.

뱅크오브아메리카(BofA)는 지난해 경기회복에 대한 확신이 서기도 앞서 주식, 정크등급 회사채 등 고수익 자산에 투자금이 몰린 만큼, 올해 상반기 중에 10% 넘는 증시 조정 가능성에 대비해야 한다고 경고했다.

HSBC는 원자재가격 상승으로 인도네시아, 멕시코, 브라질 등 5대 취약국의 내년 채권 전망이 긍정적이며, 최근 대규모 매도세 이후 저가매수세가 늘어난 중국 채권도 낙관적이라고 평가했다.

모간스탠리는 글로벌 주요국이 경기 상승 사이클 마지막 단계에 접어들면서 미국 경제도 더딘 성장세를 보일 것으로 예상, 미국 회사채를 팔고 상대적으로 안정적인 유럽 기업에 투자하라고 조언했다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)

영상

영상