[뉴욕 = 뉴스핌 황숙혜 특파원] 새해 벽두부터 미국과 독일의 금리 상승 경고가 고개를 들었다.

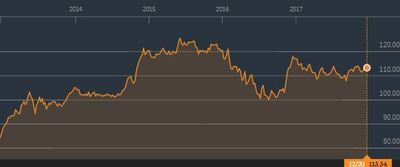

미국 10년물 국채 수익률이 올해 말 3.0% 선에 바짝 근접하는 한편 같은 만기의 독일 국채 수익률이 1% 돌파를 저울질 할 것이라는 전망이다.

선진국의 금리 상승은 채권을 필두로 자산시장 곳곳에 파장을 일으킬 수 있는 요인이어서 월가 투자자들이 긴장하는 표정이다.

2일(현지시각) 웰스 파고에 따르면 지난 2년간 주요국 중앙은행은 10개 선진국이 발행한 국채 물량을 전량 사들였다. 사실상 순매입 규모는 발행 규모를 웃돌았다. 하지만 올해 중앙은행의 매입 규모는 국채 발행 규모의 40%로 대폭 축소될 전망이다.

이 같은 전망은 헤지펀드 업계에서도 나왔다. 맨 GLG는 전세계 글로벌 중앙은행의 대차대조표가 2008년 미국 금융위기 이후 15조달러 증가했으나 올해 채권 매입 규모가 지난해에 비해 3조달러 급감할 것으로 내다보고 있다.

지난 10년간 미국과 유럽, 일본을 축으로 중앙은행의 자산 매입 총액을 확대하는 손바뀜이 유지됐지만 올해 공백이 두드러지면서 금리가 가파르게 뛸 것이라는 경고다.

이날 블룸버그에 따르면 월가 애널리스트는 현재 2.4% 선에서 움직이는 미국 10년물 국채 수익률이 올해 말 2.9%까지 뛸 것으로 예상하고 있다. 독일 10년물 수익률도 0.4% 선에서 0.9%까지 오를 것이라는 관측이다.

이 밖에 영국과 일본 10년물 국채 수익률이 각각 1.2%와 0.05%에서 1.7%와 0.10%까지 상승할 것이라는 데 시장 전문가의 의견이 모아졌다.

특히 도이체방크는 공격적인 전망을 제시해 시장의 눈길을 끌고 있다. 올 연말 미국과 독일, 영국 10년물 국채 수익률이 각각 3%와 1%, 2% 선을 밟을 것이라는 주장이다.

도이체방크의 토스텐 슬록 이코노미스트는 FT와 인터뷰에서 “올해 신용을 중심으로 자산시장의 가장 커다란 리스크는 유럽중앙은행(ECB)의 자산 매입 종료 시점에 불거질 것”이라며 “위험자산의 유동성 공급이 점차 위축되다 궁극적으로 소멸될 것”이라고 말했다.

지난해 초부터 제프리 건드라크 더블라인 캐피탈 대표를 포함한 월가 구루들의 채권 버블 붕괴 전망이 빗나갔지만 올해는 상황이 다르다는 주장이 힘을 얻고 있다.

이날 유럽의 국채시장이 약세를 보인 것도 이와 무관하지 않다. 장중 독일 10년물 수익률이 3bp 상승하며 0.459%에 거래됐고, 이탈리아 10년물 수익률은 9bp 급등하며 2% 선을 뚫었다. 스페인 10년물 국채 수익률도 7bp 가량 상승했다.

코메르츠방크의 크리스토프 리저 전략가는 블룸버그와 인터뷰에서 “독일을 중심으로 인플레이션 상승 기대감도 국채 수익률 상승을 부추기는 요인”이라고 설명했다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상