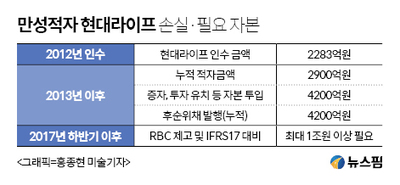

[뉴스핌=김승동 기자] 누적 적자로 인해 대규모 자본 확충이 필요한 현대라이프가 금융감독원의 퇴직연금 자산운용리스크 대응 강화 방침으로 더 큰 부담을 안을 전망이다. 엎친 데 덮친 격이다.

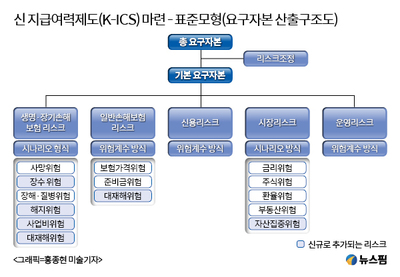

금융감독원은 새국제회계기준(IFRS17) 도입에 따라 올 하반기부터 원리금보장형 퇴직연금에 대해 자산운용리스크를 신규로 부과키로 했다. 퇴직연금 중 확정급여형(DB)은 약속한 원리금을 보장하도록 자산을 운영해야 한다. 이에 금감원이 운용을 담당하는 금융사에 충당금을 더 쌓도록 하는 것이다.

금감원은 올해 퇴직연금 자산운용리스크의 10%를 반영하고, 2019년 하반기 20%, 2020년 하반기 30%, IFRS17이 도입되는 2021년은 최종 40%를 각각 반영하도록 했다. 이로 인해 지급여력비율(RBC)이 낮으면서 퇴직연금 규모가 큰 현대라이프의 발등에 불이 떨어진 것.

30일 보험업계 및 금융당국에 따르면 생명보험사 중 퇴직연금 규모가 가장 큰 곳은 삼성생명(22조4067억원)이다. 그 다음이 교보생명(5조8184억원), 한화생명(3조9552억원), 미래에셋생명(3조2766억원) 순이다. 이들 업계 상위사는 금감원 지침에 따라 퇴직연금에 자산운용리스크를 부과해도 별 문제가 없다.

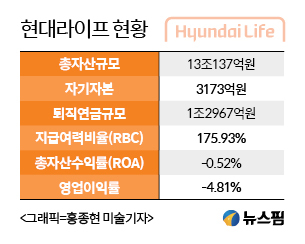

하지만 현대라이프는 입장이 다르다. 지난해 말 현대라이프의 총자산은 13조137억원이고, 이중 퇴직연금자산은 1조2967억원이다. 즉, 총자산 대비 퇴직연금 비중이 10%에 달한다. 업계 상위 보험사들의 이 비중이 평균 5% 내외인 것에 비해 두 배나 높다.

현대라이프는 금감원 규정에 따라 퇴직연금 자산에 올 하반기에만 약 500억원의 책임준비금을 더 쌓아야 한다. 내년 이후엔 더 많이 쌓아야한다.

여기에 현대라이프는 금융자산 중 만기보유채권이 거의 없고 매도가능채권(약 3조4000억원)이 많은 것도 문제다. 금리 상승기에 채권평가액이 줄어들기 때문. 이는 곧 RBC에 악영향을 미친다. 금리상승으로 인해 올해 최소 1000억원의 채권평가손을 떠안을 수도 있다는 분석이다.

요컨대 퇴직연금발 RBC 하락 리스크에 적자, 채권평가손, 자본 감소까지 악재가 줄줄이 현대라이프 앞에 대기하고 있는 것. 이에 업계에서는 올해에만 RBC가 최대 30% 가량 떨어질 것으로 관측한다.

현대라이프의 대주주인 현대커머스와 푸본생명은 올 상반기에 각각 1500억씩 총 3000억원 규모의 유상증자를 할 것으로 알려졌다. 하지만 이 정도의 자본 확충으로는 부족하다는 분석이다. 증자 후 다시 자본으로 인정받는 후순위채와 신종자본증권 등을 발행해야 한다는 전망이 나온다.

업계 한 관계자는 “IFRS17 도입에 따른 금융당국의 대응, 후순위채 만기 도래, 금리 인상 등 모든 상황이 현대라이프 입장에선 악재로 다가오고 있다”며 “3000억원의 유상증자가 현실화되어도 임시방편에 불과할 뿐”이라고 우려했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)

영상

영상