[뉴스핌=이동현기자] 미국달러에 연동된 홍콩달러 환율이 13년 만에 처음으로 상한선에 도달, 홍콩의 달러 페그제가 위협받는 한편, 홍콩발 금융위기의 시그널이라는 분석도 제기되고 있다.

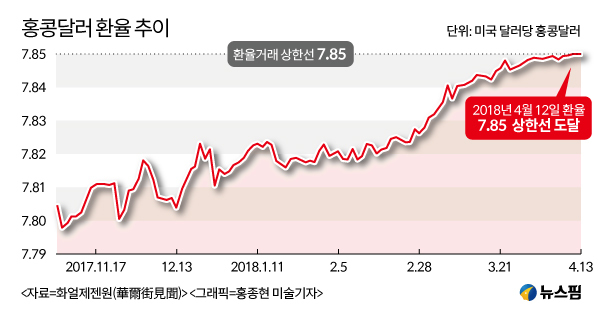

홍콩달러 환율은 지난 12일 오전 장중 한때 미 달러당 7.85홍콩달러에 거래되며 33년 만에 최고치(홍콩달러 약세)를 경신했다. 같은 날 홍콩은행 간 금리(HKD Hibor·하이보)와 런던은행 간 금리(LIBOR·리보) 1개월물 스프레드(금리차)가 103 베이시스 포인트(bp, 1bp=0.01%)를 기록,2008년 금융위기 이후 10년 만에 최대 수준으로 벌어졌다.

이에 따라 홍콩 중앙은행 격인 홍콩금융관리국(HKMA)은 지난 12일 환율 안정을 위해 32억 6000억 홍콩달러를 매입했다. 2015년 이후 3년만에 단행된 홍콩 금융 당국의 외환시장 개입 조치다. 13일 오후 16시 54분 홍콩달러는 7.8499 부근에서 거래되고 있다.

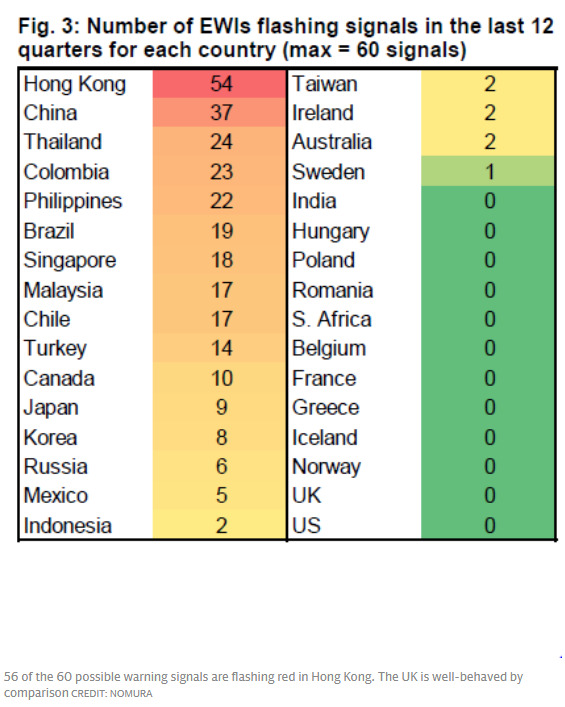

노무라 증권은 최근 자체적으로 개발한 금융위기 예측모델을 통해 홍콩 금융위기의 징후로 해석되는 54개의 시그널이 나타났다고 밝혔다.

노무라 증권의 이코노미스트 랍 서브바라만(Rob Subbaraman)은 “이 결과는 아시아 금융 위기가 발생한 1997년 당시보다 높은 수치이다”라고 홍콩경제의 위험성을 경고하고 나섰다.

노무라 증권은 또 “홍콩의 GDP 대비 민간부채 규모의 장기 추세 격차는 45%p를 상회한다”며 “이는 세계에서 가장 높은 수준이다”라고 밝혔다. 노무라 증권측은 또 “ 이 수치는 전형적인 거품경제의 신호라고 볼 수 있다”라고 덧붙였다.

또다른 매체 텔레그래프에 따르면, 국제결제은행(BIS)이 발표하는 경제의 위험성을 나타내는 주요 경제지표인 ‘신용갭(credit-to-GDP gap)’ 수치로 놓고 봐도 홍콩은 위험한 수준에 도달한 것으로 나타났다.

신용갭은 특정 시점의 국내총생산(GDP) 대비 가계부채를 평균치와 비교하는 지표로 통상적으로 신용갭이 10 포인트를 넘어서면 위험한 상태로 간주된다. 홍콩은 이 수준의 4배에 달해 위험 수위를 넘어선 것으로 전해진다.

홍콩 달러화 가치 하락으로 시장에서 페그제 폐기 압박이 거세지는 것도 홍콩 경제의 또다른 위협이다.

홍콩은 지난 2016년초에도 소로스가 이끄는 헤지펀드를 포함한 글로벌 핫머니 세력의 공격으로 홍콩 달러화 가치가 급락하고 홍콩 은행 간 대출금리(하이보·HIBOR)가 급격히 상승한 전례가 있다. 당시 홍콩 금융당국은 홍콩 달러 가치를 지키기 위해 적잖은 대가를 치르면서 달러 페그제 폐기 압박에 직면해야 했다.

하지만 이번 환율하락이 홍콩발 금융위기의 신호로 해석하는 것은 성급하다는 진단도 나오고 있다.

홍콩 유력매체 SCMP에 따르면, 최근 1년간의 급격한 홍콩달러 가치하락은 홍콩과 미국 간 금리차이 확대에 따른 캐리 자금 유출의 여파라고 진단하고 있다. 외환 투자자들이 저금리로 홍콩달러를 매도하고 미국 달러화 자산을 매수하는 캐리 트레이드(차익거래의 일종)를 발생시켜 홍콩 달러의 약세를 부추겼다는 분석이다.

현지 관계자는 또 중미간 무역전쟁 공방전으로 시장의 불확실성이 증가한 것도 지난 12일 홍콩달러 하락의 원인으로 지목했다.

더불어 홍콩의 외환보유고는 4430억달러에 달해 홍콩달러 환율방어를 위한 충분한 실탄을 가지고 있다는 것이 시장의 대체적인 반응이다.

홍콩 달러 약세를 유발한 캐리 트레이드는 국가간 금리 차이가 가장 큰 원인으로 지목되고 있다.

금융 전문가들은 “홍콩은 미국을 따라 정책금리를 인상했지만 시중의 풍부한 유동성으로 은행간 대출금리는 크게 영향을 받지 않았다”며 “ 반면 미국의 금리 인상에 따라 리보(libor) 금리가 덩달아 상승하면서 금리차가 확대된 것이다”라고 분석했다.

실제로 홍콩은행 간 금리(HKD Hibor·하이보)는 지난 2016년 2월 이후 리보(런던은행 간 금리 libor)를 밑돌고 있다. 게다가 지난 2008년 금융위기 이후 급격히 성장하는 중국 경제의 투자 창구 역할을 해온 홍콩 금융시장에 몰렸던 유동성은 크게 빠지지 않았다.

하지만 전문가들은 “환율 압박으로 자본 유출이 심해져 금리가 오르면 상황은 급변할 수 있다”며 “특히 홍콩 부동산은 저금리와 중국 본토인의 수요에 힘입어 세계에서 가장 값비싼 가격대를 형성하고 있고 가격 거품이 잔뜩 낀 자산은 금리 인상에 가장 취약하다”고 홍콩 경제의 취약성을 지적했다.

한편 미국달러에 대한 홍콩달러 페그제는 홍콩 반환협상이 시작됐던 지난 1983년부터 시행됐다. 또 홍콩 당국은 현행 환율 구간(변동밴드 1 달러당 7.75~7.85홍콩달러)을 지난 2005년부터 유지해왔다.

홍콩의 연계환율제도에 따르면 홍콩금융관리국(HKMA·중앙은행격)은 환율이 7.85홍콩달러에 도달하면 홍콩달러를 매입한다. 홍콩금융관리국(HKMA)의 홍콩달러 매입으로 미국 달러 공급이 이뤄지면 환율은 상한선(7.85홍콩달러)보다 낮아진다.

[뉴스핌 Newspim] 이동현 기자(dongxuan@newspim.com)

영상

영상