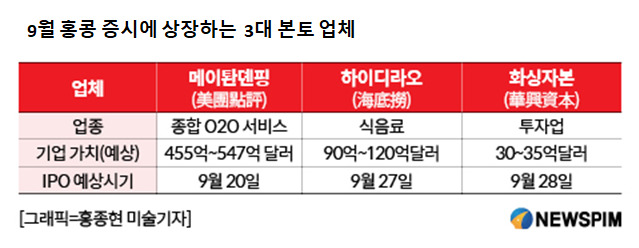

[서울=뉴스핌] 이동현기자= 9월 홍콩증시 상장이 예상되는 메이퇀(美團),하이디라오(海底撈),화싱자본(華興資本)이 유망 투자처에 목마른 투자자들에게 단비가 될 전망이다.

하반기 홍콩증시 3대 ‘IPO 대어’로 꼽히는 이들 본토 기업은 각 업종에서 탁월한 경쟁력을 보유한 업체들로, 폭발적인 성장세를 바탕으로 상장 후 ‘특급 우량주’로 등극하게 될 것으로 기대를 모으고 있다. 그 중 메이퇀은 샤오미에 이어 두번째로 차등 의결권을 적용 받으면서 홍콩 거래소에 화려하게 입성하게 된다.

☞ 차등의결권: 1개 주식마다 1개 의결권을 주는 것이 아니라, 특정 주식에 많은 수의 의결권을 부여해 대주주의 지배권을 강화하는 제도다.

☞ 코너스톤 인베스터(초석 투자자 Cornerstone Investors) 제도: 기관투자자에 물량을 우선 배정해 유망기업의 상장을 촉진하는 제도

◆ 14억 중국인의 생활파트너 메이퇀, 몸값 500억달러 예상

메이퇀은 외식,여행,차량공유 등 각종 생활 서비스를 제공하는 중국 최대 ‘O2O 공룡’으로 꼽힌다. 이 업체는 오는 9월 20일 홍콩 상장을 계기로, 중국 신경제를 대표하는 우량주로 거듭날 전망이다.

중국 매체 증권시보(證券時報)에 따르면 메이퇀의 공모가는 약 60~70 홍콩달러로, 상장 후 기업 가치는 3575억~4290억 홍콩달러(455억~547억달러)로 껑충 뛰어오를 전망이다.

메이퇀은 이미 텐센트, Oppenheimer,Lansdowne, Darsana 등 5개 ‘코너스톤 인베스터(초석 투자자)’들에게 15억 달러 규모의 주식을 배당했다. 그 중 주요 투자자인 텐센트에는 4억달러 규모의 주식을 미리 배정한 것으로 전해진다.

투자 설명서에 따르면, 2016년~2017년 메이퇀의 매출은 각각 130억위안,339억위안으로 전년비 223.2%, 161.2% 증가, 획기적인 매출 성장세를 기록하고 있다. 다만 흑자 전환에는 실패해 최근 3년간 누적적자 규모가 141억위안에 달한다.

막대한 ‘온라인 트래픽’을 보유한 점도 메이퇀이 차세대 유망주로서 경쟁력을 입증하는 핵심 요인으로 꼽힌다.

지난 2017년 연간 메이퇀에서 거래한 고객 규모는 3억 1000만명으로, 입주한 활성 업체수는 440만 점포에 달한다. 또 메이퇀의 연간 거래규모(GMV, Gross Merchandise Volum)는 3570억위안으로, 월활성 이용자규모(MAU)는 2억 8900만명에 달한다.

한편 메이퇀은 업계 1위를 수성하는 한편 수익원을 다각화해야 하는 과제에 직면해 있다.

동종업계 강력한 라이벌인 어러머(餓了麽)는 이미 바이두와이마이를 인수한 상태로, 알리바바 산하의 생활서비스 플랫폼 커우베이(口碑)와 합병을 통해 외연확대를 추진하고 있다. 또 사업 다각화를 위해 진출한 공유자동차 시장에서는 업계 선두 디디추싱과 한판 경쟁이 불가피할 전망이다.

◆하이디라오, 중국 식음료업계 신흥강자

서비스로는 그 누구도 따라올 수 없는 훠궈(火鍋 중국식 샤브샤브) 프랜차이즈 하이디라오. 하이디라오(海底撈)는 중국 요식업계에서 폭발적인 성장세를 보이며 탁월한 실적을 나타내고 있다.

증권시보(證券時報)에 따르면, 2017년 하이디라오의 매출은 전년비 35.9% 증가한 106억위안에 달했다. 또 같은해 순이익 규모는 11억 9400억위안으로 집계됐다. 연간 방문 고객수는 1억명을 훌쩍 넘어섰다.

이 같은 훌륭한 실적을 바탕으로 하이디라오는 상장후 시총 규모는 90~120억 달러에 달할 것으로 전망된다. 경쟁사이자 홍콩증시에 이미 상장된 훠궈업체 샤부샤부(押哺押哺)의 경우 최초 공모가인 4.7홍콩달러에서 현재 약 12.3홍콩달러로 주가가 뛰면서 몸값이 132억 홍콩달러에 달한다.

투자 설명서에 따르면, 하이디라오는 올해 연말까지 180~220개 매장 추가 개설을 통해 외형 확장을 지속한다는 계획이다. 또 이번 IPO를 통해 펀딩한 자금의 60% 이상을 매장 확대에 투입한다는 방침이다.

하이디라오는 향후 위생 문제 개선에도 만전을 기한다는 계획이다. 앞서 하이디라오는 불량한 주방 환경으로 거센 비판에 휘말리면서 한바탕 홍역을 치뤘다. 당시 하이디라오는 문제가 된 매장 운영을 즉시 중단하는 등 발빠른 위기대처 능력을 보여줬다.

◆중국 토종 IB의 자부심 화싱즈번

화싱자본(華興資本)은 각종 IB업무를 중심으로 자산관리 사업을 운영하는 중국 토종 투자자본으로 꼽힌다. 특히 유망 스타트업 기업의 투자 자문에 참여해 수많은 유니콘 기업 성장에 상당한 기여를 했다.

투자 설명서에 따르면, 화싱즈번의 관리중인 자산규모는 41억달러로, 아이치이(愛奇藝), 바이두(百度), 알리바바(阿裏巴巴), 징둥(京東), 디디(滴滴) 등을 중국 신경제 간판 기업들을 고객사로 확보했다. 또 화싱즈번은 IPO, M&A 등 700여건의 IB 프로젝트에 자문사로 참여, 참여한 IB 거래 규모만 1000억 달러에 달한다.

화싱자본은 IB 업무 및 자산관리 사업의 폭발적인 증가에 힘입어 급격한 성장세를 나타내고 있다.

2017년 화싱자본의 매출은 2억 1200만달러로 전년동기 대비 47.6%가 증가했다. 올 1분기 기준 매출은 9292만 달러로 전년비 1.75배 급증했다. 또 순이익도 올 1분기 기준 3567만달러로 전년비 4.22배 증가했다.

dongxuan@newspim.com

영상

영상