[편집자] 이 기사는 10월 22일 오후 4시40분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 김승동 기자 = 저축보험이 효자에서 애물단지로 변했다. 매출 비중 중 20%를 차지했지만 손실이 발생했다. 저금리 기조 탓에 운용자산이익률이 떨어지고, 사업비도 많이 책정할 수 없기 때문이다. 최근 보험사들이 저축보험 판매에 소극적인 이유다.

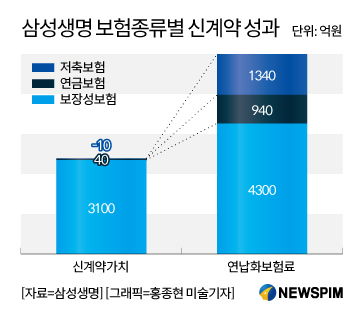

뉴스핌이 22일 업계 1위인 삼성생명의 2분기 저축보험을 분석했다. 1340억원의 매출(신계약 APE: 연납화보험료)를 올렸지만 이를 통해 10억원의 손실을 볼 것으로 나타났다. 저축보험의 신계약가치가 마이너스로 변한 것. 이자율차 손실이 확대되고, 향후 사업비까지 줄어들 것을 가정한 탓이다.

◆2분기 저축보험 순손실

삼성생명은 올 2분기에 6580억원의 매출을 올렸다. 보험종류별로 매출액을 보면 보장성보험 4300억원(비중 65.3%), 저축보험 1340억원(20.4%), 연금보험 940억원(14.3%) 순이다.

신규 매출을 통한 신계약가치(VoNB: 장기예상이익을 판매 시점에 평가한 금액)는 총 3090억원이었다. 이 중 저축보험은 신계약마진율 –0.6%를 기록하며 오히려 10억원의 손실을 냈다.

저축보험의 신계약마진율과 신계약가치는 각각 △2016년 4%, 200억원 △2017년 2%, 110억원 등을 기록했다. 지속적으로 감소해왔지만 손실을 기록하지는 않았다. 하지만 올해 손실로 돌아섰다. 이제 저축보험 판매가 불가능해졌다는 것을 의미한다.

저축보험이 애물단지로 전락한데 가장 큰 영향을 미친 것은 이원차스프레드(이원차마진율) 마이너스 확대와 사업비 축소다. 이원차스프레드란 이자소득자산 보유이원에서 부채 평균예정이율을 뺀 것을 말한다. 이 스프레드가 마이너스가 되면 벌어들인 수익률보다 부담해야하는 이자율이 더 커 역마진이 발생한다.

저축보험은 고객의 보험료를 받아 운용한 후 돌려주는 상품이므로 운용자산이익률이 높아야 수익을 낼 수 있다. 운용자산 수익률은 △2017 1분기 3.78% △2분기 3.74% △3분기 3.69% △4분기 3.69% △2018년 1분기 3.66% △2분기 3.63%로 점차 낮아지고 있다. 반면 160조원에 달하는 보유 계약의 책임준비금은 변화가 더디다. 이에 같은 기간 이원차스프레드 –73bp(1bp=0.01%포인트)에서 –79bp로 마이너스가 커졌다.

또 사업비가 줄어든 것도 저축보험이 손실을 보는 이유다. 저금리로 인해 저축보험 예정사업비를 낮출 수밖에 없다. 하지만 실제 집행하는 사업비는 쉽게 줄어들지 않는다. 보험사 수익인 사업비가 줄어드니 마진도 줄어들었다.

삼성생명 관계자는 “지금까지는 누적된 자료를 기준으로 신계약가치 등을 평가했지만 올해부터는 각 분기별로 재산출한다”며 “이에 최근 금리와 코스피지수, 계약유지율 등을 적용해 산출한 결과 저축보험은 손실을 보는 것으로 나왔다”고 설명했다.

한 보험사 소속 계리사는 “새국제회계기준(IFRS17)이 도입되면 신계약가치 등을 모두 시가로 평가해야한다”며 “누적 규모가 큰 대형보험사는 저축보험 가치가 당분간 손실을 기록할 것”이라고 설명했다. 이어 “금리가 큰 폭으로 상승하지 않는 이상 저축보험의 판매 매력은 높아지지 않을 것”이라고 덧붙였다.

0I087094891@newspim.com

영상

영상